近日,四大煤电上市公司陆续公布 2022 年年报,煤电联营中国神华盈利扩大外,另外三家仍然在为盈利挣扎,而这也是众多煤电企业的缩影。凡是过往皆为序章,关注煤电企业亏损多少,不如关注为什么亏损以及还会亏多久,而电改持续推进的背景下煤电成本会如何影响边际电价则是新能源投资人应当引以为戒的。

天命使然

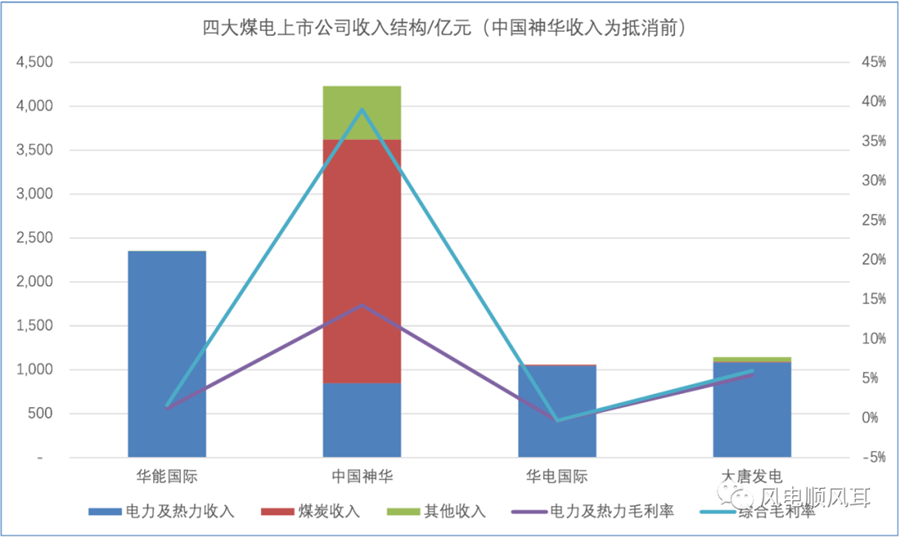

与高煤价、低电价之下惨烈的 2021 年相比,2022 年四大煤电上市公司业绩均有明显改观。华能国际、大唐发电减亏,净利润分别为 -73.87 亿元和 -4.10 亿元;华电国际扭亏,净利润 0.998 亿元;中国神华则扩大盈利,以 696.26 亿元净利润一骑绝尘。

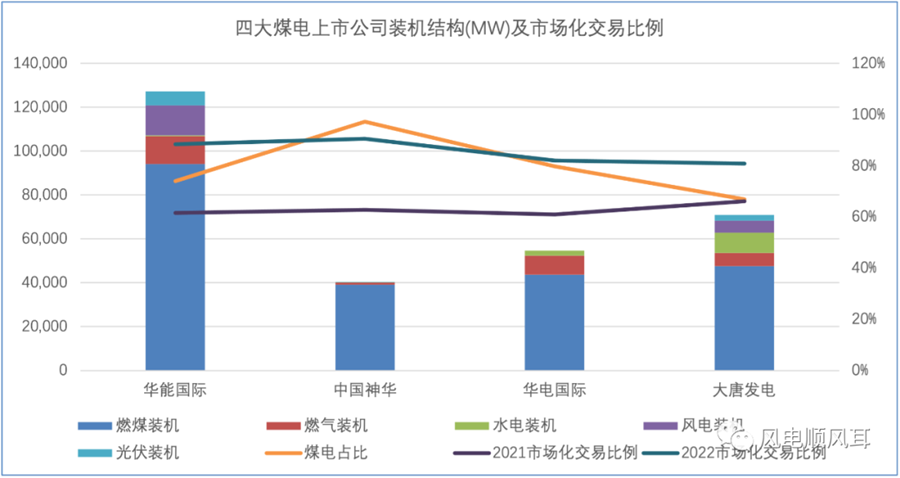

中国神华与华能国际的业绩反差主要由于资产结构所致。中国神华属于大煤矿养小装机,全年煤炭销售量 4.178 亿吨,营业收入 2775 亿元,占抵消前总收入的 66%,在实现毛利率 35.9% 的同时也保证了对自身煤电装机的稳价供应。相比,华能国际虽然拥有最大的上市煤电装机,但只能通过市场化方式对外采购动力煤,在煤价高位运行的周期内只能负重前行。

电高一尺,煤高一丈

与 2021 年相比,以华能国际为首的煤电企业已经迎来两大转机:

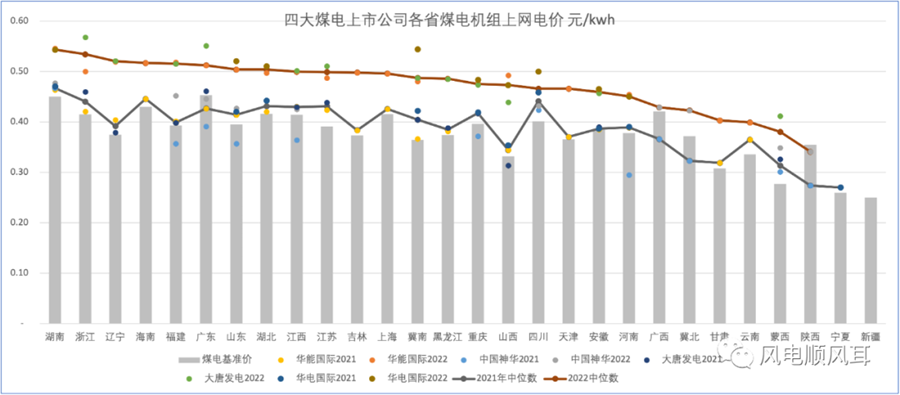

上网电价方面,2021 年 10 月国家发改委发布《关于进一步深化燃煤发电上网电价市场化改革的通知》(“1439 号文”),文件规定燃煤发电电量原则上全部进入电力市场,在“基准价 + 上下浮动”范围内形成上网电价,同时将燃煤发电市场交易价格浮动范围从原有的最多上浮 10%、下浮 15%,扩大为上下浮动比例最多 20%,高耗能企业市场交易电价上浮比例不受限制、电力现货价格不受幅度限制。从四大煤电上市公司披露的信息来看,2022 年四家公司市场化交易比例普遍从 60% 上升到 80% 以上,除云南、四川等水电大省外,其他省份煤电上网电价基本实现了同比和与基准价相比上浮 18-20% 的效果,迎来了以市场化方式将发电成本向用户传导的曙光。

燃料价格方面,结合供求实际国家发改委于 2022 年 2 月发布《关于进一步完善煤炭市场价格形成机制的通知》,明确秦皇岛港下水煤 (5500 千卡) 中长期交易价格的合理区间由此前以 535 元 / 吨为基准浮动调整至约 570-770 元 / 吨区间。2022 年底,国家发改委又以“特急”形式印发了《2023 年电煤中长期合同签订履约工作方案》,要求电煤中长期合同实现发电供热企业全年用煤量签约、电煤中长期合同月度履约率以及执行国家电煤中长期合同价格政策的“三个 100%”。

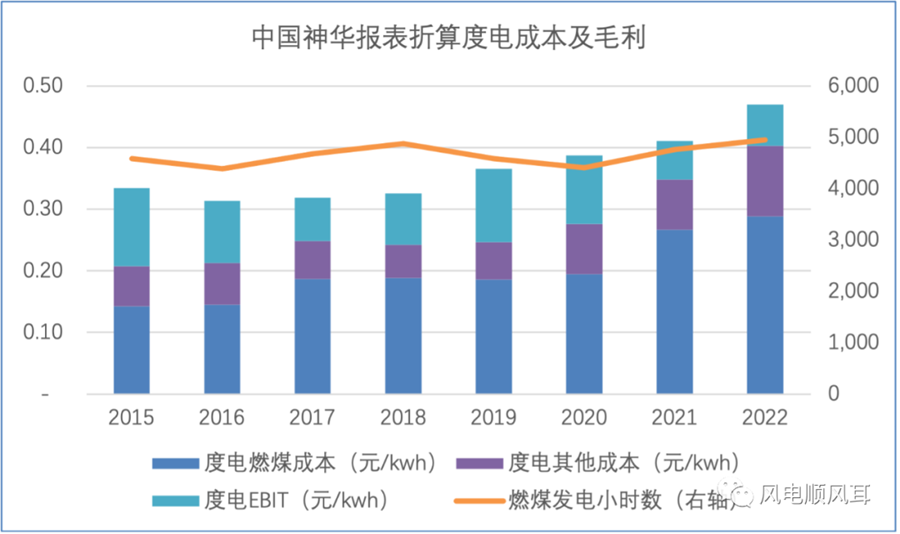

但从实际表现来看,受到进口煤减量、国内疫情管控和供应不足、夏季极端天气等因素影响,2022 年动力煤市场虽然没有出现极端状况却始终摸高运行,CECI5500 大卡动力煤指数均价为 1296 元 / 吨,同比上涨 24.2%。从年报信息折算(原材料、燃料及动力成本 / 售电量),2022 年 ” 家里有矿 ” 的中国神华度电燃煤成本约为 0.289 元 /kwh,同比上涨 8%,这已经代表了煤电企业的最佳成本状况,相比华能国际披露境内火电厂售电单位燃料成本为 0.3726 元 /kwh,同比上涨 17.73%,而且绝对值已经与全国平均煤电基准价趋同,从全成本角度考虑至少还需要增加 0.1-0.12 元 /kwh 的其他成本(人工、折旧等),电价不上浮完全不能覆盖成本,因此上涨完全在预期之内,但由于度电燃煤成本与上网电价上涨幅度基本一致,华能国际境内业务毛利率仅为 0.83%,整体净利润仍然亏损。

曲径通幽

其实从历史经验来看,煤炭价格存在明显的周期规律。2020 年之前我国煤价整体运行平稳,2015 年由于需求不足出现过历史低点,此后价格逐渐恢复;2018 年供给侧改革煤炭供应减少价格达到阶段性高点,此后再度平稳回落;2020 年初,受到新冠疫情影响需求减弱,煤价再次探底,此后伴随经济恢复逐渐回升;2021 年由于国内疫情控制较好、进口需求旺盛,加之新能源装机增长后三季度反而阶段性缺电的问题逐步显现,火电企业耗煤量激增,但由于澳洲地缘政治、印尼水灾、蒙古疫情等因素影响,进口煤锐减,加大了供求失衡,国内煤矿未能及时扩产,引起煤炭价格急速飙升,2021 年 10 月达到历史性高点。

展望未来,从供求关系来看,煤炭价格预计将逐步回归至合理区间,并带动电价下行:

供给方面,由于能源安全稳定供应越来越受到各方重视,国内煤炭产能核增、新建煤矿投产力度不减,进一步排除了疫情因素影响,煤炭供给能力将会增强。根据华能国际披露,2023 年主要煤炭产地省份中,山西省目标产量 13.65 亿吨(同比增加 5785 万吨)、陕西省目标产量 7.5 亿吨(同比增加 396 万吨)、内蒙目标产量 12.5 亿吨(同比增加 7590 万吨)、新疆计划新增外输 800 万吨,输电 60 亿 kwh(两项折合实物煤约 1070 万吨),四省份合计增产 1.5 亿吨。同时,进口煤也在有序恢复当中,根据海关总署发布的统计,2023 年 1 - 2 月我国进口煤及褐煤 6064.2 万吨,同比增加 70.8%。

需求方面,虽然煤电机组作为压舱石的作用逐步得到重视,但在 3060 总目标下和清洁能源发展迅速的情况下,2022 年和 2023 年 1 - 2 月,煤电装机虽然在增长但发电量占比和发电小时均稳中有降,“十四五”期间煤炭消费也将严格控制,“十五五”时期则将逐步减少,未来供求关系将逐渐改善。此外,近期国家一系列保供稳价政策落地,如确定煤价合理区间、扩大长协覆盖面、加强煤电联营等,预计将促进煤炭价格回落。

不过,在最终供求平衡甚至供过于求的预期之下,新增煤炭产能、新增煤电装机的投资主体预计会在建设投产时间和价格上存在一个反复博弈的过程,使得动力煤价格仍然在高位坚挺一段时间(2025 年之前),尤其在电力需求旺盛而新能源难以支撑的三季度。但整体上对煤电企业来说最差的时间已经过去,2021 年可以说是最差业绩年份,未来在供求逐步平衡、煤炭与电力联营、煤电与新能源联营的背景下,业绩有望持续改善。

而对于新能源投资人来说,2030 年之前煤电都将是电力市场上的主力电源和边际定价主体,煤电成本结构值得被深入研究和追踪。

近期煤电上网电价上涨对新能源项目来说是利好,首先发电侧边际电价必然传导至用户侧,有利于工商业分布式光伏和储能业务的发展和电价谈判;第二,在发电侧交易比例提升的情况下,煤电中长期电价上升有利于集中式风电光伏项目搭上顺风车稳住上网电价;第三,煤电成本刚性强、上网电价高的湖南、浙江、海南、广东等中东部地区应当视为布局重点区域;但是由于从长期来看煤炭供求具有平衡性,短期电价上涨并不代表长期持续上涨,2025 年以后的电价还需谨慎预测,不可错将 2022 年电价作为 20 年假设。

(图片来源:veer 图库)

来源 / 风电顺风耳