核心提示:

2023 年一季度,随着疫情防控较快平稳转段,我国国民经济企稳回升,但经济回升基础尚不牢固,企业发展过程中仍面临市场需求不足、资金紧张和运营成本高等突出问题,经济回升基础有待进一步巩固。一季度国家发展改革委共审批核准固定资产投资项目 42 个,总投资 2803 亿元,主要集中在高技术、能源、水利等行业。随着我国经济增长的内生动力逐步增强,宏观政策显效发力,经济运行有望整体好转。国家统计局表示,考虑到上年二季度受疫情影响基数较低,今年二季度经济增速可能比一季度明显加快。

《2023 年能源工作指导意见》强调坚持把能源保供稳价放在首位。2023 年将有序推进煤矿先进产能核准建设,推动在建煤矿尽快投产达产,增强煤炭增产保供能力;稳妥推进煤炭储备基地建设,提升政府可调度煤炭储备能力。当下虽处于煤炭消费的淡季,但夏季用电高峰的能源保供工作已提上日程。国家能源局将加强统筹协调,抓好监测分析预警的同时,加大支撑性电源和输电通道建设投产,确保电煤充足供应,全力做好机组稳发满发工作,科学做好负荷管理工作。

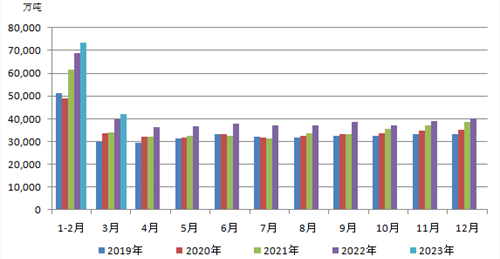

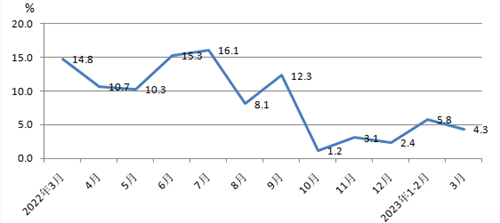

一季度煤炭主产地继续推进煤炭增产保供工作,产量持续增加,山西、内蒙古均创季度原煤产量新高。3 月份,全国生产原煤 4.2 亿吨,同比增长 4.3%,日均产量再创新高达 1346 万吨。1—3 月份,生产原煤 11.5 亿吨,同比增长 5.5%。

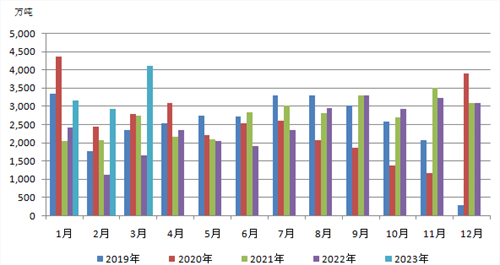

3 月,我国进口煤炭 4117 万吨,环比增长 41.1%,同比增长 150.7%。一季度,我国累计进口煤炭 10180 万吨,同比增长 96.1%。据国务院关税税则委员会公告,自 2023 年 4 月 1 日至 2023 年 12 月 31 日,继续对煤炭实施税率为零的进口暂定税率。这将利好印尼和澳大利亚之外的煤炭进口国,特别是俄罗斯和蒙古国。随着国内煤炭价格持续走弱,进口煤价格优势不断缩小,部分煤种到岸价再次出现倒挂,终端观望心态蔓延,采购需求或暂缓。

3 月末 4 月初,随着气温回升,用电量、供热量不断下降。在供应稳定增加的背景下,煤电企业库存持续增加。受需求不及预期、库存维持高位和进口煤大幅增加等因素影响,动力煤价格持续下降,煤炭消费淡季特征明显。当前煤炭需求转入传统淡季,虽然 4 月中下旬,卖方挺价情绪升温,报价上涨,但因下游询货减少,煤价上涨无力重回下行,港口煤价重回每吨千元左右。从发运成本以及进口煤价格综合分析,市场煤炭价格已处于底部,且在云南干旱水电持续乏力背景下,仍有补库预期。但在国内煤炭产量持续释放、长协稳定供应和进口煤大力补充的背景下,实际需求对价格支撑力度有限,煤价上涨动能不足,下行压力或将加大。

2023 年 3 月煤炭市场运行情况:煤炭产量稳定增长,煤炭市场偏弱运行

1、煤炭产量稳定增长,日均产量再创新高

一季度煤炭主产地继续推进煤炭增产保供工作,产量持续增加。山西省一季度全省规模以上原煤产量 33316.8 万吨,同比增长 5.9%,创单季度煤炭生产新高,产量位居全国第一。内蒙古全区规模以上工业企业原煤产量 3.12 亿吨,创季度原煤产量新高,同比增长 3.5%。3 月份,全国生产原煤 4.2 亿吨,同比增长 4.3%,虽增速有所下降,较 1—2 月份放缓 1.5 个百分点,但日均产量再创新高达 1346 万吨。1—3 月份,生产原煤 11.5 亿吨,同比增长 5.5%。

2、煤炭进口量大幅增加,一季度同比增长 96.1%

3 月,我国进口煤炭 4117 万吨,环比 2 月增长 41.1%,同比增长 150.7%,增速比 1—2 月份加快 79.9 个百分点。1—3 月份,累计进口煤炭 10180 万吨,同比增长 96.1%。2023 年一季度煤炭进口量大增有诸多原因。一是疫情因素消除,欧美等地区对煤炭需求降低,包括印尼、蒙古国、俄罗斯等在内的我国主要煤炭进口来源国纷纷恢复或增加了对华出口。二是进口煤关税原定于 2023 年 4 月 1 日恢复,为了赶在征收关税恢复之前,俄罗斯矿方出货给中国意愿强烈,俄煤大批涌入,据市场消息单周到货量一度达到 165 万吨的高位水平。三是澳大利亚煤炭重新进入中国市场,据 Kpler 船舶追踪数据显示,2023 年 3 月,澳大利亚向中国出口煤炭 423.9 万吨,环比增长 110.69%,同比增长 1872.88%。此外,国际煤价持续回落,进口煤到岸价与内贸煤价格相比优势较为明显,国内终端用户对进口煤的采购积极性较高。

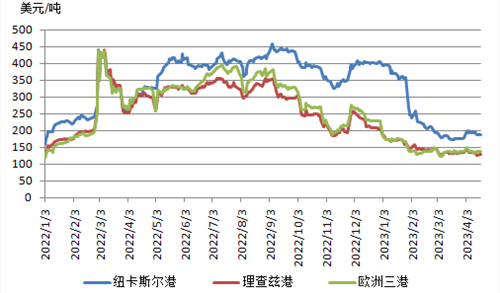

3 月各大主要煤炭进口国需求继续低迷,对市场支撑乏力,国际煤炭市场淡季特征愈发明显,国际动力煤价格整体呈现下行走势。另据中国煤炭资源网消息,全球矿商嘉能可(Glencore)与日本东北电力公司(Tohoku Electric Power)进行的 4 月份动力煤年度合同谈判达成的澳大利亚高位发热量 6322 大卡动力煤供应价格为离岸价 200 美元 / 吨左右。此合同价格于去年 10 月份曾达到 395 美元 / 吨的历史高位。此次,受气候温和欧洲国家煤炭需求放缓、澳大利亚主产区产煤增加的影响,达成的合同价较前次明显回落,且低于市场预期,国际高卡煤炭价格或将继续承压。截至 4 月 13 日,澳大利亚纽卡斯尔 NEWC5500 大卡动力煤 FOB 现货价格 121.6 美元 / 吨,周环比下降 1.0 美元 / 吨;南非理查兹港动力煤 FOB 现货价 103.2 美元 / 吨,周环比下降 7.1 美元 / 吨;西欧 ARA6000 大卡动力煤现货价 144.0 美元 / 吨,周环比上涨 3.0 元 / 吨。而由于国内煤炭价格持续回落,进口煤价格优势缩小,国内买家采购意愿减弱,且受斋月影响,印尼当地市场交易活动亦不太活跃,印尼动力煤价格弱势运行。据最新数据,4 月份按照新规则确定的印尼动力煤参考价(HBA)下调,高位 6322 大卡(全水 12.58%,全硫 0.71%,灰分 7.58%)动力煤 HBA 价格为 265.26 美元 / 吨,比 3 月份价格下调 17.82 美元 / 吨,环比下降 6.3%。4 月 14 日当周,印尼 3800 大卡离岸价 72 美元 / 吨,周环比下降 1.5 美元 / 吨;4600 大卡离岸价 97 美元 / 吨,周环比下降 5 美元 / 吨。

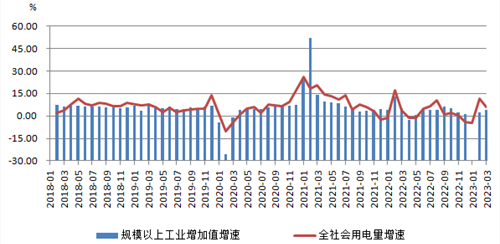

3、3 月全社会用电量同比增长 5.9%,电力生产增速加快

3 月份,全社会用电量 7369 亿千瓦时,同比增长 5.9%。分产业看,第一产业用电量 92 亿千瓦时,同比增长 17.1%;第二产业用电量 5110 亿千瓦时,同比增长 6.4%;第三产业用电量 1212 亿千瓦时,同比增长 14.0%;城乡居民生活用电量 955 亿千瓦时,同比下降 5.7%。1—3 月,全社会用电量累计 21203 亿千瓦时,同比增长 3.6%。分产业看,第一产业用电量 266 亿千瓦时,同比增长 9.7%;第二产业用电量 13817 亿千瓦时,同比增长 4.2%;第三产业用电量 3696 亿千瓦时,同比增长 4.1%;城乡居民生活用电量 3424 亿千瓦时,同比增长 0.2%。

3 月份,全国发电量 7173 亿千瓦时,电力生产增速加快,同比增长 5.1%,增速比 1—2 月份加快 4.4 个百分点,日均发电 231.4 亿千瓦时。1—3 月份,发电 20712 亿千瓦时,同比增长 2.4%。分品种看,3 月份,火电由降转升,核电、太阳能发电增速加快,风电增速回落,水电降幅扩大。其中,火电同比增长 9.1%,1—2 月份为下降 2.3%;核电增长 4.6%;风电增长 0.2%;太阳能发电增长 13.9%;水电下降 15.5%,降幅比 1—2 月份扩大 12.1 个百分点。

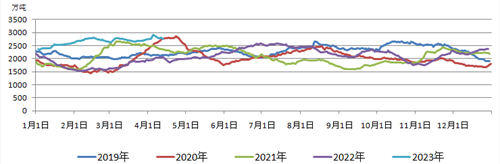

4、一季度铁路发送煤炭同比增长 3.4%,港口库存偏高

一季度本是铁路运输淡季,但 2023 年一季度,国家铁路货运持续高位运行,累计发送货物 9.7 亿吨、同比增长 2.3%,完成全年货运目标的 24.43%。其中 3 月发送货物 3.45 亿吨,同比增长 3.29%,为经济运行持续整体好转提供了有力支撑。今年以来,为助力工业生产恢复、有效拉动内需,铁路部门挖掘普速干线通道能力,实现铁路货运持续高位运行。一季度,货运装车屡创新高,日均装车 17.96 万车、同比增长 3.1%;重点物资运输得到充分保障,国家铁路发送煤炭 5.37 亿吨、同比增长 3.4%,其中电煤 3.98 亿吨,同比增长 13%,全国 363 家铁路直供电厂存煤平均可耗天数达 24.4 天。

3 月大秦线完成货物运输量 3695 万吨,同比减少 4.94%。日均运量 119.19 万吨。1—3 月,大秦线累计完成货物运输量 10453 万吨,同比增长 0.59%。2023 年大秦线春季集中检修时间为 4 月 6 日至 5 月 5 日,每日 9 时至 12 时安排 180 分钟施工天窗。大秦铁路检修期间,每日将减少 18 万吨左右的煤炭调入。根据以往检修经验,施工期间将对煤炭从产地调入北方港的数量产生一定影响。

3 月末,北方港装船积极性明显下降,环渤海港口锚地船舶数量一度降至 70 艘左右水平,为近一个半月新低。进入 4 月,北方港锚地船舶数量有所增加,但清明假期港口大风封航,且此次封航持续时间较长,北方港库存上涨较多,一度达到 2900 余万吨,同时北方港锚地船舶周转效率也受到一定影响。封航解除后,北方港开启去库存进程,在需求释放和大秦线检修的综合影响下,近期港口库存持续回落,高库存压力略有缓解。截至 4 月 18 日,北方九港库存合计 2670.8 万吨,周环比减少 143.9 万吨,同比增加 719.6 万吨,锚地船舶当周周均 97 条,周环比增加 4 条。根据中国煤炭市场网数据,全国港口库存仍较往年偏高,4 月 17 日全国主要港口库存 6617.6 万吨,周环比减少 5.1 万吨,同比增加 1547.9 万吨。

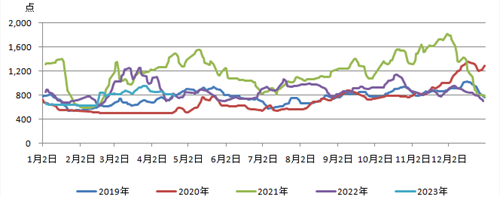

5、海运费低位徘徊,启动仍待时日

3 月下旬,在大秦线春季集中检修背景下,终端补库有所释放,但受月末因素制约,船舶北上积极性一般,运力供应相对平衡,沿海煤炭货盘释放有限,船东报价试探性上涨后,商谈暂时以观望为主。由于环渤海港口煤炭库存相对宽裕,其中秦皇岛港库存再次回到 600 万吨以上,终端采购积极性未见大量释放,煤炭运价保持弱势运行。进入 4 月,海运煤炭市场维持平稳走势,货盘持续较少,船舶北上积极性依然不高,航线运价持续小幅下行。4 月 19 日海运煤炭运价指数 OCFI 报收于 796.02 点,日环比下跌 15 点,略低于去年同期水平。

自 4 月 6 日创年内高点 1560 点后,BDI 指数已连续两周下跌。4 月 19 日结束了连续多日的下跌小幅走高,报收于 1372 点。虽然现货市场表现不佳,但散货船各型船期货价格仍都处于高位,4 月 14 日好望角型船期货运价高达 23125 美元、巴拿马型船达 16825 美元、超灵便型船 16325 美元,高于成本价五到六成。BDI 指数与全球经济发展密切相关,鉴于经济运行中仍然存在诸多不确定性因素,交通运输部在《2022 年水路运输市场发展情况和 2023 年市场展望》中预计,干散货运输市场需求低速增长,运价或低位震荡。2023 年,预计全球干散货海运量低速增长。其中,铁矿石海运量相对稳定,煤炭和粮食海运量增速有所上升。运力继续保持低速增长态势,但境外港口拥堵可能进一步改善,市场总体运力过剩,市场行情谨慎乐观。

6、重点保障电煤供应的量、质和价,确保今夏电煤充足供应

当下仍处于煤炭消费的淡季,但夏季用电高峰的能源保供工作已提上日程。近日,国家能源局表示,一直以来,国家能源局不折不扣落实党中央、国务院关于能源安全和电力保供的重要工作部署,会同地方和企业扎实做好电力的保供工作,特别是去年,有效应对了夏季高温干旱灾害和来水极度偏枯的挑战,预计今年全国最大电力负荷可能超过 13.6 亿千瓦,较去年有较大的增长。据研判,今年我国全国电力供应总体有保障,部分省份在高峰时段可能会出现用电紧张。

能源局将加强统筹协调,全力做好以下五方面的工作。一是抓好监测分析预警。做好电力供需形势常态化的监测工作,迎峰度夏期间,按照“一省一策”抓好电力保供工作。汛前继续密切监测云南、贵州等地的来水情况及供需形势,充分考虑汛期来水的不确定性,提早准备迎峰度夏电力保供工作。二是加大支撑性电源和输电通道建设投产。按照“适度超前、留有裕度”原则,督促各类电源迎峰度夏前投产发挥保供作用。其中,支撑性电源不少于 1700 万千瓦。持续优化区域主网架结构,增强应急保障能力。三是确保电煤充足供应。重点保障电煤供应的量、质和价。督促指导地方加快建设煤矿手续的办理,推动已核准项目尽快开工建设,在建煤矿进一步优化工期安排,尽快投产达产。督促各省密切跟踪电煤长协保质保量签订和履约情况,积极做好督促落实和协调工作。四是全力做好机组稳发满发工作。督促发电企业落实电煤、燃气的稳定供应,保质保量签订电煤和燃气的中长协,并加大力度监管履约情况。督促发电企业强化生产运行和设备的运维管理,坚决服从调度指令,确保发电机组顶得上、发得出、稳得住。五是科学做好负荷管理工作。督促地方引导社会支持、理解、参与需求侧响应,进一步提升需求侧响应能力,有效消解高峰时段压力,督促地方进一步优化有序用电方案并精准细化执行。

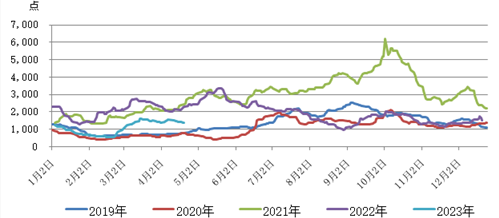

7、煤炭市场偏弱运行,淡季特征明显

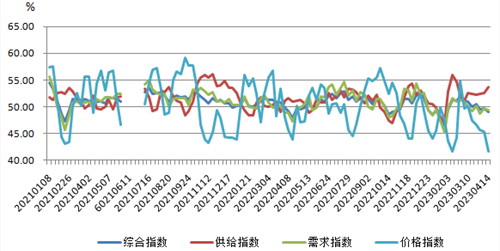

3 月末,随着气温回升,用电量、供热量不断下降。进入 4 月后,供热量更是大幅下降,电煤需求量随之下降;而在供应稳定增加的背景下,煤电企业库存持续增加,据中电联数据,4 月 13 日,纳入其统计的发电企业煤炭库存可用天数 18.7 天。但在需求不及预期、库存维持高位和进口煤大幅增加等因素的影响下,动力煤价格持续下降,煤炭消费淡季特征明显。4 月 13 日 CECI 采购经理人指数需求分指数 49.33%,环比下降 0.30 个百分点,连续 3 期处于收缩区间;库存分指数 52.11%,环比下降 0.27 个百分点,连续 6 期处于扩张区间;而价格分指数 41.61%,环比下降 3.68 个百分点,连续 5 期处于收缩区间。

煤炭市场展望:需求仍待提振,煤价下行压力加大

1、一季度供需同时回暖,国民经济显著修复

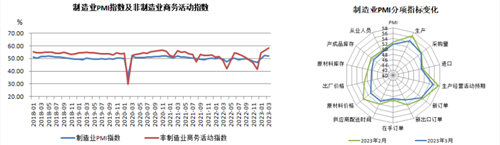

2023 年一季度,随着疫情防控较快平稳转段,我国国民经济企稳回升。3 月制造业采购经理指数(制造业 PMI)为 51.9%,低于上月 0.7 个百分点;非制造业商务活动指数(非制造业 PMI)和综合 PMI 产出指数分别为 58.2%、57.0%,高于上月 1.9 和 0.6 个百分点。经济先行指标 PMI 连续三个月处于扩张区间,且在 2 月基数较高的情况下 3 月制造业与非制造业 PMI 均持续保持在荣枯线以上,体现出了经济复苏的强度和持续性。在构成制造业 PMI 的分类指数中,3 月生产指数和新订单指数分别为 54.6% 和 53.6%,虽较 2 月有所收缩,但仍高于临界点,体现出了产需两端较强的复苏动能。但反弹力度尚显不足,企业发展过程中仍面临市场需求不足、资金紧张和运营成本高等突出问题,我国经济回升基础有待进一步巩固。

为了搭准经济发展脉搏,把脉发展中的痛点难点,让稳增长政策持续显效,今年以来,多个部委组织人员前往各地开展调查研究工作。尤其是近一个月来,仅国家发展改革委各司局部门的调研频次就超 70 次,内容更多的是围绕高质量、数字化转型、产业发展等展开。国家发展改革委通报,一季度共审批核准固定资产投资项目 42 个,总投资 2803 亿元,其中审批 35 个,核准 7 个,主要集中在高技术、能源、水利等行业。其中,3 月份审批固定资产投资项目 7 个,总投资 104 亿元,主要集中在高技术等行业。在 4 月份新闻发布会上,国家发展改革委表示,将培育一批具有核心竞争力的生态主导型企业,加快打造具有国际竞争力的数字产业集群,支持平台企业在引领发展、创造就业、国际竞争中大显身手。随着我国经济增长的内生动力逐步增强,宏观政策显效发力,经济运行有望整体好转。国家统计局表示,考虑到上年二季度受疫情影响基数比较低,今年二季度经济增速可能比一季度明显加快。

2、2023 年能源工作指导意见坚持把保供稳价放在首位

近日,国家能源局印发《2023 年能源工作指导意见》(以下简称《意见》)。《意见》强调,坚持把能源保供稳价放在首位,坚持积极稳妥推进绿色低碳转型,坚持创新驱动提升产业现代化水平,坚持高水平改革开放增强发展动力。

具体到煤炭,《意见》提出 2023 年煤炭产能维持合理水平;有序推进煤矿先进产能核准建设,推动在建煤矿尽快投产达产,增强煤炭增产保供能力;稳妥推进煤炭储备基地建设,提升政府可调度煤炭储备能力;加强煤炭清洁高效利用,稳步提升煤炭洗选率,开展富油煤分质分级利用示范,提高清洁煤和油气供应保障能力;巩固拓展战略性优势产业,巩固煤炭清洁高效利用技术优势;积极协调保障重点地区煤炭运力。同时结构转型深入推进,煤炭消费比重稳步下降,非化石能源占能源消费总量比重提高到 18.3% 左右。

3、以提升煤炭安全供应保障能力为中心,加快推进煤矿智能化建设

加快推进煤矿智能化建设是深入贯彻落实党中央、国务院决策部署的具体行动,是保障煤炭安全稳定供应的关键举措,是实现煤炭行业高质量发展的必由之路。近年来,我国大力实施煤矿智能化建设,加快推进机械化换人、自动化减人、智能化少人,行业技术装备、创新能力、管理水平得到明显提升。截至目前,全国已累计建成智能化采煤工作面 1043 个、掘进工作面 1277 个,智能化建设总投资规模近 2000 亿元。

近日,国家能源局会同陕西省人民政府、中国煤炭工业协会在陕西省延安市黄陵县召开全国煤矿智能化建设现场推进会,系统总结了近年来煤矿智能化示范建设经验,分析面临的形势和任务,并对下一阶段煤矿智能化建设工作作出安排部署。

各产煤省区和煤炭企业要以提升煤炭安全供应保障能力为中心,围绕智能化建设阶段目标任务,进一步完善政策措施,加快推进煤矿智能化建设。一是突出示范带动,加紧组织做好首批智能化示范煤矿验收,促进验收成果借鉴运用,明确时间表、路线图,分类分级全面推进煤矿智能化建设;二是加强政策引导,研究出台适合本地煤矿实际的政策措施,更好激发煤炭企业推进智能化建设的积极性创造性;三是推进科技创新,重点攻关突破一批关键核心技术,为煤矿智能化技术跃升提供动力;四是坚持标准引领,建立健全煤矿智能化标准体系,支持建成全国统一、可兼容、可迭代升级的煤矿智能化管理系统;五是注重人才培养,加强专业化培训,提高煤矿智能化人才队伍保障能力;六是加强协调联动,发挥煤矿智能化协调机制作用,形成智能化发展整体合力,加大宣传力度,营造全社会重视支持煤矿智能化建设的良好氛围。

4、水电出力不确定性增加,或对煤炭消费形成支撑

依据水利部《我国入汛日期确定办法》的入汛标准,我国今年 3 月 24 日进入汛期,较往年平均入汛日期 4 月 1 日提早 8 天。不过虽然入汛,但水电情况暂未出现明显好转。2023 年以来,云南省平均降雨量较常年同期偏少六成,平均气温较常年同期偏高 0.8 摄氏度,旱情迅速蔓延,各江河电站水平普遍处于往年低位。另据长江航道局数据,4 月 23 日 8 时三峡水电站入库流量 8400 立方米 / 秒,出库流量 7170 立方米 / 秒,而去年同期三峡入库流量、出库流量分别为 12000 立方米 / 秒、9860 立方米 / 秒。

受来水不足影响,水电出力下降。三峡能源发布公告,根据初步统计,公司一季度水电完成发电量 0.85 亿千瓦时,较上年同期下降 15.84%。华能水电表示,由于 2022 年汛期来水不足,导致 2023 年初水电梯级蓄能同比减少 61.37 亿千瓦时;同时 2023 年一季度澜沧江流域来水同比偏枯约 1 成,其中乌弄龙、小湾和糯扎渡断面来水同比分别偏枯 6.7%、12.3% 和 13.6%。公司一季度完成发电量 156.10 亿千瓦时,同比减少 11.44%。

极端天气事件偏多,水电出力不确定性增加。近日,中国气象局国家气候中心对 2023 年汛期全国气候趋势作出综合研判,预计今年汛期(5 月至 9 月)我国气候状况总体为一般到偏差,旱涝并重,区域性、阶段性旱涝灾害明显,暴雨、高温、干旱等极端天气气候事件偏多,降水呈南北两条多雨带。我国水电装机比重较大,水电出力不确定性的增加,加大了煤电保供压力,但亦对煤炭消费形成支撑。

5、煤炭进口零关税延续,港口进口煤库存持续增多

根据国务院关税税则委员会关于延长煤炭零进口暂定税率实施期限的公告,自 2023 年 4 月 1 日至 2023 年 12 月 31 日,继续对煤炭实施税率为零的进口暂定税率。根据东盟自由贸易协议及中澳自贸协定,我国从印尼和澳大利亚进口的绝大多数煤炭制品关税已经降为零,此次煤炭零关税延期主要利好印尼和澳大利亚之外的煤炭进口国,特别是俄罗斯和蒙古国。

在一季度煤炭进口量大增的背景下,进口煤持续大量到货,加之需求端采购积极性偏低,4 月我国港口进口煤库存持续增多。据煤炭江湖信息部数据,4 月 23 日当周我国国内主要进口煤港口动力煤库存合计为 1576 万吨,比上周增加 51 万吨,比去年同期增加 193 万吨。随着内贸煤价格的不断走弱,进口煤价格下调幅度不及内贸煤价格降幅,价格优势不断缩小,部分煤种到岸价出现倒挂,终端观望心态蔓延,采购需求暂缓。

6、需求仍待提振,煤价下行压力加大

4 月煤炭需求转入传统淡季,受下游电厂机组检修、各环节库存处于高位,叠加低价进口煤涌入等多重因素影响,沿海电厂市场煤采购积极性不高。同时非电终端整体需求亦不乐观,化工、水泥等非电行业基本按需采购,环渤海港口锚地船舶数量一直处于低位水平。虽然 4 月中下旬,卖方挺价情绪升温,报价上涨,但因下游询货减少,煤价上涨无力,煤炭价格重回下行,港口煤价跌至每吨千元左右。4 月 24 日环渤海港口市场继续偏弱运行,贸易商报价小幅下行。据市场信息,环渤海港口市场 5500 大卡、5000 大卡、4500 大卡分别报价 990~1010 元 / 吨、880~900 元 / 吨、760~780 元 / 吨。

当前,从发运成本以及进口煤价格综合分析,市场煤炭价格已处于底部,看似继续大幅下跌的可能性不大,且在水电持续乏力背景下,仍有补库预期。但在国内煤炭产量持续释放、长协稳定供应和进口煤大力补充的背景下,煤电企业市场煤采购力度较弱,同时沿海地区电厂库存尚可,补库意愿依旧较差,实际需求对价格支撑力度有限,煤价上涨动能不足,下行压力或将加大。

(本报告数据来源:国家统计局、中电联官网、中国煤炭市场网、煤炭江湖)

(图片来源:veer 图库)

来源 / 中能传媒研究院