2022 年,五大发电集团旗下上市公司的业绩怎么样?

随着五大发电央企旗下主体发电上市公司 2022 年财报陆续发布,可以看到各家业绩相比 2021 年都有所回暖。其中,中国电力(HK:02380)、国电电力(SH:600795)、华电国际(SH:600027)都在盈利,大唐发电(SH:601991)即将扭亏为盈,华能国际(SH:600011)依然巨亏 70 多亿元.

2021 年,煤价高涨之下,五大发电央企遭遇近十年来的首度亏损,旗下主体发电上市公司整体巨亏超过 260 亿元,其中以华能国际亏损最多,最新数据为净亏 100 亿元。

为了疏导高昂煤价成本,2021 年 10 月,国家发改委出台政策,将燃煤发电市场交易价格浮动范围扩大为上下浮动不超过 20%,高耗能企业市场交易电价不受上浮 20% 限制。这极大缓解了发电央企的成本与电价倒挂问题,各个发电上市公司的业绩改善,也证明了这一点。

但是,煤价高企带来的“煤电顶牛”现象尚未完全消退,各家业绩的分化程度比 2021 年更加极端。华夏能源网(公众号 hxny3060)整理了各家发电上市企业的业绩表现,来看一看到底谁才是真正的“优等生”。

拥“新”为王

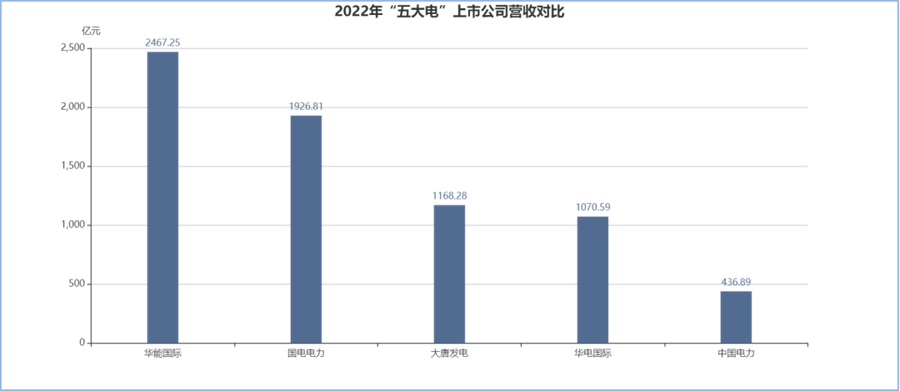

2022 年,“五大电”旗下主体发电上市公司营收皆有增长,但座次没有发生太大变化,华能国际以 2467.25 亿营收依旧领衔。

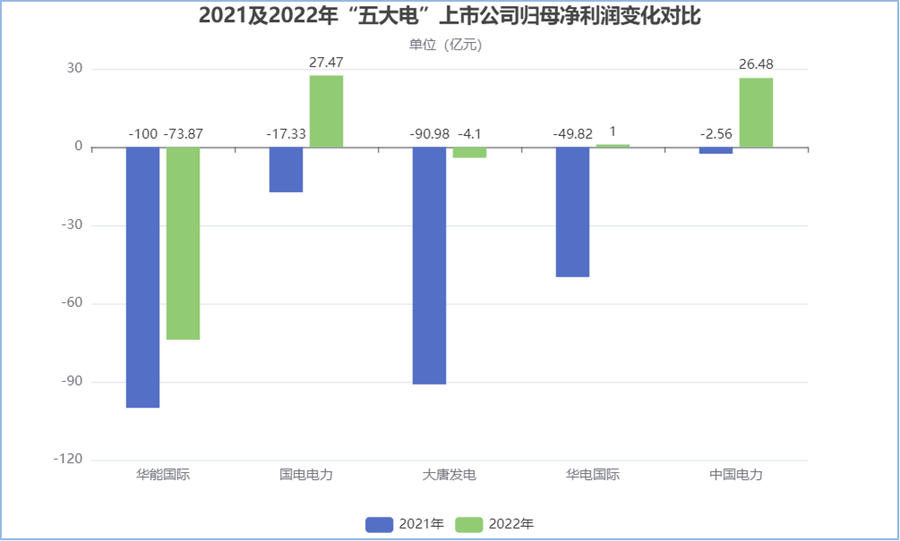

然而,按归母净利润比较,2022 年,“五大电”极端业绩分化瞬间显现。

2022 年,中国电力归母净利润为 26.48 亿元,2021 年为 -2.56 亿元,同比扭亏为盈;国电电力归母净利润为 27.47 亿元,2021 年为 -17.33 亿元,同比扭亏为盈;华电国际归母净利润为 1 亿元,2021 年为 -49.82 亿元,同比扭亏为盈;大唐发电归母净利润为 -4.1 亿元,2021 年为 -90.98 亿元,同比增长 95.49%;华能国际归母净利润为 -73.87 亿元,2021 年为 -100 亿元,亏损额度有所减少。

从以上数据可以看出,中国电力、国电电力、华电国际 2022 年均已实现扭亏为盈,大唐发电已从 2021 年的亏损 90 多亿,收窄为亏损 4 亿,接近盈亏平衡,而华能国际亏损幅度依然较大。

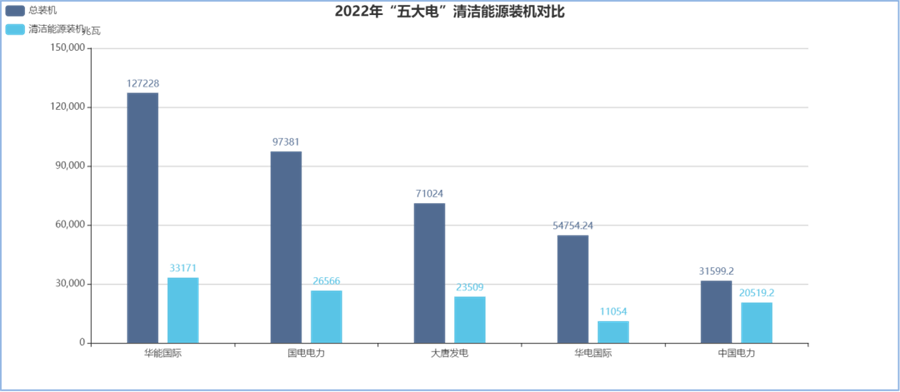

2022 年,煤炭价格依旧处于高位,全年北方港 5500 大卡动力煤市场均价为 1296 元 / 吨,同比上涨 24.2%。体现在业绩层面上,“五大电”中清洁能源装机占比越高的企业,越能够受益于这样的市场环境,从而造成业绩极端分化。

比如,净利润增速最高的中国电力就表示,公司年内出售了部分煤电业务股权,同时大力推动清洁能源装机,清洁能源装机占比达到约 65%,同比大幅提升 12 个百分点,其中风电和光伏新能源贡献归母净利润超过 21 亿元,占比将近 80%,可谓拥“新”为王。

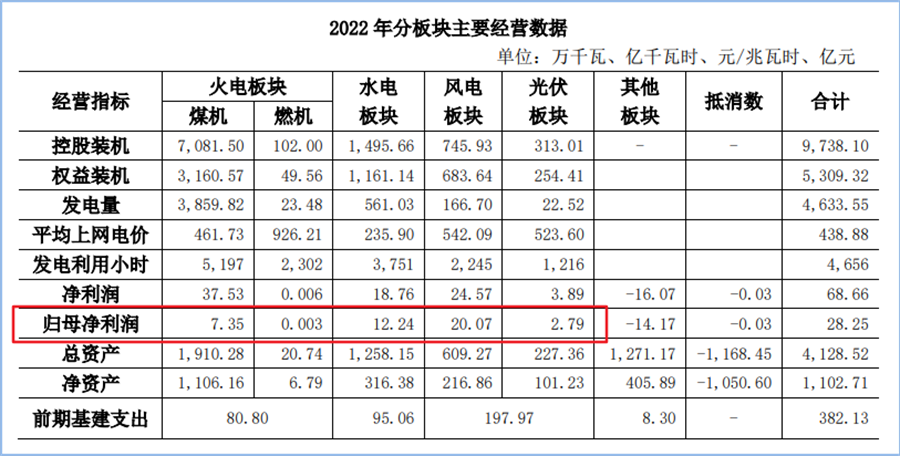

国电电力虽未明确利润增长来自清洁能源装机,但华夏能源网(公众号 hxny3060)发现,2022 年风电、光伏发电板块为国电电力贡献了 22.86 亿元净利润,占比超 80%。而 2022 年上半年,这一比例还在 50% 左右,也就是说,国电电力利润增长,很大程度上也靠新能源。

值得一提的是,国电电力是“五大电”中煤电依然盈利的企业,贡献了 7.35 亿元净利润。与之相对,大唐发电的燃煤发电板块亏损达 60.5 亿元,华能国际的燃煤发电板块亏损则高达 173.25 亿元。就此而言,国电电力的煤电装机占比高达 72.7%,却并没有成为业绩短板,这成为公司 2022 年业绩大翻盘的重要支撑因素。

华夏能源网(公众号 hxny3060)注意到,国电电力煤机发电能够挣钱,一方面受益于售电均价上涨,另一方面或与其“煤电联营”有关。2022 年,公司入炉标煤单价 978.78 元 / 吨,同比增长 78.36 元 / 吨,涨幅达 8.7%,但此番涨幅较 2021 年是收窄了 39.2%。与之相比,华能国际财报中披露旗下数家电厂 2022 年入炉标煤单价为 1200 元 / 吨左右,国电电力燃煤成本优势由此可见。

2022 年,华电国际、大唐发电和华能国际的清洁能源装机占比分别为 20.2%、33.1%、26.07%,而国电电力的控股清洁能源装机为 27.2%,彼此并未拉开明显差距,但国电电力的清洁能源装机收益无需覆盖煤机亏损,从而令公司大幅扭亏为盈。

对于华电、大唐和华能而言,这三家企业并无国电电力的煤机优势,清洁能源装机比例也不高,业绩落后也算是情有可原。

然而,这三家“同病相怜”的发电上市公司,身处相同的煤机电价上涨及能源保供大环境下,业绩变化理应相似,但彼此之间居然也出现了极端的业绩分化,这就颇有些耐人寻味了。

华能之困

2022 年,华电国际归母净利润为 1 亿元,大唐发电为 -4.1 亿元,而华能国际却是巨亏 73.87 亿元,是大唐的 18 倍,业绩分化极为严重。

在这三家企业的财报中,华电国际对于业绩增长的原因解释为煤电电价上涨,加之参股股权收益同比增加;大唐发电解释为优化电煤采购,精细营销管理,用好用足能源保供政策。

唯有华能国际对业绩变动解释为,本年度煤价仍居高位,且公司煤电装机比例较高,新能源发电盈利未能覆盖煤电亏损等情况影响,导致全年业绩亏损。

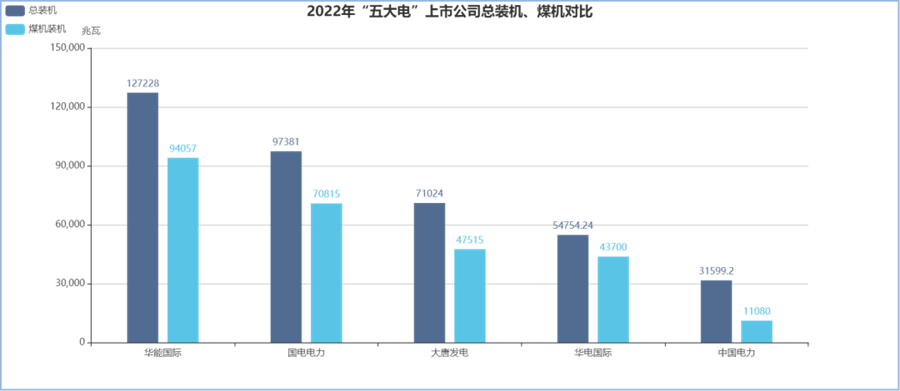

华夏能源网(公众号 hxny3060)注意到,2022 年,华电国际控股煤机装机为 43700 兆瓦,占比 79.8%;大唐发电煤机装机为 47515 兆瓦,占比 66.9%;华能国际煤机装机为 94057 兆瓦,占比 73.93%,彼此间煤电装机占比并无明显差距。若论煤电装机容量,华能国际约为前两者的 2 倍。

在燃料成本方面,2022 年,华电国际为 828.66 亿元,大唐发电为 680.86 亿元,华能国际为 1705 亿元,华能约为前两者的 2 倍。

而在上网电价方面,华电国际平均上网电价为 519 元 / 兆瓦时,大唐发电合并口径完成上网电价(含税)460.79 元 / 兆瓦时,华能国际平均上网结算电价为 509.92 元 / 兆瓦时,华能不仅没有远低于前两者,甚至比大唐还要高一些。

华能在煤电装机占比和上网电价与华电、大唐差不多的情况下,基于 2 倍的煤电装机以及相应的 2 倍燃料成本,亏损差不多也应是华电和大唐的 2 倍,但实际情况是,即便和同为亏损的大唐发电相比,华能的亏损也拉开了 18 倍的差距。

不过,针对这一现象,华能国际并没有给出具体的解释。

对于五大发电集团而言,一两年的亏损,本不是不得了的事情。但当其余发电央企都在大幅增长的时候,华能这种莫名其妙的巨亏,就显得格外刺眼了。

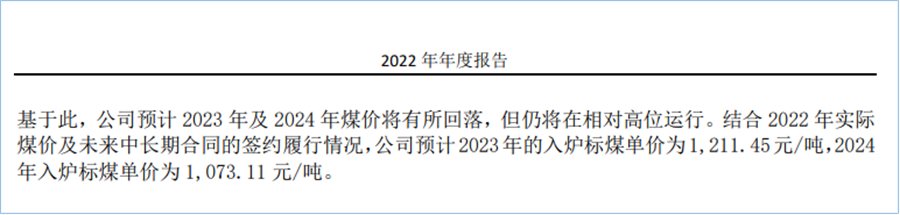

在 2022 年财报中,华能国际明确表示预计 2023 年及 2024 年煤价将有所回落,但仍将在相对高位运行。并以南京电厂举例,结合 2022 年实际煤价及未来中长期合同的签约履行情况,预计 2023 年的入炉标煤单价为 1,211.45 元 / 吨,2024 年入炉标煤单价为 1,073.11 元 / 吨。

若真像华能所说,公司 2022 年亏损是因为煤价仍居高位,那么 2023 及 2024 年煤价将在相对高位运行,是不是意味着华能将继续亏损?

在此背景下,未来,华能若想破除煤价困局,关键或许还在于新能源装机上。

之前,政府主管部门曾要求发电央企到 2025 年底前实现清洁能源装机占到总装机的 50%。为此,华能集团计划到 2025 年新增风光新能源装机 8000 万千瓦。

但作为集团旗下主体发电上市公司,2022 年,华能国际清洁能源装机同比仅提升了 3.68%,累计装机规模为 33171 兆瓦。就 8000 万千瓦的目标而言,当前华能的进度显然是太慢了。

煤价仍将在相对高位运行,新能源装机进展缓慢,华能“沦落”之路还要走多久?

(图片来源:veer 图库)

来源 / 华夏能源网