据澎湃新闻 4 月 18 日消息,昆明市多个区县以及西双版纳州、文山州多个县市发布干旱橙色预警。截至目前,昆明市降水量为 38 年来同期最少,从 2023 年 1 月 1 日到现在,降水仅为 6.9mm,比往年 66mm 偏少约九成。

此外,据 Mysteel 此前消息,云南省电力供需形势仍然严峻,决定从 4 月 7 日起启动新一轮负荷管理,要求 4 月 10 日执行到位。

资料显示,从云南电力构成来看,水电在电力供应结构中占据绝对主导地位,2022 年发电量占比超八成;其次是火电,主要发挥保供的作用,增速较缓;最后是新能源发电,即风电和光伏发电,虽然光伏发电增速较快,但占比仅 4% 左右。

而由于水电占主导地位,所以使得云南的电力波动非常大。当水力发电出现问题时,虽然发电弹性较大的火电会被作为首选进行电力调峰,但通常火力发电成本较高而无法长时间使用,因此云南的电力供应通常具有较大的波动性。

比如 2022 年 8 月,西南地区遭遇极端的持续高温干旱天气,造成水电来水偏少近五成,云南的电力供应遇到极大挑战。

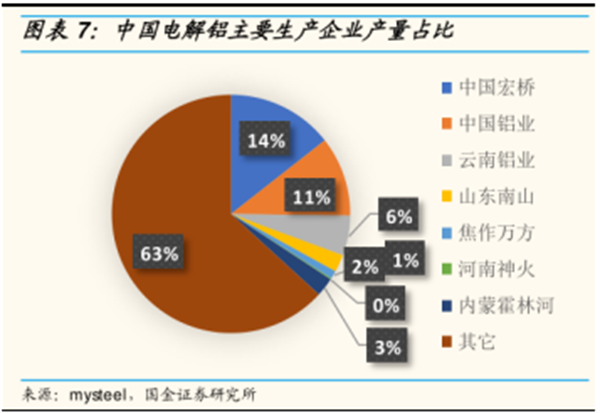

但另一方面,由于水电资源丰富,云南又是多个工业品生产大省,例如电解铝是工业生产中的耗电大户,生产 1 吨电解铝大约需要耗电 13500 千瓦时,此前云南地区凭借水电优势,吸引了大量电解铝产能转入。而若此次干旱持续,可能会再度限制一些工业品产能。

哪些品种可能受影响?

1、电解铝。

资料显示,电解铝冶炼产业在云南分布密集,四家大型企业分别是云铝股份、神火股份、云南宏泰和云南其亚。

据东方证券研报,2023 年 1 - 3 月云南延续了 2022 年降水量偏低的情况,叠加水库水位偏低,预计 4 - 6 月枯水期水力发电紧张或加剧,已减产的约 203 万吨电解铝产能难以复产,或有进一步压减负荷的风险。

其表示,近两年夏季高峰期限电、旱季供电不足等扰动事件频发,或将削弱电解铝企业复产、投产的意愿和进度。预计电解铝供给趋紧,价格有望反弹。

国金证券也指出,3 月云南省降雨不及去年同期,目前水库水位偏低,未来降雨预期不佳,云南省从 4 月 7 日起启动新一轮负荷管理,水电供应仍存缺口,据 Mysteel 调研企业复产积极性有限,或将导致云南地区电解铝复产不及预期。

2、铅 & 锌。

据国投安信期货研报,4 月上旬的第三次实行负荷管理,云南电网压减负荷约 50 万千瓦,波及铅锌。

国投安信期货指出,云南锌总运行产能 127 万吨,占全国总产能的 18%。目前已有当地炼厂减产检修传闻,预计影响 4 - 5 千吨的量,不排除其他炼厂继续减产。

另外,云南地区原生铅冶炼产能 24.2 万吨,占全国原生铅总产能的 9%,近期国内铅社库低位,该消息对沪铅构成利多,但总体影响不大,沪铅维持区间震荡判断。

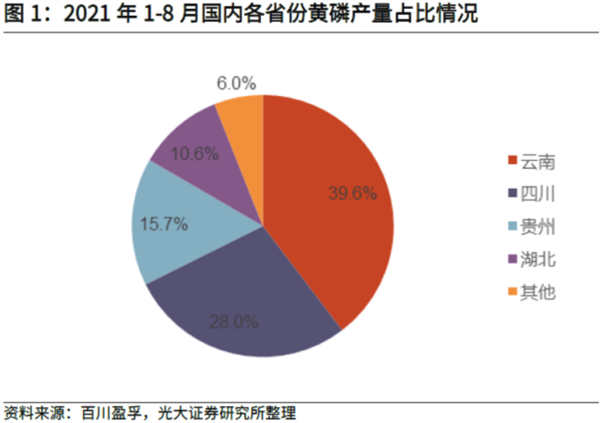

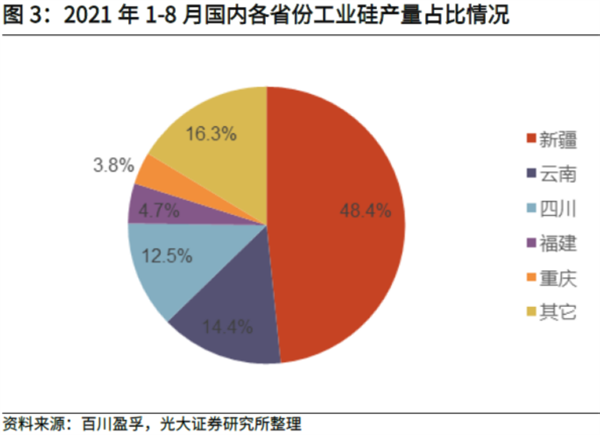

3、黄磷 & 工业硅。

据百川盈孚此前数据,全国工业硅、黄磷年产能分别为 591.10 万吨、144.75 万吨,其中云南省工业硅、黄磷年产能分别为 111.30 万吨、60.10 万吨,分别占占全国总产能的 18.83%、41.52%。

此前 2021 年限电期间,据百川浮盈,受云南地区限电影响,国内黄磷价格大幅跳涨,5 月 18 日均价 17633.33 元 / 吨,而到 5 月 26 日,均价已达 25500 元 / 吨,累计涨幅超 40%,创上涨以来新高。

还是据百川盈孚数据的统计,去年的限电一度导致云南 44 台硅炉不能产出金属硅,日产量影响约 1350 吨,产量或直接减少 8100 吨。

不过据中信期货表示,最新工业硅价格自 3 月份以来不断下跌,期货主力合约价格最低跌至 15000 元 / 吨以下,现货价格也逐渐回落,价格下跌最主要的原因还是在于供应压力较大,而需求却迟迟没有出现改善。

其表示,工业硅价格在高库存背景下仍然具有较大压力,价格持续性反弹需要看到供需基本面出现改善,如果云南省减产后供需仍未出现改善,价格或将继续弱势直至新疆地区减产从而实现供需再平衡。

(图片来源:veer 图库)

来源 / 华尔街见闻