2022 年,受疫情、限电、地震、地缘政治等多重因素冲击,光伏产业链价格居高不下,然全球光伏装机需求持续旺盛。在光伏装机需求快速增长的带动下,光伏产业链各环节需求不断释放,新老玩家纷纷加速产能扩张。2023 年随着硅料扩产产能的大量释放,光伏产业链价格下行,下游装机需求有望增长。2023 年全球光伏产业链的供需格局有哪些变化趋势?光伏企业将面临哪些机遇和挑战?

硅料环节,硅料整体供应充足,价格步入下行通道

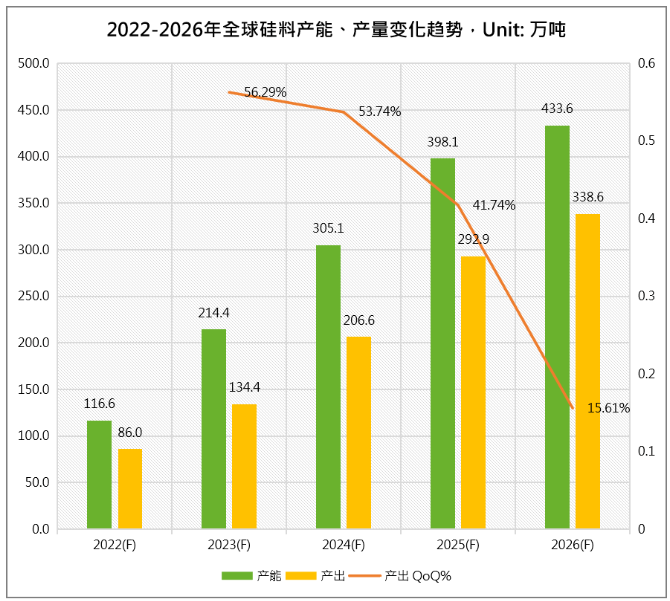

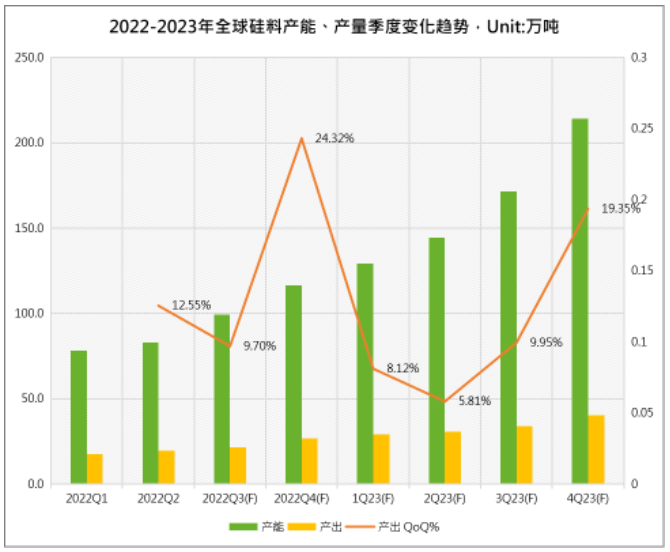

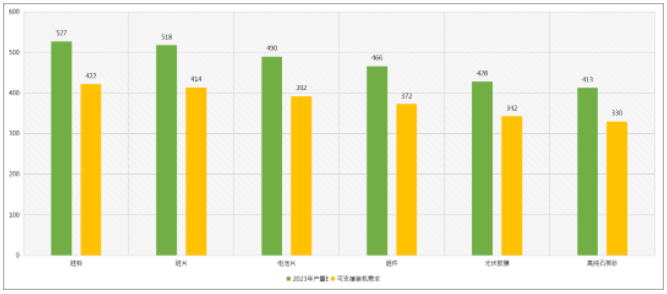

2022 年,在光伏行业高景气的背景下,多晶硅生产企业不断扩大产能,2022 年下半年起多晶硅产能开始加速释放,集邦咨询旗下新能源研究中心预测,2023 年底多晶硅总产能将达到 214 万吨,同比增长 82.9%;2023 年随着各大硅料龙头厂商和众多新玩家的产能的陆续释放,硅料将不再成为产业链发展的瓶颈环节,硅料整体供应充足,且逐渐出现过剩的情况。2023 年硅料全年产出约 134 万吨,同比增幅高达 56.29%,可支撑超过 500GW 的组件产出,较 2023 年 330-350GW 的装机预测明显过剩。硅料供大于求,价格将进入下行通道,光伏产业链价格有望回归合理水平。

硅片环节,大尺寸、薄片化、N 型化趋势明确,高纯石英砂限制有效产出

随着光伏产业链“降本增效”的持续推进,硅片向大尺寸、薄片化推进的进程进一步加速。目前市场上的硅片主要有 166mm、182mm 与 210mm 三种尺寸,其中,以 182mm 与 210mm 为主的大尺寸硅片在降本增效方面的优势凸显,市场占比快速提升。同时,2022 年光伏行业迈入 N 型应用的新时代,未来随着 N 型电池取代 P 型电池成为主流,N 型硅片渗透率有望持续提升。

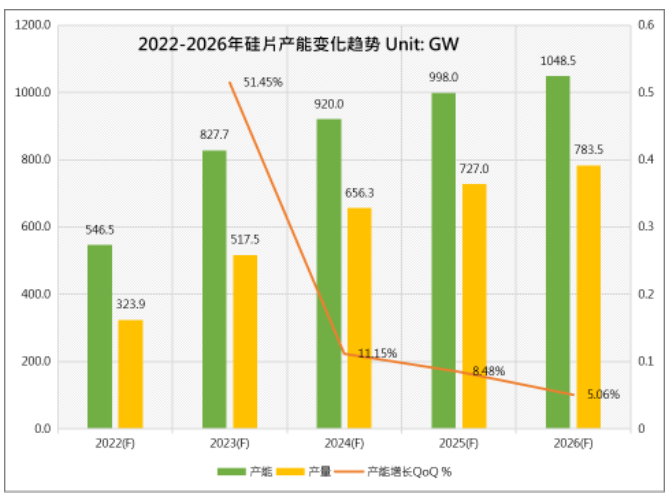

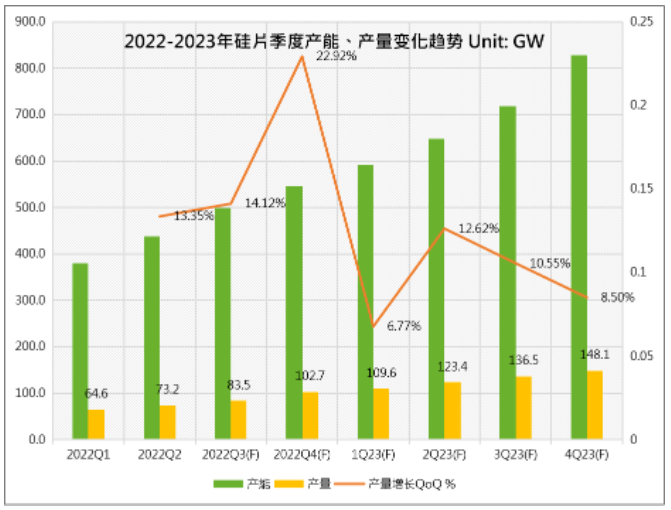

随着新老玩家加速扩产,2023 年硅片产能将大幅扩张。集邦咨询预测,2023 年硅片产能将达到 828GW,同比增长 51.45%。产出方面,2023 年随着硅料产能的进一步释放,硅片环节的整体稼动率有所提升,N 型硅片需求放量带动石英坩埚需求量提升,然而石英坩埚的原材料高纯石英砂紧缺将导致硅片企业非硅成本上升及实际产出受限。针对高纯石英砂紧缺的情况,大部分硅片龙头与石英坩埚或高纯石英砂企业签订锁价锁量长单,而二三线企业存在一定的石英坩埚供应紧缺风险,硅片龙头保供优势显著,行业集中度有望提升。

电池片环节,大尺寸 PERC 电池供需偏紧,TOPCon 产能逐步释放

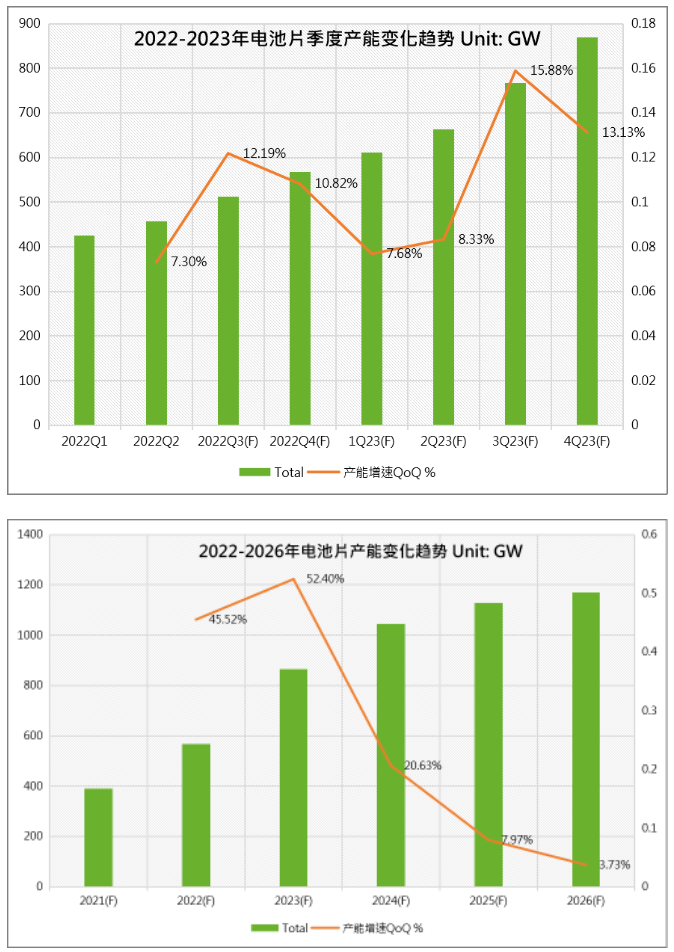

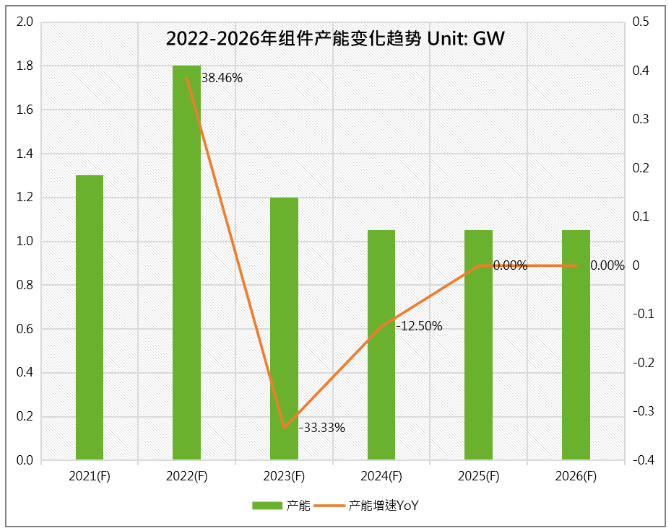

当前,PERC 面临提效瓶颈,光伏行业逐步进入“N 型时代”,以 TOPCon、HJT、XBC 为代表的 N 型技术逐渐成为企业争相布局的焦点。未来随着生产成本的降低及良率的提升,N 型电池有望超越 P 型电池成为主流。2023 年电池片产能将继续快速扩张,N 型电池片占比持续提升。集邦咨询预测,2023 年电池片总产能将达到 886GW,同比增长 52.4%,其中 N 型电池片产能约 338GW,占比 39%,产能份额快速提升。

2022 年下半年以来,电池片环节新建产能以 N 型技术为主,然而新技术产能的释放存在一定的滞后性,预计 TOPCon 产能的释放主要集中在 2023 年下半年。2022 年下半年 PERC 的产能扩张几乎处于停滞状态,大尺寸 PERC 电池片因供需偏紧,盈利能力持续提升;2023 年上半年,TOPCon 产能尚未大量释放,大尺寸 PERC 电池片供需仍偏紧,盈利能力有望进一步提升。2023 年下半年,随着 TOPCon 产能等新技术产能逐步释放,电池片供需偏紧态势将得到缓解。

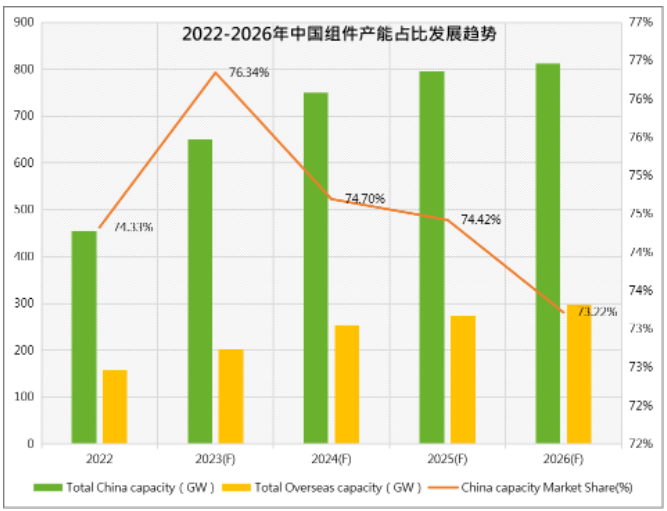

组件环节,全球组件产能持续扩张,组件企业盈利有望修复

2023 年在政策引导和市场需求的双轮驱动下,全球光伏装机需求持续旺盛,组件产能持续扩张。集邦咨询预测,2023 年全球组件产能可达 853GW,同比增长 39.3%;新增产能达 240GW,产能扩张仍以中国企业为主,预计 2023 年中国组件产能占比将达到 76.34%。

近两年,欧洲、印度、美国等地区纷纷出台政策推动光伏制造产业链的本土化,中国组件企业加速在海外布局组件产能,海外组件产能加速扩张,然中国头部组件厂商占据技术、成本、品牌、渠道优势,短期内难以被其他国家超越。2023 年随着硅料产能释放,光伏产业链价格回落将刺激下游装机的增长,一体化组件厂商有望率先受益,盈利得到修复。

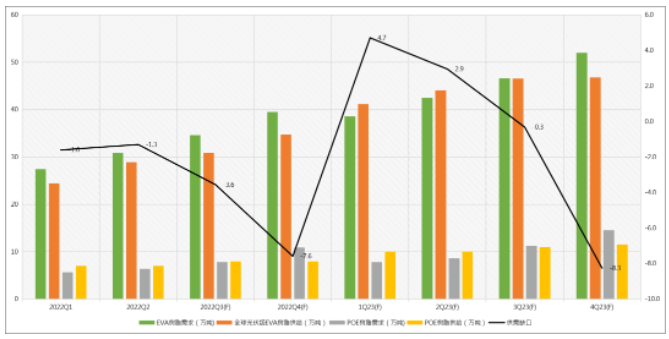

粒子方面,EVA 粒子供需偏紧,N 型电池片产能释放带动 POE 胶膜需求提升

集邦咨询预测,2023 年光伏 EVA 粒子需求约 179.7 万吨,全年供应量约 178.5 万吨。2023 年随着硅料产能释放,光伏产业链价格有望回归合理水平,进而刺激下游装机需求放量。光伏胶膜在光伏装机需求旺盛的带动下,市场规模不断扩容,然而,光伏级 EVA 粒子工艺难度大,产能爬坡时间长,整体供给相对偏紧的态势有望维持至 2024 年。

2023 年 POE 树脂需求约 41.5 万吨,主要依赖进口,整体供需格局偏紧。目前全球 POE 产能主要集中在陶氏化学、三井化学、埃克森美孚公司等少数海外企业,行业集中度较高。中国光伏级 POE 粒子主要依赖进口,近年来,国内企业已加快 POE 产品自主研发进程,但受制于较长的扩产周期和较高的技术壁垒,中短期产能释放有限,POE 粒子仍处于供需偏紧态势。POE 胶膜具备水汽透过率低、抗老化性能优越等特点,广泛应用于双玻、N 型等高效光伏组件。随着 2023 年下半年 N 型组件产能释放,POE 胶膜的渗透率将加速提升,供需偏紧态势加剧,价格有望持续上涨。未来 1 - 2 年,具备 POE 粒子保供能力的胶膜企业有望进一步提升市场份额。

整体来说,2023 年全球光伏产业链的供需格局呈以下变化趋势:从主产业链上看,硅料环节,2023 年硅料整体供应充足,并逐步迈入过剩阶段;硅片环节,大尺寸、薄片化、N 型化趋势明确,高纯石英砂紧缺限制硅片有效产出;电池片环节,2023 年上半年大尺寸 PERC 电池片供需偏紧,下半年 TOPCon 等新技术产能大量释放;组件环节,全球组件产能持续扩张,组件企业盈利能力有望修复。从辅材端看,2023 年 EVA 粒子供需偏紧,POE 粒子主要依赖进口,随着下半年 N 型组件产能释放,POE 胶膜需求逐渐提升,供需偏紧态势加剧。结合产业链相关数据,集邦咨询预测,2023 年全球光伏装机量将在 330-350GW 之间。

(图片来源:veer 图库)

来源 / 集邦新能源网