2023 年,4S 店们似乎被困住了。

价格混战、厂商压库、销量下滑、经营亏损、渠道变革、转型困难……4S 店的处境艰难有目共睹。

而在车市的乱纪元时代,主机厂与 4S 的关系也降至冰点。3 万多家 4S 店大洗牌是定局,4S 店要想脱困,只能靠自己。因为有些车企自身也站在悬崖边缘。

从产业规律角度看,注定有些经销商活不下来。自然淘汰,也是中国汽车产业高质量发展的必经之路。

01、渠道之困:38 家奔驰经销商败诉

8 月 30 日,澳大利亚的 38 家奔驰经销商收到了败诉消息 (消息来源于《桑之未》)。

事件起因还要回溯到 2021 年,奔驰将澳大利亚经销商授权模式改为代理模式后,当地 38 家经销商随即向奔驰发起诉讼,要求赔偿 6.5 亿澳元的商誉损失。

而取消 4S 模式的做法,奔驰并不是唯一一家。本田、奥迪、宝马、大众集团旗下的同名品牌,以及子品牌 Cupra、Stellantis Europe 等多家主流车企都正在向代理制转型。

站在车企角度,最大程度控制销售渠道,统一定价,且车企与用户之间的信息流无断层,直营或代理无疑是最理想的模式。

在中国,直营模式是特斯拉、理想、埃安等新能源车企崛起的必要条件之一,也吸引了众多入局新能源的传统车企的效仿与跟进。

或者说,传统车企不得不跟进。因为传统 4S 模式存在的市场普适性、效率以及成本结构三大痛点正被放大,而新能源车智能化的产品特点,以及用户年轻化的趋势,倒逼车企不得不进行渠道创新。

渠道变革在所难免。

对于传统 4S 店而言,从授权转代理,由于是厂家开具发票,经销店只赚佣金,带来最大的变化是收入锐减,新车销售收入会减少 90% 左右,其次金融、保险渗透率甚至利润也会降低。

有行业人士透露,代理制对中大型经销商集团的影响更大,营业收入锐减后,会对当地税收都产生一定的影响,也会导致当地政府重新评估相关的土地优惠政策,以及对经销商的支持力度。

如今,奔驰经销商败诉,已然为传统经销模式敲响了警钟。

直营、代理和授权,虽然目前还很难判断谁会取代谁,但是授权模式正在经历“切肤之痛”是确定的。

02、成本之困:48 家经销商因搬迁“叫苦”

10 月 31 日,石家庄 48 家汽车经销商搬迁的最后期限。

有媒体报道,涉及搬迁的 4S 店或近 100 家,大面积的搬迁以及重建,预计将会给经销商造成直接经济损失超过 10 亿元。经销商对此反应强烈,并希望通过地方政府、行业协会等渠道反映面临的困难。

而经销商最大的困难,躲不过“成本”二字。

简单点说,就是 4S 的利润结构变化了,卖车赚不到差价,售后服务上赚取利润的难度提高,厂家的任务越来越重,但完成任务的返利却越来越难拿到手了。

可以说,4S 店已经经不起风浪了,政策性搬迁无异于给经销商们来一场“大手术”,身体好的能抗一抗,底子差的可能就此夭折了。

那么汽车经销商何以如此“弱不禁风”呢?

不可否认,作为燃油车时代的核心产物,4S 店具有金融属性,可以帮助主机厂承担仓储、物流以及零售成本,减少库存风险、减轻资金压力,同时还兼具零售和服务属性,最关键的是赚钱。

因为当时的中国车市处在“黄金时代”,是卖方市场且信息不对称,汽车不愁卖,主机厂与经销商都能赚得“盆满钵满”。

即便一家 4S 店需要几千万甚至上亿的建店成本,但 4S 投资人仍然热衷于开店,尤其是在一二线城市扎堆,甚至有 4S 店赶上了中国房地产最火爆的年份,仅仅靠土地就能赚到惊人的利润。

然后结局大家都熟悉了。当一个行业被贴上“暴利”标签后,就会因为太赚钱而吸引大批投资人入局,一座城市同一品牌经销商扎堆,价格战不可避免,最终行业从暴利走向薄利,加速洗牌。

有行业资深人士曾表示,做 4S 店的生意,大家要做好心理准备,可以借鉴的是美国成熟市场状态下,最近十多年来每年 2% 左右的净利率,平均 8 年左右的总投资回报周期,中间有起有伏。

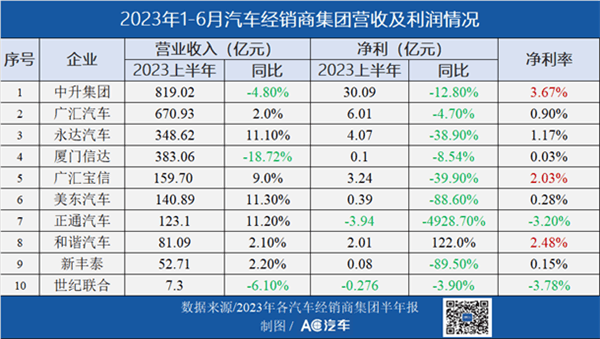

若以 2% 的净利率为及格线,今年上半年 10 家 4S 集团,仅有 3 家达标。

利润率一家比一家低,经营成本却越来越高,这对 4S 的现金流和周转率提出了极大的挑战,稍有不慎,就会跌下悬崖。

03、转型之困:超 5500 家退网

今年上半年,30 年老牌 4S 集团“重庆龙华”以及号称 4S 店之王的庞大集团退市,都在宣告:这个行业的好日子过去了。

中国汽车流通协会的数据提供了参考,近三年超 5500 家 4S 退网,其中 2020 年退网 4S 店为 2362 家,2021 年退网 4S 店近 1400 家,2022 年则是 1757 家。

在退网潮背后,有关 4S 转型新能源的口号喊得最多。

从 10 家 4S 集团半年报中也能看到,无一例外都提到了在新能源方面的布局,但是没有一家将新能源业务的营收及利润列入报表,说明新能源业务要么亏损,要么营收低到可以忽略不计。

近日,绿地汽车集团总经理在接受媒体采访时也表示,“受制于厂家的商务政策,主机厂不变,靠我们(指经销商)的能力变不了。经销商不要授权,去开一家庞大那样的汽车超市,把授权的品牌放在一个超市里面卖,庞大成功了吗?没有。”

而传统经销商转型唯艰的根源在于两个过剩,一是产能过剩,一是渠道过剩。

有数据显示,截止 2023 年 6 月底,全国汽车行业总库存 343 万辆,其中汽车厂家库存 78 万辆,有 236 万辆集中躺在汽车经销商仓库里。

从这个数据可以看出,厂家并没有考虑消费者需求疲软的现状,而是开足马力搞生产,再向经销商疯狂压库,导致经销商的库存系数越来越大。

而经销商为完成厂家任务,在过去销售较好的年份,会通过资源商、二级综合经销商抛售一些车型完成任务,进而获得返利收益。这是汽车经销商行业的潜规则之一。

如今,“油电”车企价格乱战,4S 店为了“保命”,或会给到资源商更低的价格,导致市场上价格混乱甚至销售价格倒挂,进而影响品牌形象,陷入恶性循环。

再叠加新能源车企主导的渠道变革,以及 4S 模式的三大痛点被放大,主机厂与经销商的关系已经到了最差的阶段,3 万多家 4S 店由此进入大洗牌。

而中国车市已经进入买方市场,且买方更加年轻化,买方的消费行为变化了,势必会影响主机厂 -4S 体系的经营模式,从而重构原有的利润结构。

主机厂要掌控渠道话语权,4S 店会进一步分化,卖车越来越难赚钱了,也会让部分投资人考虑将销售这个“包袱”剥离出去,以“服务商”角色获取各项售后服务授权。

“即便在洗牌中保留下来的 4S 店,未来也会向主机厂一侧倾斜,着力在品牌、体验、维修等方面,而不是销售。”一位行业人士说到。

来源:盖世汽车

作者:流意