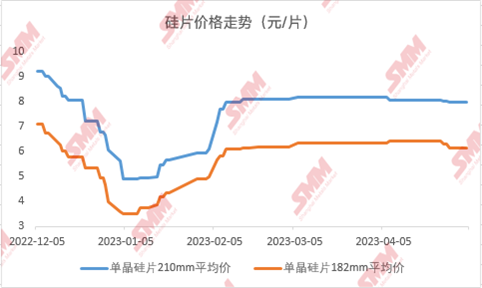

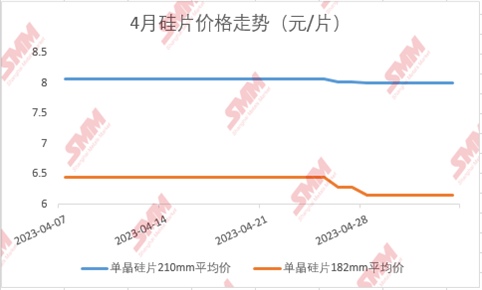

据 SMM 数据监测,自 2023 年 4 月中旬开始,前期市场相对“坚挺”的硅片价格便开始止涨走跌,进入 4 月末硅片下行速度加快,尤其作为曾经的主流 182mm 硅片,更是在节前出现一天两次降价的情况。

硅片市场为何开始下行?是否将重演 2022 年末的”踩踏“行情?

首先,SMM 认为导致硅片价格下行主要原因便是生产的过剩以及下游成本的压制。

一方面,进入 2023 年硅料价格不断下行,但硅片在市场热点石英砂的支撑下价格相对较为”稳健”在部分时候甚至出现了逆势上涨的行情,这就使得硅片侧的利润不断增加。

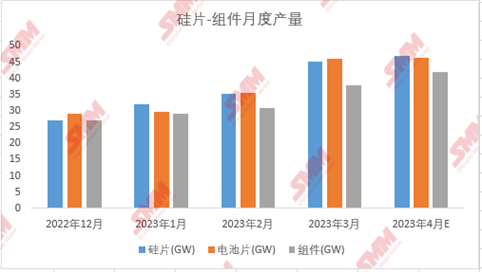

据 SMM 统计,硅片单片利润近期长期维持在 1 元 / 片之上,最高甚至达到 1.3 元 / 片左右,充足的利润使得硅片企业生产积极性被充分调动,硅片开工率由年初 60% 提升至最高 80% 左右,硅片产量 4 月份更是来到约 47GW,较 2 月增幅达到 34.2%。但与此同时下游需求增速却明显不及硅片供应增速。3- 4 月组件产量明显不及硅片、电池片。

这在一定程度上造成了硅片在后续市场的持续累库,据了解,春节过后国内硅片企业由于前期的降产排库,库存低至 3 亿片左右,而目前硅片库存已经达到 9 亿片左右。供应的过剩以及库存的累积导致硅片价格难以继续维持高位。

另一方面,由于终端对高价资源的抵触,导致前期电池片价格没有及时跟涨硅片行情,电池片利润被不断削弱,据 SMM 统计目前 182mm 电池片利润仅约为 5 分 /w,而前期利润曾高达 0.8- 1 毛 /w。

电池片企业利润微薄,对硅片高价资源抵触心态明显,在本轮降价前夕 6.5 元 / 片的硅片价格就曾遭到多家电池片厂的联合抵制,下游强烈的压价心态亦是导致本轮价格下跌的原因之一。

本轮下跌行情值得注意的是,182mm 与 210mm 行情走势出现一定分化,210mm 硅片抗跌属性要明显优于 182mm。

数据显示,截至 5 月 4 日,182mm 硅片较 4 月中下跌幅度为 0.3 元 / 片,而 210mm 硅片仅下跌 0.08 元 / 片。造成这种情况主要原因便是下游各级对高效组件及电池片的追捧。目前电池片市场供应出现分化,效率 23% 以上的大尺寸电池片热度明显优于其他低效电池片,进而导致了市场对 210mm 硅片需求明显由于其他尺寸硅片,大尺寸硅片抗跌属性得以体现。

在此大环境下,个别龙头企业也在节前宣布提升 210mm 硅片产量占比。

后续硅片市场是否会重演上轮“踩踏”行情?SMM 认为出现这种情况的可能性并不高。

造成上轮“踩踏”行情的出现存在几个关键点——一方面是两家龙头企业的领跌,导致了市场情绪的崩塌。而反观目前头部企业撑市心态仍然存在,价格相对坚挺。包括节前价格的下跌也有部分原因是二三线企业率先开跌所导致。

另一方面,疫情、项目延迟、春节等多种因素共同导致上轮终端需求出现了暴跌,进而导致上游短时间库存高涨,而目前疫情、春节等因素不复存在。终端需求可能存在短期的清淡,但长期来看仍持续向好,市场不存在剧烈波动的供需及情绪条件。

除此之外,目前内层石英砂价格已经逼近 40 万元 / 吨大关,石英砂价格的持续上涨确实在一定上给予硅片价格一定支撑。

SMM 认为,2023 年后续市场在硅料价格走跌,各级原料供应充足下的背景下降价确实仍是主基调,但随着市场的成熟,价格将呈现阶梯式走跌。以往暴涨暴跌的情况恐将很少出现。

来源 / SMM 光伏视界