随着企业财报陆续出炉,2022 年光伏制造产业链各环节的出货数据逐渐明晰。

硅料

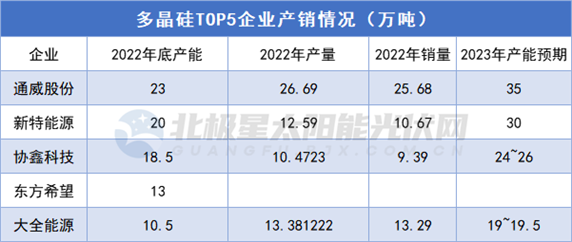

硅料环节,国内 TOP5 企业除东方希望外,其余 4 家企业的产销数据皆已披露。

根据硅业分会数据,截至 2022 年底,全球多晶硅产能约 132.2 万吨,全球多晶硅产量约 94.7 万吨,其中中国多晶硅产量为 82.7 万吨。

从数据来看,通威、新特、协鑫、东方希望、大全 5 家企业产能占比达到 64%。而产量方面,除东方希望外,4 家企业的产量占比已达到 67%。

销量业绩,通威仍旧一马当先,2022 年实现销量 25.68 万吨。此外,大全弯道超车,超 13 万吨销量仅次于通威。

此外,值得重视的是,另辟蹊径的协鑫科技重压颗粒硅,2022 年颗粒硅产能由年初的 3 万吨提升至年末的 14 万吨,且 2022 年颗粒硅产量 4.5599 万吨,同比增长 537.3%。与此同时,协鑫科技在年报中披露,将于 2023 年底全面停产棒状硅。

随着多晶硅新增产能不断释放,备受瞩目的多晶硅价格也进入快速下跌通道。据统计,2023 年底多晶硅产能或将达到 200 万吨,而远期规划产能更是近 700 万吨。“拥硅为王”时代落幕后,多晶硅的市场厮杀也将开启。

硅片

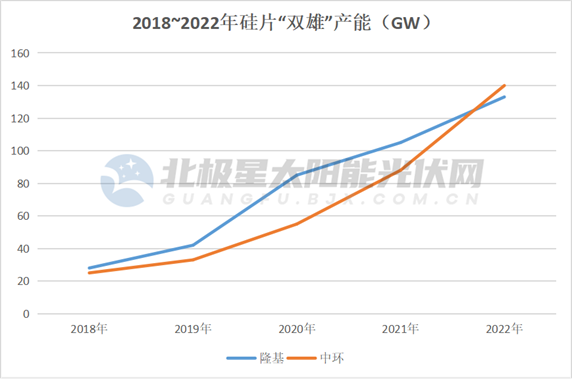

硅片专业厂商,仍然呈现“两超多强”的竞争格局。

隆基、中环称霸硅片“双雄”。2022 年,隆基硅片出货 85.06GW,其中对外销售 42.52GW,自用 42.54GW。中环硅片销量 1064652.82 万片,约 68GW。值得重视的是,截至 2022 年底,中环硅片产能超越隆基,成为产能最大的专业硅片企业。不过按照 2023 年产能预期,隆基或将反超,继续守擂。

其他硅片列强,2022 年销量飙涨的有双良以及弘元绿能。曾以多晶硅生产设备为主的双良节能,于 2021 年开始涉足硅片环节,2022 年硅片实现销量 184443 万片,同比增长 5107.32%。截至 2022 年底,双良节能单晶硅产能 40GW。与此同时,双良节能已大跨步杀入组件环节。

由“上机数控”更名的“弘元绿能”,2022 年硅片出货同比增长 79.09%。且借助原有单晶硅业务基础,弘元绿能继续延伸光伏产业链投资,先后在包头、徐州、无锡布局了硅料、电池片、组件业务,形成三大产业基地联动的垂直一体化格局。

电池片

专业电池片厂商,2022 年出货排行微调。根据 Infolink 数据,TOP5 企业,通威、爱旭、润阳、中润光能(中宇)仍旧位列前 4,捷泰成功跻身 TOP5。

具体出货量数据,除润阳股份外,4 家巨头企业出货量超过百吉瓦达 107GW。其中“黑马”捷泰科技,于 2010 年开工建设电池工厂,2021 年由钧达股份收购,2022 年电池片出货量同比增长 120%。

与此同时,一体化模式在电池片领域快速蔓延。通威除原有的硅料、电池业务外,一手扩充组件产能,一手则与天合、晶科联姻,通过入股、合建模式,坐拥拉棒、硅片产业链,快速打通光伏全产业链。爱旭同样动作频频补齐产业链“短板”,向上参股硅料厂商青海丽豪、亚洲硅业以及硅片新贵高景太阳能,向下快速加码组件产能,包含义乌 30GW 新型高效光伏组件项目、济南 15GW 高效组件项目,珠海爱旭 10GW 新世代高效晶硅太阳能组件项目等。润阳于 2021 年豪掷 297 亿元一体化推进硅料、切片、电池片、组件及光伏发电供能全产业布局。中润 2020 年开建 10GW 光伏电池、5GW 切片、5GW 组件,向硅片、组件端拓展。至此,TOP4 电池厂商悉数迈向一体化产能。

组件

光伏组件出货量竞争尤为激烈。2022 年隆基保持第一,晶科、天合分别位列第二和第三,叠加晶澳,四大巨头出货量呈断层式领先,总出货量超 170GW。

TOP6 至 TOP10,正泰新能跃升,出货追平东方日升,且根据企业披露,预计 2023 年底组件产能将由 20GW 扩充至 48GW,其中 n 型产能占比 85%,预期出货量将超 30GW。此外,一道、通威首次“杀入”前十。

从 2023 年组件出货量预期来看,TOP10 洗牌仍将持续。

不止于此,近期三一、联想、格力等豪强纷纷加码光伏组件,在跨界企业、一体化产能以及央国企的多方角力下,光伏组件也成为产业链最卷的环节。

(图片来源:veer 图库)

来源 / 北极星太阳能光伏网