中石化所持九州证券股权迎来第三次拍卖,本次能否成功脱手?悬念再起。显然,中石化当初以对赌方式持有九州证券股权,而今九州证券已完成国有化,中石化持有小部分股权价值无从体现,出手成为必然。

5 月 4 日,北京产权交易所官网显示,中石化公开挂牌清仓九州证券 3.7 亿股股份,占总股本 10.98%,挂牌价格为 5.14 亿元,价款支付方式为一次清支付,需缴纳保证金额为 5200 万元。

这已是中石化第三次公开挂牌九州证券股权,本次挂牌转让价格与第二次保持一致,均较第一次增 8.4%,前两次挂牌时时间分别在 2023 年 2 月、2021 年 10 月。

上述股权转让并未引起太多关注,在挂牌数个小时的时间,该拍卖信息点击数目前仅为 300 次。

近年来,券商股权转让热度分化明显。对于能够提升自身竞争力的券商股权,作为有意向性的券商或控股股东竞购方展现极大兴趣,如民生证券 34.71 亿股股权被东吴证券、浙商证券、国联证券大股东国联集团三家角逐,最后经过 162 轮竞拍,由国联集团溢价 55% 竞得。事实上,对民生证券股权有意的,还有诸多券商,其中不乏头部在内。

相较之下,银泰证券、东兴证券、太平洋证券、大通证券的股权转让则比较惨淡,二拍或多次拍卖、起拍价降价打折等多种手段齐上阵,最终才得以成交,更有甚者,只能流拍以待将来合适时机再交易。

中石化三次转卖股权寻求出清

中石化清仓决心之大,3 次拍卖次数足见,10.98% 比例亦是中石化对九州证券的全部持股。

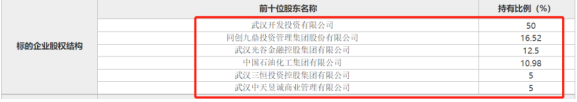

北京产权交易所披露的标的企业股权结构显示,武汉开发对九州证券持股比为 50%,九鼎管理持股比为 16.52%,光谷金控持股比为 12.5%,中石化持股比为 10.98%,三恒投资持股比为 5%,中天昱诚持股比为 5%。

以底价 5.14 亿元对应 10.98% 持股比例计算,九州证券当前估值为 46.81 亿元,2022 年年末所有者权益为 40.24 亿元,由此计算得出市净率 PB 为 1.16 倍。

九州证券当前估值低于上市券商,上述市净率远低于均值。截至 5 月 4 日,50 家上市券商或上市主体市净率均值为 1.59 倍,中位数为 1.23 倍。

中石化的挂牌转让,颇有“被迫”意味。

2021 年 10 月,青岛证监局采取行政监管措施,九州证券及时任董事长魏先锋分别被出具警示函、监管谈话。

据相关消息,2018 年 3 月,九州证券与中石化、九鼎投资等多方签订增资扩股补充协议,有“对赌”性质,特定条件时或将导致股权发生转移,或进一步影响证券公司运作。

若以上述底价成功转让,中石化将将在这 6 年内实现投资盈利 1.07 亿。

2017 年 1 月,九州证券发布消息称,引入战略投资者中石化。中石化投资金额为 4.07 亿元,持股比例 10.98%,彼时成为九州证券第二大股东。

营收、净利润逆势双增

北京产权交易所披露九州证券 2022 年财报显示,2022 年,九州证券营收和净利润分别为 7.45 亿元、2.11 亿元。

上述数据为“2022 年 12 月 31 日财务报表”,并非审计报告数据,因此与公司财报略有出入。

九州证券 2022 年报显示,合并利润表来看,公司报告期内实现营收 7.28 亿元,同比增 2.07%;实现净利润 1.29 亿元,同比增 1.93%。

单以母公司利润表来看,九州证券去年实现营收 2.56 亿元,同比下滑 45%,净利润为亏损 2.1 亿元。

100% 控股的九证资本是提升公司业绩的主要贡献力量,九证资本去年盈利为 3.35 亿元,同比激增 219%,公司主要从事项目投资、投资资讯业务。

九州证券更名华中证券,变身国有券商

去年 12 月以来,九州证券正迎来脱胎换骨的变化。证监会核准武汉开发(50%)、光谷金控(12.5%)、三恒投资(5%)、中天昱诚(5%)分别受让九鼎集团及其旗下公司股份,成为九州证券主要股东,核准武武汉金控集团成为九州证券实控人。至此,九州证券成为国有控股券商,也成为湖北的第三家券商。

今年 1 月以来,九州证券相继完成董监高变更。

2 月 8 日官方信息显示,九州证券党委书记由武汉金控党委副书记、总经理梅林兼任,梅林后续被选举为九州证券董事长。

随后,原长江证券总裁邓晖出任九州证券党委副书记、总经理。2 月 17 日,九州证券总经理和法定代表人变更为邓晖。与此同时,九州证券更名为“华中证券”。

今年 4 月 26 日,在九州证券近期董事会会议上,公司董事长梅林通报并部署了公司近期三项重点工作。

一是机构调整事项,为配合公司战略发展转型,公司将启动机构调整事宜,通过增强财富管理端力量、做精做强总部职能等举措,为推动业务发展提供组织保障;

二是公司更名和武汉职场建设事项,公司将尽快推进更名和武汉职场建设,以崭新面貌启航全新征程;

三是股东增资事项,相关股东单位将尽快研究、启动股东增资,增强公司资本金实力,为公司战略转型提供资本助力。

九州证券指出,2023 年是公司新发展战略开局起步、搭建体系之年,公司将全面贯彻落实董事会的部署要求,锚定年度经营目标,进一步深化战略引领,持续健全公司治理机制,不断提升合规风控管理水平,为公司高质量发展注入新动能,向广大股东持续提供良好回报。

券商股权热度分化

目前来看,很多券商希望实现弯道超车,外延式并购成为重要方式,有潜力的券商股权往往多被觊觎,但另一方面,却不是挂出来的券商股权都有市场。

去年以来,先后有超过 5 家券商股权被拍卖,其中银泰证券、东兴证券、太平洋证券、大通证券的股权转让出现“困难”,民生证券股权拍卖却出现“大卖”。

去年底,银泰证券第二大股东国银金融租赁进行第四次拍卖,计划将出资额 210 万元的 0.15% 股权转让,底价低至 287.7 万元。此前,国银金融租赁曾于 2017 年 11 月先后三次意图出清银泰证券 5.14% 股权。

去年 9 月,东兴证券 4253 万股股权“二拍”;去年 5 月,太平洋证券 7.44 亿股同样被二拍,均是 8 折之后方能成交。

去年 6 月、8 月,大通证券第 8 大股东浩瀚科技所持 7592.26 万股即总股比 2.3%,在阿里拍卖平台两次拍卖,并将起拍价由 1.29 亿元降低至 1.1 亿元,均未获成功。

与上述券商股权转让“低迷”不同,民生证券的股权转让极其火爆。

3 月 15 日,民生证券 34.71 亿股股权拍卖最终敲定。本次拍卖在 58.65 亿元起拍价的基础上,经过 162 轮竞拍后,最终由国联证券的大股东国联集团竞得,成交价为 91.05 亿元,较起拍价溢价 55%,PB 高达 1.95 倍。当日国联证券股价涨逾 7%。

(图片来源:veer 图库)

来源 / 财联社