硅料价格跌到 16 万元 / 吨后,硅片也杀疯了。

继隆基宣布硅片降幅 3% 左右后,中环今日也官宣降价,幅度超 8%。

硅片独自美丽逆势上涨的行情或许结束,降价通道已经开启。

电池和组件环节业绩受益程度已经在 Q1 的报表上有所体现,随着下半年和明年硅料持续放量,下游电池和组件业绩预计将持续改善。

内卷的光伏行业,伴随渗透率的快速提升,未来的胜出者也必然是踩对了未来的节奏,具有人无我有,人有我优的企业。

石英砂紧缺也保不住硅片的价格

5 月 5 日中环公布了最新报价,报价显示 P 型产品 218.2、210、182 价格分别为 8.21 元、7.60 元、5.84 元,相较 4 月 6 日 8.69 元、8.05 元、6.40 元,分别下降 5.52%、5.59%、8.75%。

N 型产品中,130μm 的 210、182 分别为 7.74 元、5.95 元,相较 4 月 6 日 8.20 元、6.52 元,分别下降 5.61%、8.74%。

110μm210、182 价格分别 7.43 元、5.71 元,相较 4 月 6 日 7.87 元、6.26 元,分别下降 5.59%、8.79%。

在五一节前,另一大硅片龙头隆基绿能在 4 月 27 日也公布了最新硅片价格,150μm M10 硅片报价 6.3 元 / 片,M6 硅片报价 5.44 元 / 片。

与最新一期价格(3 月 24 日)相比,M10 硅片降 0.2 元 / 片,降幅为 3.08%;M6 硅片降 0.17 元 / 片,降幅为 3.03%。

今年开年以来,硅料开始走下行通道,但是硅片却一直与硅料价格背离,走出独立的上涨行情,这种趋势持续了 4 个月。

主要因为今年光伏主旋律是石英砂紧缺的逻辑,高纯砂的紧缺让硅片这个产能过剩的行业突然变了逻辑,即结构性紧缺。

也就是说像隆基、中环这种有高纯砂优质的保供能力的硅片企业,可以生产出优质硅片,利润更高。

而其他缺乏高纯砂保供能力的二三线硅片企业,不但非硅成本变高,且有效产能不足,本就过剩的硅片赛道,无效产能必然会逐渐出清。

所以两家龙头凭借优异的保供能力可以保持硅片价格的坚挺。

但是见智研究认为,一季度硅片价格逆势上涨必然是不可持续的,事实上今天中环公布硅片价格也直接证实了。

市场上有些观点认为,降价是因为海外石英巨头此前宣布扩产,导致市场认为高纯砂的紧缺逻辑破了,所以无法支撑硅片涨价。

但见智研究认为,其实高纯砂 1 - 2 年内仍偏紧,但是即便如此,也无法支持硅片持续涨价。毕竟上游硅料降价幅度和速度都在持续加强。

4 月 26 日,硅业分会公布硅料价格基本在 17-18 万元 / 吨,跌幅 5%;今天 SMM 公布的硅料价格已经跌至 16 万元 / 吨附近了。

所以说,上游大幅降价,硅片传导成本降价也是必然。不可能在硅料下跌趋势下,硅片维持独美,而且由于原材料成本下降,硅片企业即使降价,即使两家龙头价格战,其盈利能力也不至于特别悲观。

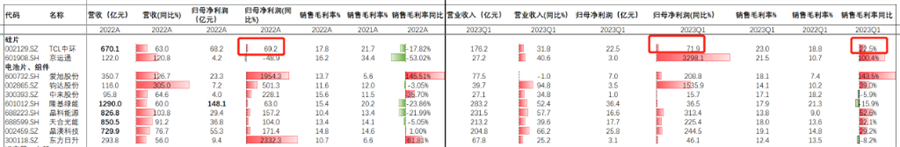

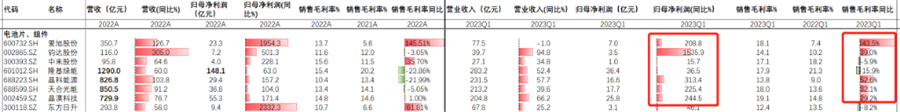

从硅片行业去年和今年一季报的表现可知,中环 Q1 的归母净利润同步增长 71.9%;毛利率同比增长 22.5%,可以说表现十分优秀。

由于中环产品主要是 210 大硅片,再加上高纯砂的保供能力,所以中环没有受到硅片全行业产能过剩打价格战的影响。

相比而言,隆基的 Q1 盈利增速 36.5% 就没有中环这么亮眼,毛利率同比也有所下滑。

上游降价通道迅速开启

电池和组件收益显著

今年和去年最大不同的是,去年喊了一年硅料降价,但是实际上到了年底才有动作,今年硅料降价趋势已经无疑了,所以下游电池组件受益也会比较明显。

像电池片企业爱旭去年下半年受益于大尺寸电池结构化紧缺逻辑,在 22 年业绩已经大幅修复了。

而今年 Q1 钧达股份的归母净利润同比也实现暴增。爱旭 Q1 的毛利率同比增长 143%;钧达 Q1 毛利同比增长 39%,因为去年和今年都是 TOPCon 放量大年,新进入者钧达业绩也因此大幅受益;

晶科、天合、晶澳三家组件大厂,今年 Q1 毛利率分别增长 52%,32% 和 29%。下游电池片和组件业绩改善已经在 Q1 的报表是体现的十分明显了。

见智研究认为,此次硅片龙头降价不意外,虽然幅度可能比之前要大,因为,按照硅料供给释放进程,上游硅料降价是必然,硅片也必然会传导价格,这样产业链才能更健康的发展。

今年光伏全产业链都处于疯狂内卷状态,甚至最紧缺的高纯砂的逻辑都要因扩产而破掉,其他环节更是如此。

价格战必然会导致行业整体竞争格局恶化,但是胜出者也必然是踩对了未来的节奏,具有人无我有,人有我优的企业。

(图片来源:veer 图库)

来源 / 见智研究 Pro