2021 年下半年,储能行业关注度开始有效提升。在此之前,储能受市场关注度较低,一方面是因为市场规模较小,另一方面是当时新能源尚未进入真正平价阶段,储能还不是必备品且不具备经济性。

随着国内出台配套政策要求新能源强制配套储能,并设定 2025 年发展目标,市场对储能的重视程度上升。2020-2022 年,光伏也经历了量价齐升的阶段,新能源的关注度也逐步由“新能源平价”进入“新能源 + 储能平价”阶段。

储能产业的发展大致走过了如下的历程:“强制配储带来需求提升”——“储能经济性不足可能导致需求不及预期”——“光伏需求无限,储能是新能源突破消纳瓶颈重要手段”——“招标落地强化产业趋势”——“资本市场的讨论”——“储能经济性何时到来”等。

2023 年储能迎爆发

2023 年行业预计迎来爆发,从“规划”的热切展望到“订单”的实际落地,储能产业迎来切实的发展。预计订单溢出使二线企业有崛起机会,但有效订单才是最终的衡量指标。

近三年储能行业发展节奏:

2021 年行业启动年,2022 年订单兑现年,2023 年需求爆发年。行业需求快速起量导致订单外溢,众多新进入者有望通过低价、渠道复用等方式实现从 0 到 1 的突破,但部分企业订单存在转包、代工等现象,“有效订单”(自主设计、生产、制造) 才是衡量标准。

行业格局未定,巨头入局及赋能或重塑产业。储能现阶段市场规模小,即使是头部企业也尚未体现出明显的规模优势,而储能又是资金、渠道、品牌依赖严重的产业,巨头企业亲自下场或赋能相关公司能够体现出明显的相对优势,也给未来可持续发展带来更大想象空间。

储能可能到 2025 年前都处于导入期,产业相对不成熟,关于行业增速的预测也将变化的较快,会随着政策、经济性、需求等实际因素随时调整,类似光伏初期。收入占比提升是企业实现业务转型的重要观测指标,储能企业的业绩及订单跟踪往往是跟踪一年兑现一年,收入占比是实现估值跳跃的重要指标。

当前,大储需要关注海外和国内大型央企项目。海外项目经济性驱动制造业利润,国内示范性项目给予制造业溢价。海外利润高低是评估项目竞争力重要指标,国内储能业务利润兑现度取决于国内大型央企项目占比。

上下游产业链

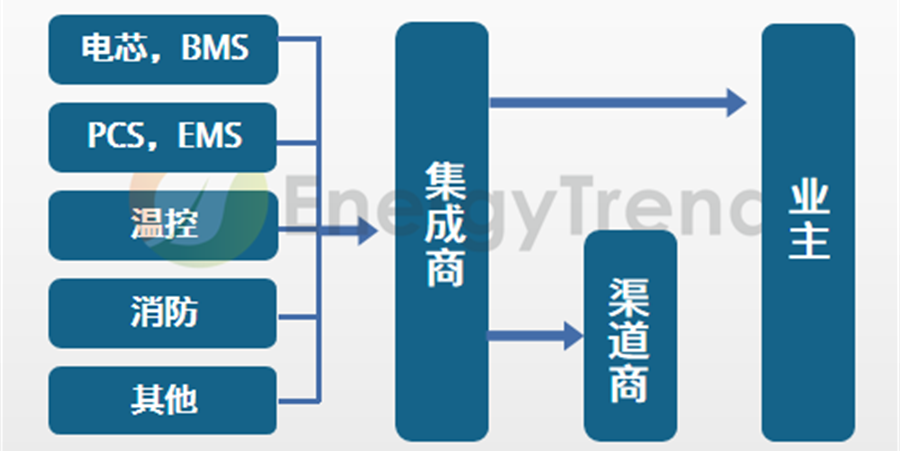

储能产业链主要包括上游原材料、中游设备提供商和系统集成商以及下游终端用户三个环节。

一套储能电站系统,一般由系统集成商将电池组、储能变流器 (PCS)、电池管理系统 (BMS)、能量管理系统 (EMS)、热管理和其他设备等组合,再售于下游客户。

竞争格局

储能目前仍处导入期,针对某一环节的绝对壁垒及终局推演都言之过早,现阶段将跟踪订单兑现的情况,关注发展持续超预期的企业。

2023 年,全球储能商业模式逐步理顺,行业热度保持增长、产业可持续发展已具备确定性。但由于储能产业各环节的技术仍在发展,经济性有待提升,产业发展规模及企业利润的兑现仍有诸多的不确定性。企业竞争格局的演绎将随着落地执行订单的变化而变化,是“强者恒强”还是“异军突起”? 让我们拭目以待。

(图片来源:veer 图库)

来源 / EnergyTrend 储能