近日,江苏发布了《关于进一步做好光伏发电市场化并网项目配套调峰能力建设有关工作的通知》,文件内容可以重点概括为以下 4 点:

1、为确保电网调峰安全,火电机组灵活性改造、抽水蓄能不再作为市场化并网项目配套调峰能力。

2、新增纳入实施库的光伏发电市场化并网项目,均应采取自建、合建或购买新型储能 (包括电化学、压缩空气、重力储能等) 方式落实市场化并网条件。

3、光伏发电市场化并网项目全生命周期内,均应配套相应的调峰能力。

4、鼓励已纳入实施库的项目将火电机组调峰能力变更为新型储能。

文件发出后,笔者注意到有一些声音表示,强制配储后光伏项目的建设成本增加,资金回收年限就会增加,谁还会投资建设?这下江苏省内的全额上网光伏项目可能有一半要“凉凉”了!

为什么会出现有这种说法?我们先来捋一下什么是文件中的“市场化并网光伏项目”。

2021 年 5 月,国家能源局发布《关于 2021 年风电、光伏发电开发建设有关事项的通知》,建立了并网多元保障机制。简单来说把所有新能源项目分为两类,一类是各省(区、市)完成年度非水电最低消纳责任权重所必需的新增并网项目,称为保障性并网项目,由电网企业实行保障性并网(无成本并网)。

另一类则是保障性并网范围以外仍有意愿并网的项目为市场化并网项目,可通过自建、合建共享或购买服务等市场化方式落实并网条件后,由电网企业予以并网,即投资方需要自己额外花代价并网,通过市场化的手段购买消纳能力。

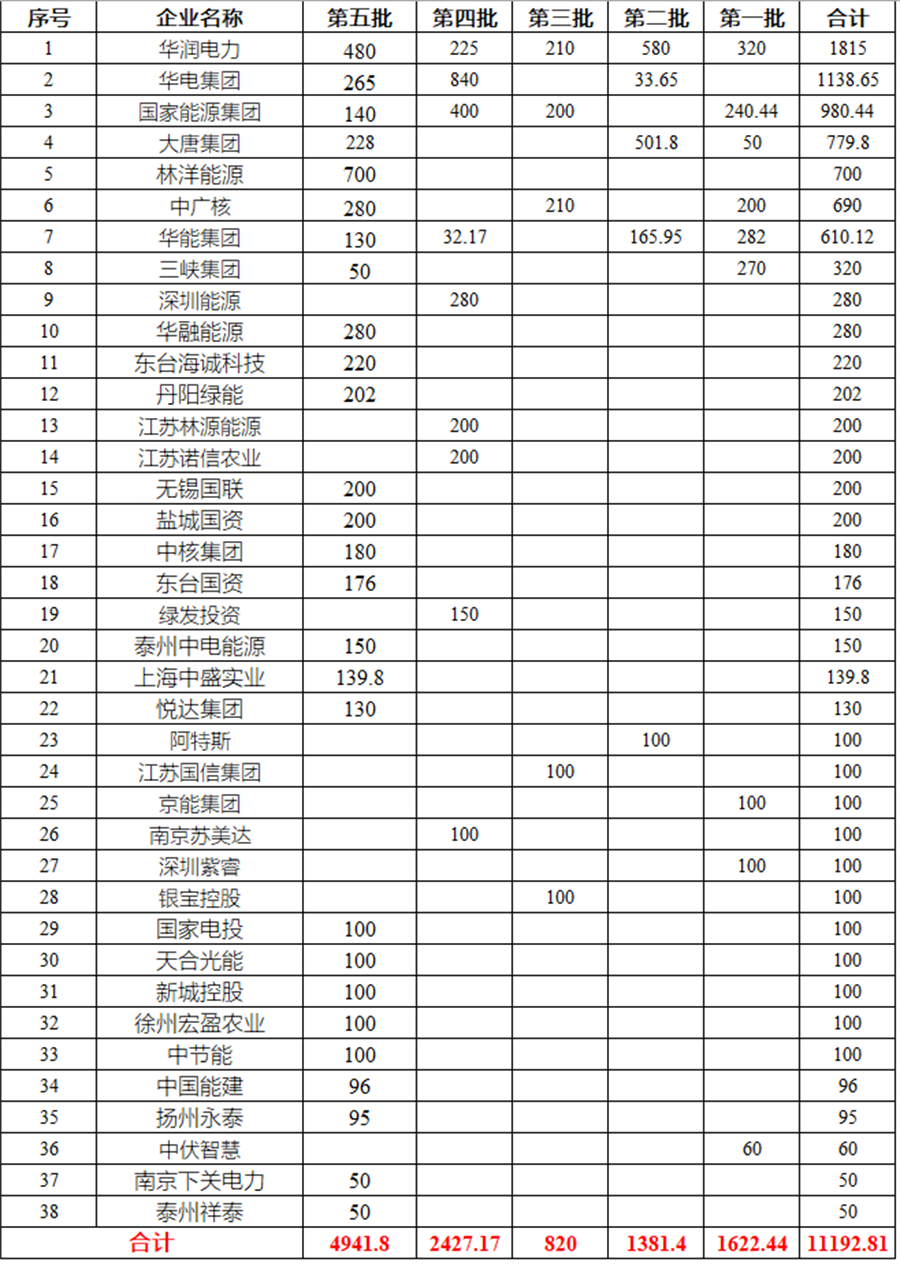

在 2022 年 5 月 -12 月,江苏共下发了 5 批次的市场化并网光伏项目名单,总规模为 11.2GW,全部为地面光伏项目,而地面光伏项目又基本上都是全额上网项目。

江苏省 2022 年 5 批市场化并网光伏项目分配情况(单位:MW)

但对于“江苏省内一半的全额上网光伏项目要‘凉’了”这种担忧,笔者认为不必过于悲观。

新能源配储已是”必答题”而非“选择题”

事实上,2021 年以来,已有近 30 个省市推出了新能源项目强制配储政策或“十四五”期间储能发展目标,包括山东、河南、青海、山西、内蒙古等。

以光伏装机大省山东为例。2022 年 8 月,山东省印发《风电、光伏发电项目并网保障实施办法(试行)》征求意见稿,指出将储能容量配置比例作为风光项目并网的最优先条件,按照统一的排序规则依次保障并网。

市场化风光集中式项目,按照配储容量比例(储能容量 / 新能源装机规模)>储能规模比例(储能规模 / 新能源装机规模)>共享储能>自建储能>租赁储能的优先级进行排序,依次纳入年度开发建设容量。

同年 12 月,在山东省能源局公布的《2022 年市场化并网项目名单》中,容量共计约 6.93GW 的 54 个市场化并网光伏项目中,有 21 个项目配建了大型独立储能电站,31 个项目配建了电化学储能电站,两个项目配建了制氢项目。并且配储比例都很高,在 10%*8h~42%*2h,共配置储能约 2.7GW/5.5GWh。

更高的新能源配储比例则出现在河南省。

2022 年 10 月,河南发布了《关于下达 2022 年风电、光伏发电项目开发方案》的通知,下发了共计 5.1GW 的市场化并网风电、光伏发电项目。其中储能的配置要求按照 20%~55%、时长 2~4 小时不等,远高于其他省份的储能配置比例。

就在 4 月 25 日,河南省发改委最新发布了关于《加快我省新型储能发展的实施意见(征求意见稿)》,文件进一步明确,针对 2021 年以后进入风光开发方案的新能源项目,严格配置储能,储能不能晚于新能源投运。未投运储能,电网不得调度及收购其电力电量。同一区域内,储能配比高的优先调度,容量相同的情况下,储能时长长的优先调度。

对于未按承诺履行新型储能建设责任的,或未按承诺比例租赁新型储能容量的新能源企业,按照未完成储能容量对新能源容量规模的 2 倍予以扣除其并网容量。

可见,随着风光发电等新能源电力大规模地接入电网,新能源配储已然成为了一道“必答题”而非“选择题”。通俗点来说就是,以后大家都这样,不是江苏搞特殊。

况且在配储比例方面,此前多地发布的配储比例普遍在 10%-20%,配储时长 1 - 4 小时。相比之下,江苏的新能源配储比例还是比较低的。根据 2022 年 3 月 31 日江苏发改委下发的《关于开展 2022 年光伏发电市场化并网项目开发建设工作的通知》,储能配比要求为:长江以南地按照功率 8% 及以上比例配建调峰能力;长江以北地区原则上按照功率 10% 及以上比例配建调峰能力。时长均为 2 小时。

配储成本进一步下降

2023 年开年以来,碳酸锂价格持续快速走低,带动储能电芯及系统价格快速下降。

4 月 24 日,电池级碳酸锂价格最新报价 18 万元 / 吨,距离 59 万元 / 吨的历史高点,已经跌去了将近 70%。

据央视正点财经近日报道,受碳酸锂价格下跌影响,整个电芯 BOM 物料成本也已下降了 20% 到 30%,储能系统价格已从去年的 1.45 元 /Wh 下降到当前的 1.15 元 /Wh。

从笔者统计的 3 月 2.9GWh 储能中标项目情况来看,3 月份磷酸铁锂储能系统采购的均价为 1.24 元 /Wh,相比 2 月又下降了 0.2 元 /Wh,触及行业新低。储能 EPC 均价 1.8 元 /Wh 左右,相比上月价格也下滑了 10%。

业内专家认为,未来碳酸锂价格还可能继续下探。碳酸锂价格的下跌将进一步带动储能项目建设成本下降,从而提高项目的收益率。

新能源配储项目盈利渠道拓展,收益率有望提升

虽然长期以来,由于尚未建立起稳定可持续的收益模式,我国已建成的大部分新能源配储项目没有得到合理的利用。但目前多省都在尝试建立成熟的储能项目盈利模式,扩展盈利渠道,并取得了初步成果。

还是以山东为例。从收益渠道来看,山东的储能电站收益来源已经走出了几条“特色路径”。

1、电力现货市场

根据《山东省电力现货市场交易规则(试行)》,独立储能可参与电力现货市场进行交易,即在新能源低电价时充电、新能源高电价时放电。目前来看,多省电力峰谷特性越发明显,峰谷电价差也在逐步拉大,储能项目的盈利能力得到提升。

2、容量补偿

依据 2022 年 9 月山东省能源局印发的《关于促进我省新型储能示范项目健康发展的若干措施》,独立储能示范项目参与电力现货交易,暂按电力市场规则中独立储能月度可用容量补偿的 2 倍标准执行。

依据《关于电力现货市场容量补偿电价有关事项的通知》,参与电力现货市场的发电机组容量补偿电价标准为 0.0991 元 / 度,那么储能可获得的补偿标准为 0.1982 元 / 度。以 100MW/200MWh 储能示范项目每天一充一放为例,每年运行 300 天以上则可以获得容量补偿收益约 1189.2 万元。

3、容量租赁

据了解,目前山东共享储能容量租赁市场价格约 220 元 /kW·年~280 元 /kW·年,以此推算,一座 100MW 的储能电站每年出租容量可获得租赁费用最高 2800 万元,如果和多个新能源项目签约、储能的收益也将叠加。

4、电力辅助服务

2022 年 7 月 26 日,《山东储能电站并网运行管理实施细则(试行)》征求意见稿提出,将 5MW/2h 及以上的独立储能电站纳入山东“两个细则”管理,储能电站可参与黑启动、转动惯量、快速调压、一次调频等辅助服务获得补偿。对提供黑启动服务的储能电站暂按厂补偿,标准 6000 元 / 天,其他补偿费用由风电场、光伏电站和储能电站按发电量的比例分摊。

此外,在 4 月 25 日河南省发改委发布的《加快我省新型储能发展的实施意见(征求意见稿)中,针对独立储能电站充放电价格机制也作出了明确规定:

进入电力现货前,独立储能放电,视作发电市场主体参与市场中长期市场,签订顶峰时段市场合约;用电时,作为电力用户享受低谷时段用电电价。充电不承担输配电价、政府基金及附加。

调峰辅助服务方面,独立储能电站提供调峰服务,按照火电机组第一档调峰辅助服务交易价格优先出清,上限 0.3 元 /kWh。

独立储能享用优先调度制,每年完全调用次数 350 次。

建立储能容量租赁共享制度,租赁参考价 200 元 /kWh·年,鼓励储能与新能源企业签订 10 年以上合同。

另外,对建成投运的独立储能电站,按放电量,省财政还将提供 0.3 元 /kWh 的补贴,补贴期 2 年。对规模在 1000kWh 以上的用户侧储能,投运后,省财政按 200 元 /kWh 标准给与一次性补贴。

回到江苏省,2022 年 8 月 8 日,江苏省发改委印发的《江苏省“十四五”新型储能发展实施方案》也提出:

完善适应新型储能发展的电力市场体系,推动新型储能以独立电站、储能聚合商、虚拟电厂等多种形式参与辅助服务,鼓励配建新型储能与所属电源联合参与电力市场。

探索建立独立储能作为新型市场主体参与中长期和现货市场交易机制,独立储能可视同电力用户在低谷时段充电,视同发电企业在高峰时段向电网送电,并提供调频、黑启动等辅助服务,发挥其移峰填谷和顶峰发电作用。

综合目前各省出台的政策,一个大趋势就是,推动新能源配储转为独立储能参与现货市场及全省的调频辅助服务,从而改善新能源配储的利用率和调用不足的现状,扩展项目的盈利渠道。

同时,笔者也建议还尚未进行新能源配储的项目,可通过集中建设储能电站实现新能源配储需求,在分摊投建成本的同时,也将显著增加储能的利用率和调用频次。

(图片来源:veer 图库)

来源 / 光伏盒子