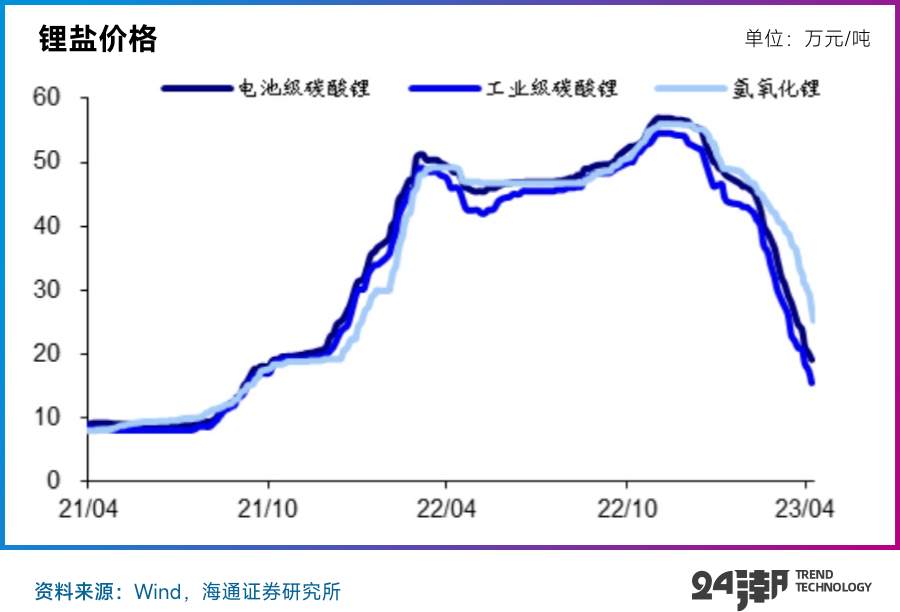

今年 2 月初,笔者曾在《 锂价分析与趋势预测 》一文中谈及“锂供需关系即将发生变化,2023 年或 2024 年锂资源可能将持续进入产能过剩周期”,认为锂价存在走弱的可能,但今年锂价如此凶猛的下跌,仍有些超乎预料。

4 月 21 日,电池级碳酸锂报价 17.85 万元 / 吨,较去年年底价格跌幅超 70%。

回溯过去十年锂价的演进历程,我们会发现期间已经走出了两轮过山车行情,究其原因主要是供需关系的剧烈变化。

笔者分析认为,本轮锂价的超预期下跌仍主要是由于供需变化导致:比如在供给端,2022 年在高锂价刺激下,企业在锂资源领域扩产都非常迅猛,国内盐湖提锂、锂云母项目,锂回收新建项目如火如荼,据 SMM 数据,2022 年中国碳酸锂产能已有约 54 万吨,产量约 34 万吨,同比增长 39.1%。

但需求端却呈现增速放缓及高库存现象。根据乘联会预计一季度新能源车厂商销量 148 万辆,同比增长 25%,这远低于 2022 年同期 140% 的增幅;另据中国汽车动力电池产业创新联盟的数据,2022 年,我国动力电池累计产量 545.9GWh,累计装车量 294.6GWh。这说明车企实际用于装机的锂电池是购买量的 53%,相当于备下了将近两个季度的锂电池库存。

此外,下游电池企业给出较低的锂价指引导致了市场的对于锂价的一致性预期,这演变为锂价快速下跌的导火索。比如宁德时代的锂矿返利计划,将未来三年订单中一部分碳酸锂原材料以 20 万元 / 吨的价格与合作车企结算不少车企以此为中长期的“价格锚”,促使碳酸锂价格回落。

至此,锂行业呈现供过于求局面,加剧市场观望情绪。

由此可见,一旦市场供需关系发生改变,价格一定会在现实中快速反应,这就是周期的力量。

不过,近期锂矿价格有阶段性企稳迹象,以碳酸锂无锡盘 5 月合约为例,从 4 月 12 日的 12.6 万 / 吨涨到 19 日最高的 23 万 / 吨,涨幅达 82.54%,虽然后面又跌回到 18 万,碳酸锂现货部分网站显示“部分已经出现涨价”。

当前市场最关心的问题是,这是锂价短期反弹,还是中期反转?下一轮牛市何时来临?本文试图从供需变化角度分析这一问题,意在抛砖引玉,供读者朋友参考,当然本文仅代表个人观点,不构成投资建议,也欢迎读者朋友予以欢迎指正、批评。

资源端分析:2025 年锂供应量将达 138 万吨,部分在下半年集中释放

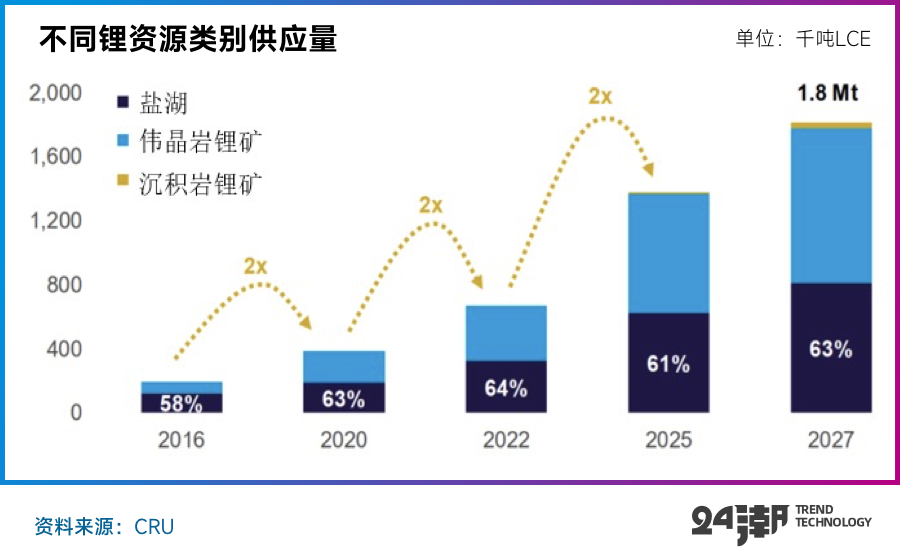

根据 CRU 数据,由于创纪录的勘探和开发,在过去的两年里,锂矿和盐湖锂供应翻了一番,2022 年达到 65.5 万吨。

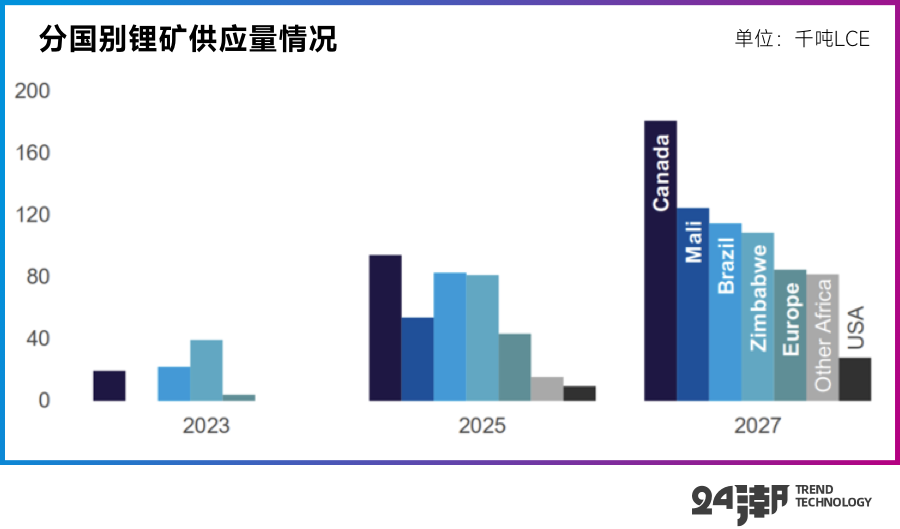

其预计到 2025 年锂供应量将再翻一番增长至 138 万吨,至 2027 年供应量将达到 180 万吨碳酸锂当量,其中超过一半的增长将来自澳大利亚、智利和中国以外的地方,包括非洲、加拿大以及巴西等地。

具体到 2023 年,全球锂供应增长主要来自以下区域:

1. 澳洲锂矿产能的新投、扩建和产能爬坡,如 Mt Marion、Wodgina、Finniss 项目等;

2. 智利和阿根廷的盐湖扩产项目,如 SQM、Livent 以及赣锋锂业旗下的 Cauchari-Olaroz 盐湖等;

3. 非洲锂矿项目,如 Bikita、Arcadia 等;

4. 中国青海盐湖和宜春云母矿项目。

根据中信的测算,上述项目对应的锂产能超过 60 万吨,考虑产能爬坡和投产过程中的不确定性,中信预计 2023 年全球锂供给增长将达到 35 万吨。

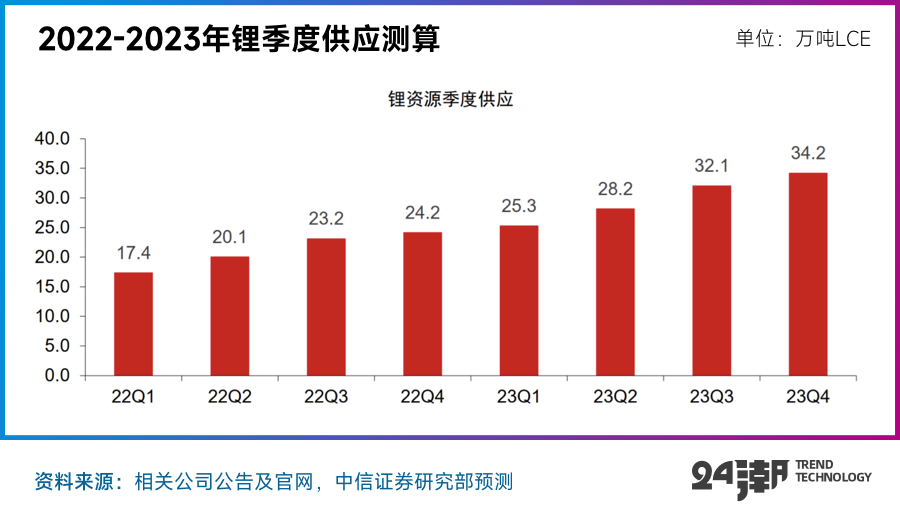

考虑各项目的产能爬坡进度以及产能投放不及预期的潜在风险,中信预计 2023 年锂资源端的季度供应分别为 25.3 万吨、28.2 万吨、32.1 万吨、34.2 万吨,合计 119.8 万吨。

从季度数据可以看出,下半年锂行业供给增量更加显著,供应端压力呈现逐季增大的态势。尽管当前锂价大幅下跌或造成部分项目投产进度不及预期,但锂供应增长的整体趋势目前并未发生变化。

需求端分析:高库存现象仍未缓解,但需求恢复预期较强

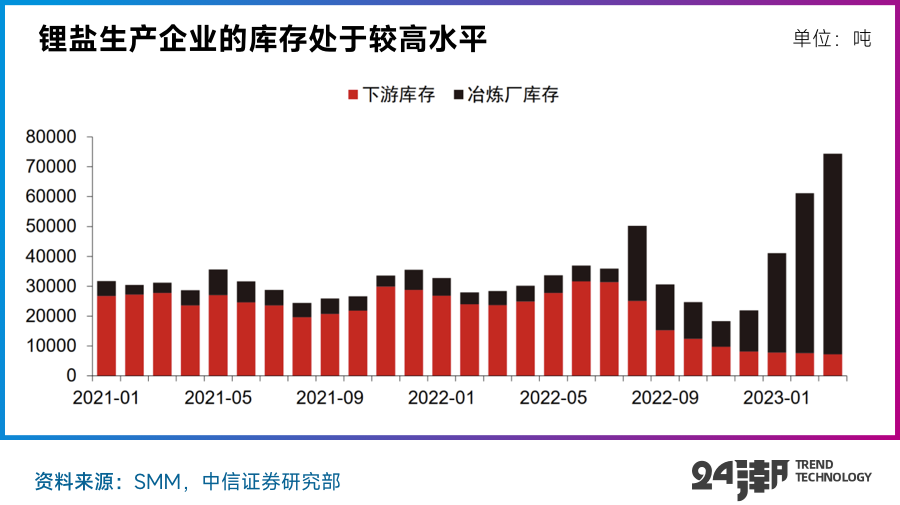

由于自 2022 年 11 月以来,下游企业执行去库存策略,锂盐生产企业销售受阻,库存快速累积。

根据上海有色网的统计数据,截至 2023 年 3 月底,国内锂盐生产企业库存达到 67097 吨,下游材料厂库存约为 7264 吨碳酸锂。

目前国内碳酸锂月度产量约 3 万吨,即目前锂盐生产企业持有的库存水平已超过 2 个月。如下表所示,由于下游的持续去库行为,下游材料厂的库存水平已处于 2021 年以来的最低水平,但上游库存规模已处于历史最高水平。

据笔者了解,目前下游材料厂由于没有看到需求有效的启动,又担心原料持续跌价,目前都维持比较谨慎的态度,采购行为仍以刚需为主。

因此未来锂价格的启动或仍将由下游的市场需求决定,如果未来需求能出现持续的好转,将会带动下游材料厂的补库需求,并消耗掉冶炼厂库存带动锂价的回升。

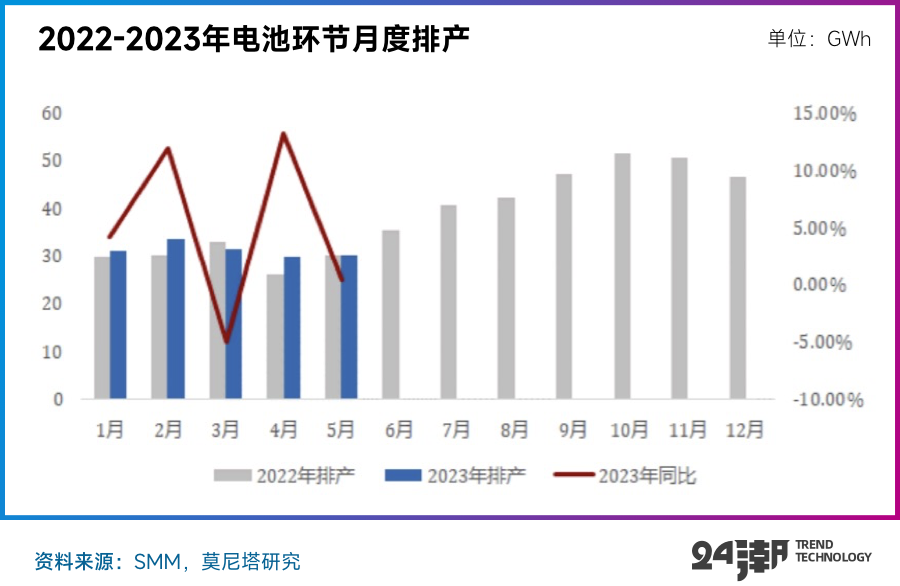

根据莫尼塔的锂电排产跟踪,5 家锂电池样本公司 3 月实际产量较排产计划下修 16.5%,4 月最新排产计划较上期的 4 月排产计划下修 29.3%,5 月排产计划无明显的边际改善。

目前动力、储能需求均较弱,动力方面,下游整车厂仍处于去库存阶段,电池厂商部分产线停产,预计动力需求到 Q2 中后期才能明显恢复。

此外,由于由于燃油车及电动车的促销降价加剧消费者的观望情绪(需求弱)及碳酸锂价格的持续下降(排产弱),预计排产明显恢复尚需时日。

目前我们看到锂价格快速下跌将挤压锂盐厂的盈利能力,特别是部分外购高价锂资源的企业可能出现持续亏损,甚至停产。

SMM 预计,4 月锂价持续下行影响下,企业亏损范围或扩大,部分辉石和云母冶炼企业维持减停产预期,预计 4 月碳酸锂产量 29756 吨,同比增长 12%,环比下降 3%。

尽管现实恢复的并不理想如此,市场对于下游的恢复预期仍然非常强烈,这主要在于锂价的大幅下跌大幅改善了中下游企业的生产成本,并给终端消费者带来实惠。

根据研讯社的数据,锂矿价格下降超 30 万元 / 吨,对应三元电芯 / 磷酸铁锂电芯成本分别降低 0.251/0.226 元每 Wh,电芯降幅分别约 28/35%;按照纯电车型 60 度电来计算,电芯成本下降 15060/13560 元,按照一辆电车 20W 元价格,对应占比 7.5%。所以,近期碳酸锂价格的极速下降对公司电池采购成本的降低起到了一定的作用。

自 4 月以来,新能源汽车市场已经包括特斯拉、比亚迪、哪吒汽车、五菱新能源以及东风纳米、吉利旗下的睿蓝汽车等多款车型在内的品牌做出了“降价”的动作。4 月 2 日,在 2023 中国电动汽车百人会论坛分论坛上,全国乘联会秘书长崔东树预计,2023 年新能源汽车销量规模在 850 万辆左右,整体增长 30%,该目标并未因一季度市场的疲软表现而动摇。

同样,储能方面,上游以碳酸锂为首的原材料价格大跌,下游储能领域则呈现火爆的市场行情,国金证券数据显示,3 月电化学储能项目中标均价仅为 1.41 元 /kWh,同比下降 22.53%,其中储能系统设备中标均价仅为 1.23 元 /Wh。碳酸锂价格加速下跌,带动储能电芯及系统价格下降速度超预期,为储能系统集成商尤其是终端业主创造了利润扩张空间,也为未来下游需求的爆发奠定基础。

数据显示,3 月国内锂电储能系统中标项目合计 2018MWh,较前一个月增加 1021.5MWh,环比增加 102.51%。

近期的靓丽的出口数据也为投资者增加了信心,1 月,我国进出口下降 7%,2 月“由负转正”增长 8%,3 月同比增速提升到 15.5%。

而第一季度我国出口主力是新三样:电动汽车、太阳能电池、锂电池。其中一季度,电动载人汽车出口 647.5 亿元,增长了 122.3%,增速在“新三样”中最快,同时占我国汽车出口的比重提升 5.1 个百分点,达到 43.9%。

同时,在国外电动汽车和储能市场需求旺盛等多重因素的推动下,锂电池出口 1097.9 亿元,增速达到 94.3%。

在本轮碳酸锂降价中,中国企业通过上下游一体化的建设逐渐掌握了原材料定价权,这将为中国新能源汽车进一步降价创造条件。而购置成本和使用成本同步降低,将使得全球汽车需求市场集体向“电”转型。而在此过程中,中国汽车业将通过高性价比占据较高的市场份额比重。

未来趋势展望:跌破 12-15 万元成本线,可能迎来新一轮上涨牛市

以史为鉴,可以知兴替。

回顾锂价周期行情,上一轮(2018-2020 年)锂价的止跌反弹,澳洲锂矿产能的变化是重要影响因素。

2017 年至 2019 年初,在锂价大涨的刺激下,澳洲锂矿生产企业数量和产能规模快速增长。在 2018 年锂价开始下跌后,多家企业出现减产、停产甚至破产退出,从而带动锂上游供应实现快速出清,锂行业供需平衡得以快速修复。随着 2020 年下游新能源汽车消费的快速增长,锂价再次上涨。

与之相比较,本轮锂价上行带来的供应增量更具备多元性和多样化。与 2017-2019 年供给增长主要由澳洲锂矿开发主导不同,本轮锂供应增长呈现“百花齐放”的态势,非洲、加拿大、巴西锂矿的开发、国内盐湖的崛起,锂云母提锂的快速开发、锂资源回收等进一步扩大了企业对于锂资源获取的能力和渠道。汽车、电池企业纷纷进入锂资源上游进行一体化布局,也进一部扩充了锂资源生产企业的类型。

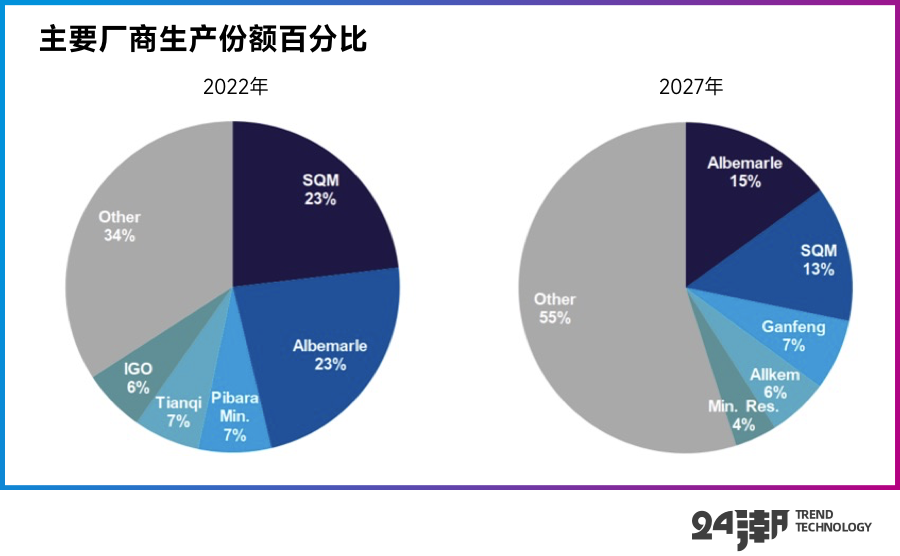

根据 CRU 的数据,2022 年只有五家公司占据锂资源三分之二的供应,其中两家公司控制着近一半的供应,随着更多企业的资源布局以及扩产,到 2027 年这五家公司的供应占比将缩小至 45%。

根据中信证券的统计的锂成本曲线数据,现阶段 19 万碳酸锂的价格目前仅出清了国内外购锂矿的产能,而占据产能绝大部分南美及国内盐湖以及一体化锂矿的碳酸锂成本都比较低,远未到出清的阶段,包括外购锂云母矿的成本目前仍在 15 万元 / 吨以下,而目前采用澳洲高成本的锂辉石精矿以及国内中低品位的锂云母矿作为原料生产碳酸锂的成本约为 10 万元 / 吨,这些企业仍拥有丰厚利润。

综上分析,当前锂产业链仍处于自下而上的去库存过程中,我们认为近期的期货价格上涨可能仅仅是反弹并非反转,真正价格的反转依然要看供应端的削减程度以及需求的实际恢复情况。

若考虑产业链各环节的留存利润,中信测算碳酸锂现货价格在 12-15 万元 / 吨区间具备阶段性的成本支撑。即若价格跌破这一区间,则部分高成本的锂辉石和云母提锂产能将面临永久性退出,行业实现有效出清,从而反过来促使锂价阶段性企稳。

但行业的各项变化都预示着本轮产业的出清不会非常的迅速,可能仍然需要持续经受住价格的冲击,才会迎来下一轮的上涨牛市。

事实上,对于锂电产业链企业而言,价格的狂涨暴跌都不利于市场健康发展,价格的平稳运行更有利于整个行业的健康良性运行。在锂资源的上行周期中,快速且凶猛的发展势头总会掩盖商业模式中隐藏的问题及风险,而在这轮汹涌而至的下行周期中,唯有真正拥有竞争力的企业才能脱颖而出。

读者朋友认为谁会成为这轮周期变化中最大赢家呢?

(图片来源:veer 图库)

来源 / 24 潮