4 月 18 日消息,电池级碳酸锂价格依旧“跌跌不休”,从今年年初的 50 万元 / 吨,一路跌破 20 万元 / 吨。目前,电池级碳酸锂均价已在 18 万元 / 吨左右,有报道称,一些成交价甚至跌破 16 万元 / 吨。

公开资料显示,生产六氟磷酸锂所需主要原材料为五氯化磷、氟化氢和氟化锂,而氟化锂主要由碳酸锂和氢氟酸制备。碳酸锂价格持续下行的连锁反应之下,六氟磷酸锂价格也跌破了成本线。

六氟磷酸锂跌破成本线

电池网梳理发现,2022 年 3 月,六氟磷酸锂价格在冲高至约 60 万元 / 吨之后开始震荡下行。2023 年 1 月初,六氟磷酸锂价格约 23 万元 / 吨。

3 月 23 日,多氟多回应投资者关于六氟磷酸锂价格走势的问题时表示,六氟磷酸锂价格何时企稳,需要根据碳酸锂价格来确定。目前来看今年预计还会继续下探,直到相对较低的水平稳定波动。

多氟多作出上述回应时,六氟磷酸锂价格约在 12 万元 / 吨,在短短不足一个月里,六氟磷酸锂价格现已下探至 8 万元 / 吨左右,跌破了多数企业的成本线。

关于六氟磷酸锂价格下跌的原因,近日,天际股份在回应投资者提问时分析称:“目前六氟磷酸锂的价格已经接近历史低位,主要是上游碳酸锂价格大幅下跌传导所致。”

除了缺乏上游原材料价格的支撑,产能过剩也是六氟磷酸锂价格下跌的主因之一。

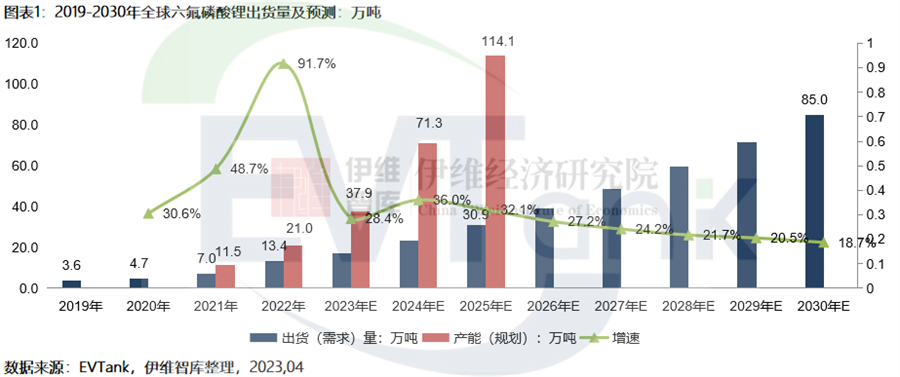

4 月 10 日,研究机构 EVTank、伊维经济研究院联合中国电池产业研究院共同发布的《中国六氟磷酸锂行业发展白皮书(2023 年)》数据显示,2022 年在下游电解液需求的带动下,全球六氟磷酸锂出货量增长 91.7% 达到 13.4 万吨。从全球来看,2022 年底,六氟磷酸锂全行业的实际产能已经达到 21 万吨。

2022 年,全球六氟磷酸锂出货量前三企业分别为天赐材料、多氟多和天际股份,三家企业合计在全球市场份额占比过半。

从上述三家企业的产能来看,鉴于 2021 年锂电上游材料锂盐、溶剂、添加剂等供应紧张,天赐材料把握机会,在 2022 年及时对内部电解液和自产关键原料的产能进行调整,六氟磷酸锂、双氟磺酰亚胺锂、双氟草酸硼酸锂等多种电解质及添加剂顺利扩产。据民生证券研报,截至 2022 年底,天赐材料拥有六氟磷酸锂产能约 6 万吨,已完全覆盖公司电解液产能,自供比例达 95%-100%。

截至 2022 年底,多氟多已经具备 5.5 万吨高纯晶体六氟磷酸锂产能,目前在建项目有年产 3 万吨超净高纯晶体六氟磷酸锂项目、年产 2 万吨高纯晶体六氟磷酸锂及添加剂二期项目。

天际股份现有年产六氟磷酸锂 8160 吨的生产装置目前正在实施技改,技改完成后产能将达到 1.2 万吨,另外,3 万吨六氟磷酸锂项目已启动建设。

电池网梳理发现,除了天赐材料、多氟多和天际股份三家头部企业之外,2022 年,胜华新材、中氟泰华、清水源、川恒股份、八亿时空、新洋丰、江西辅力、金浦钛业、江苏卓邦、三钢集团、健立化学等多家公司也宣布了六氟磷酸锂相关项目投资计划。

不过,相较于具备成本、技术优势的行业龙头而言,二三线企业以及新入局的企业扩产达成率还存在较大的不确定性。

EVTank 预计,按照全球六氟磷酸锂在建产能和建设进度,到 2023 年底,全行业的实际产能将达到 37.9 万吨,到 2024 年和 2025 年全行业的名义合计产能将分别达到 71.3 万吨和 114.1 万吨。相比需求预期,从名义规划产能来看,已严重过剩。

跨界企业业绩出现亏损

产能过剩之下,市场竞争加剧,六氟磷酸锂企业业绩承压。

“草原上狮子比斑马多,没有技术就没有饭吃。”多氟多总经理李云峰 3 月 23 日在投资者交流会上表示,“现在有 48 家六氟磷酸锂企业,我估计未来几年,有 40 家得非常辛苦地赔钱,过去凭运气挣的钱会凭实力亏掉,还有 8 家里头我估计 5 - 6 家会非常辛苦地不挣钱,真正挣钱的可能就是 1 - 2 家。”

李云峰的话很快就得到印证。

4 月 16 日晚间,深圳新星(603978)公告,预计 2022 年度归属于母公司所有者的净利润为 -5200 万元到 -4200 万元,与上年同期相比将出现亏损。

资料显示,深圳新星主要从事铝晶粒细化剂的研发、生产和销售,于 2021 年开始布局新能源锂电池材料行业,在子公司松岩冶金投资建设年产 1.5 万吨六氟磷酸锂项目;同年 11 月,一期年产 800 吨六氟磷酸锂示范生产线投产并实现销售;2022 年 8 月,二期年产 3000 吨生产线投产。

深圳新星表示,自 2022 年 12 月以来,六氟磷酸锂及其原材料氟化锂市场价格下跌,截至 2023 年 1 月底六氟磷酸锂和氟化锂的市场价格高于 2022 年期末存货成本价格,公司预计后续市场价格将逐步止跌企稳,因此未计提存货跌价准备。从 2023 年 3 月开始,六氟磷酸锂及氟化锂价格进一步下跌并且已低于公司期末结存成本,基于谨慎性原则,结合公司存货的预期销售情况,公司对六氟磷酸锂和原材料氟化锂计提了存货跌价准备 5992 万元,导致公司 2022 年度业绩亏损。

电池网注意到,为减少存货跌价造成的损失,相关产业链公司开始采取去库存的经营策略,减少采购和生产,产能利用率下滑,头部企业也不例外。

据多氟多年报显示,2021 年,公司六氟磷酸锂产能利用率高达 100.40%,而在 2022 年,产能利用率已降至 88%。

为应对当前形势,多氟多表示,公司主要采取了两方面措施:短期来看,公司在原材料和六氟磷酸锂的库存管理上保持谨慎,碳酸锂库存一般维持 3 - 5 天左右,六氟磷酸锂库存一般维持 7 -10 天;长期来看,公司通过产业化迭代,大幅降低固定资产投资,目前新增产能采用的第四代工艺技术可将万吨固定投资额降至 2 亿元以内,目标到第五代技术投资额进一步降至 1 亿元。预计行业原材料价格趋于稳定后,公司在建设投入、折旧、人工、能耗等方面的成本优势将会显著突出。

天际股份近期也表示,公司六氟磷酸锂存货库存已经降至极低水平。公司认为,从较长时间周期的视角观察,电动汽车和储能对六氟磷酸锂的需求仍将保持稳定增长。前两年由于六氟磷酸锂供不应求,价格居高,吸引了相关企业扩大及新增产能。本次价格下跌,将有利于后续重新回到供需平衡态势,对后续六氟磷酸锂价格有理由保持乐观。

结语

整体而言,六氟磷酸锂行业深度去库已开启,高成本产能的清出,利好现有产业链头部企业,供需平衡可期。从近期的市场表现来看,六氟磷酸锂价格降幅已有所放缓,但能否触底回升,还要看下游消化库存速度以及上游氟化锂、碳酸锂等价格走势。

EVTank 分析称,考虑到价格下跌及产能过剩等因素,部分规划的六氟磷酸锂产能或将被取消,预计到 2026 年左右,全球六氟磷酸锂的过剩产能将得到出清,供应关系逐步紧张,之后六氟磷酸锂的价格预计触底回升,但是由于下游新能源行业的增幅逐步放缓,企业对供需关系的把握将相对准确,六氟磷酸锂的价格在 2030 年之前不会再暴涨暴跌。

(图片来源:veer 图库)

来源 / 我的电池网