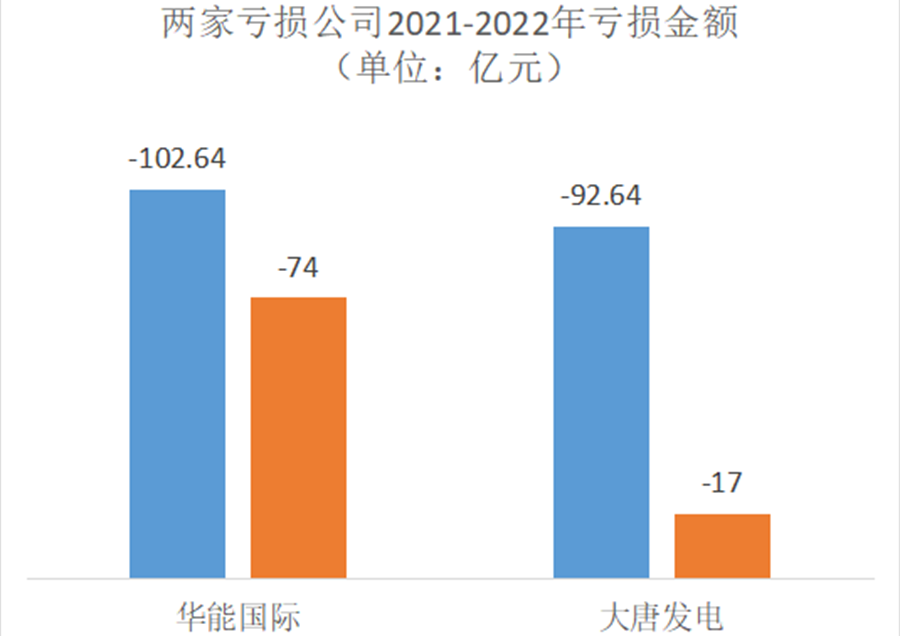

截至 4 月 14 日,五大发电集团旗下 10 家主要上市公司都已披露 2022 年度业绩报告。其中,国家能源集团旗下的中国神华利润高达 696 亿元。对比之下,还在亏损的华能国际和大唐发电,难免显得落寞。

将时间线拉长再回顾,可以发现,五大发电的业绩已出现较大分化。二十年前电力“大分家”时,中国华能分得电力资产最多,一举奠定“电力一哥”位置,中国大唐、中国华电均拥有不俗的实力。而如今,中国国电并入国家能源集团,中电投并入国家电力投资集团后,均实现了反超。

业绩分化

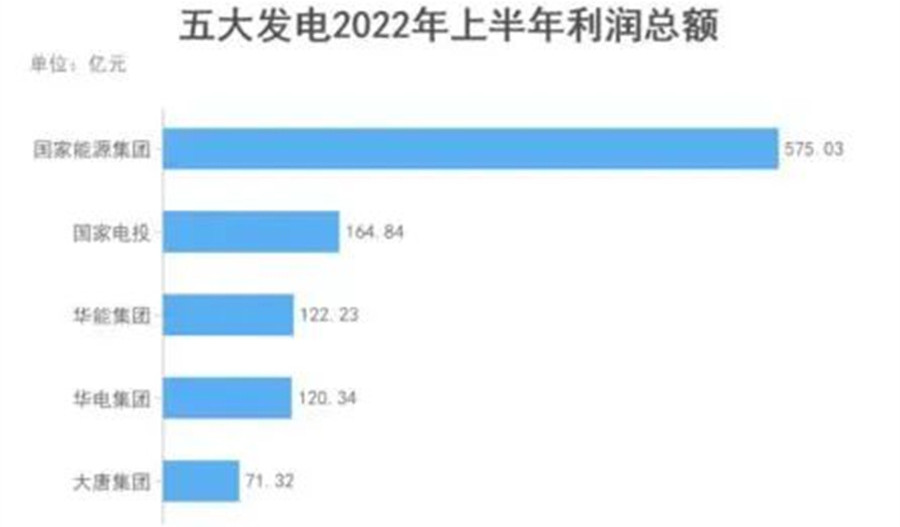

从神华与国电重组以来,国家能源集团实现了“1+1>2”的效果,在五大发电集团中表现十分突出。作为主力军的中国神华受益于高煤价,去年大赚 696 亿元,同比增超 39%,国家能源集团有望保持冠军地位。

而更早选择合并的中电投,火电实力十分硬核。旗下主要上市公司中国电力(主营售电 + 火电 + 水电)在去年扭亏为盈,净利 25 亿,在 10 家公布业绩且主营火电的公司中,盈利最高。

华能集团旗下的华能国际亏损情况有所好转。而华电集团旗下的华电国际,已经扭亏为盈,利润近亿元,并且旗下另两家公司,国电南自、黔源电力均取得盈利。二者 2022 年全年的利润排名可能发生互换。

在煤化工上投入巨大但无显著成效的大唐集团,目前盈利水平相对弱,旗下大唐发电一直努力破除亏损困局,据年报显示,公司在去年不仅大幅减亏,自由现金流也大增。

这或许和大唐集团加大对新能源业务投入力度有关。2021 年大唐发电新投产机组共 77.4 万千瓦,全部是新能源机组。此外,大唐发电还计划到 2025 年新增 30GW 新能源装机,比华能国际、上海电力等提出的目标都宏大。

仅从 10 家公司年报看,亏损原因仍是煤价高;盈利原因有电价上涨。而亮点是其中的 3 家新能源公司,盈利能力都较强:

大唐集团旗下大唐新能源(风电)- 盈利 29 亿,增近一倍

国家电投旗下上海电力(风电 + 太阳能发电)- 盈利 3 亿,大幅扭亏为盈

国家能源集团旗下龙源电力(风电)- 盈利 51 亿,同比下降

不同发展路线

不断分化的业绩也侧面体现差异化的发展路线,从分家以及重组后,五大发电集团不同的发展路线,以及电改和国内外市场波动等,催生新一轮格局重塑。

重组后总资产排名首位的国家能源集团,进军风电,光伏业务,在风电领域成绩优异,旗下龙源电力成为全球最大风电运营商;但在光伏领域遭遇挫折,子公司国电科环曾因连年亏损关出售国电光伏(光伏制造业务)90% 权益予中环股份,而中环股份与国电光伏重组后成为 TCL 中环,该重组使中环快速强大。

如今的国家能源集团继续多元布局,在氢能和 CCUS 上有大动作,不论是中国神华煤制氢领先世界,牵头成立中国氢能联盟,还是开展 CCUS 重大科研项目,成立清洁能源研究院……国家能源集团能源转型步伐坚定。

中电投此前与国家核电重组,成为国电投,经过 7 年的发展,国家电投已实现了资产翻倍,相当于再造了一个国家电投。如今又开启新一轮重组,与中煤集团整合,进行煤炭与煤电联营、煤电与可再生能源联营。

此外,在煤价高 + 电改“双夹击”下,国电投正在向海外开辟市场。近期子公司上海电力的火电项目和福岛光伏项目相继相继投运或并网。

而在不同的发展轨迹中,也有类似的选择。核电似乎成为了五大发电集团的新香饽饽。除了国家电投深耕核电领域,华能集团与中国大唐都通过参股的方式拥有一定的核电装机权益。

去年,华能集团旗下的华能国际还向石岛湾核电进行增资,并称合理的电源结构能提升经济效益。值得一提的是,华能集团较早布局核能领域,已拥有山东石岛湾、海南昌江、福建霞浦三大核电基地。技术方面也处于领先地位。2021 年,华能集团参建的全球首座第四代石岛湾高温气冷堆示范工程并网发电。

齐头并进 + 各有特色,或是五大发电集团的大致运营模式,对于分化的业绩,国资委近几年也在着手改变这一现象,例如采取专业化重组,这已有成功案例:通信行业存在上下游关系的中国普天并入中国电科,当年中国电科年营收显著改善;中国电气装备通过重组汇集多家储能龙头企业,已拿下 17 万千瓦时共享储能系统订单。

(图片来源:veer 图库)

来源 / 能源圈