“2022 年,在持续偏紧的煤炭供需基本面上由于通胀高企、疫情绵延、俄乌冲突、极端高温干旱天气等众多‘灰犀牛’和‘黑天鹅’事件的影响,全球煤炭市场紧上加紧,价格大幅振荡,创出了历史‘天价’。”近日,在回顾 2022 年全球煤炭市场运行情况时,中国煤炭经济研究会副理事长梁敦仕如是说。

梁敦仕表示,受制于全球化石能源尤其是煤炭产业的长期投资不足,未来较长时间内,全球煤炭市场或将继续处于供应偏紧的状态,今年国际市场价格可能继续高位运行。

全球煤炭产量消费量均出现增长

梁敦仕指出,国际能源署(IEA)发布的报告数据显示,2022 年全球煤炭产量同比增长 5.4%,预计达到约 83.2 亿吨。

从世界主要产煤国来看,2022 年,全球 15 个主要产煤国中,仅澳大利亚、南非、加拿大 3 个煤炭主要出口国的产量出现 2% 至 6% 不等的小幅下降,其余 12 个产煤国均有不同幅度的增长,尤其是前三大产煤国煤炭产量增长十分显著。我国煤炭产量依然保持全球首位,2022 年达到 45.6 亿吨,同比增长 10.5%;印度、印尼分列二、三位,煤炭产量分别达到 9.1 亿吨和 6.8 亿吨,增速分别为 12.1% 和 11.6%。前三大产煤国增量合计高达近 6 亿吨,占全球煤炭生产总增量的 90% 以上,在本国的自产自供方面发挥了重要作用。

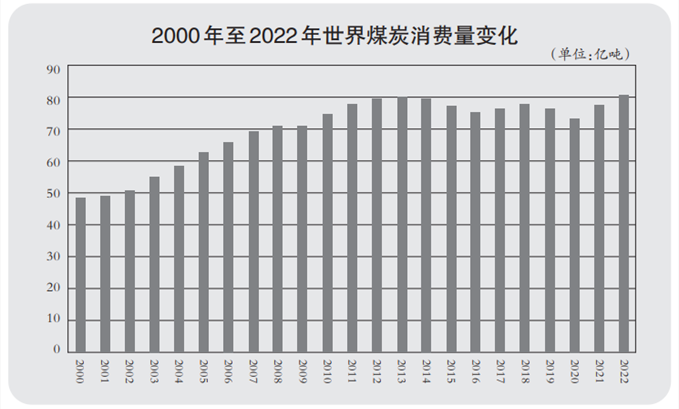

消费量方面,梁敦仕指出,2022 年上半年,受通胀等因素影响,全球经济增速大面积放缓,能源消费量受到一定抑制,但随着乌克兰危机引发地缘政治紧张局势升级,俄罗斯限制对欧洲的天然气供应,天然气价格大幅上涨,推动多国燃料由天然气向煤炭转换,能源消费结构向煤炭倾斜,推升了煤炭需求。据国际能源署预计,2022 年上半年全球煤炭消费量与 2021 年同期相比下降 0.5% 左右。到了下半年,俄乌冲突对能源供需扰动犹存,加上多国遭受极端高温、干旱天气,核能、新能源出力大幅下降,煤炭需求进一步释放。年末,国际能源署发布报告称,2022 年全年,全球煤炭消费总量首次超过 80 亿吨,同比增长 1.2%,超过 2013 年创下的历史最高纪录。

全球海运煤炭贸易量同比增长 5.8%

梁敦仕表示,根据国际能源署报告,2022 年全球煤炭出口贸易量同比增长约 1.4%,总量接近疫情前水平。另据路孚特(Refinitiv)的船运跟踪数据,全球海运煤炭贸易量同比增长 5.8%。

从煤炭出口国方面来看,2022 年,澳大利亚、美国、俄罗斯等国煤炭出口量呈现不同程度下降。与此相对,哥伦比亚、南非、加拿大、哈萨克斯坦等中小型煤炭出口国呈现 2% 至 20% 不等增幅的出口增长。

梁敦仕指出,值得注意的是,作为全球第一大煤炭出口国的印尼,在 2022 年初还禁止煤炭出口,但该国全年煤炭出口增幅高达 9.2%,增量接近 4000 万吨,占全球煤炭出口增量的 80% 左右。另外,2022 年,蒙古国煤炭出口也快速恢复,同比增幅达 97.1%。

从进口方面来看,国际市场价格持续高企抑制了煤炭进口,大多主要煤炭进口国的进口量都出现不同程度的下降。

与此形成鲜明对比的是,欧洲的德国、波兰、荷兰等国,以及南亚的印度,对国际海运煤炭需求加大,推动煤炭进口继续以较大幅度增长。欧盟国家 2022 年的煤炭进口同比增幅超过 30%。

国际市场煤炭价格大幅波动

梁敦仕表示,动力煤方面,全球四大煤炭价格指数——欧洲三港动力煤价格、南非理查兹港动力煤价格、澳大利亚纽卡斯尔港动力煤价格以及印尼动力煤标杆价格,在 2020 年 4 月至 9 月间相继跌入谷底,到 2021 年 10 月同时出现大幅上涨,并相继于 2022 年下半年涨至峰值。现在,这几个价格指数均回落到与去年同期相当或略低的水平。

相比动力煤,炼焦煤的价格呈现暴涨暴跌的状态。澳大利亚昆士兰州峰景矿优质炼焦煤平仓价在 2022 年 3 月 18 日从 2020 年 11 月每吨 97.25 美元的低谷暴涨至每吨 670 美元的峰值。当前,这一价格回落到了每吨 385 美元,仍远超过去 5 年平均水平。

国际煤炭巨头利润翻番

但煤炭投资依然严重不足

梁敦仕指出,随着近年来各国能源转型的持续推进,“去煤化”进程不断加快,煤炭退出已是大势所趋。但 2022 年 2 月俄乌冲突爆发后,能源安全问题成为各国的头等大事,许多曾经承诺淘汰煤炭的国家,又重新将煤炭作为可靠的热力和电力来源。需求推动价格上涨,得益于此,2022 年,全球不少煤炭巨头收益丰厚,实现了创纪录利润。

但值得注意的是,在全球绿色低碳发展的大趋势下,全球上百家大型银行、投资机构陆续宣布不再对化石能源产业尤其是煤炭提供金融支持。另外,大型跨国多元化矿业公司如力拓、英美资源,在企业声誉的压力下,已先后退出煤炭产业;必和必拓近期在逐步剥离出售非优质炼焦煤的煤矿资产,加拿大泰克资源也在分离金属矿产和煤炭开采产业;世界最大的动力煤生产出口商嘉能可集团提出要控制煤炭产量。

“目前全球投资者对煤炭产业投资都非常谨慎,投资意愿较低。”梁敦仕说。

全球煤炭市场区域分化进一步加剧

在谈到 2022 年全球煤炭市场的特点时,梁敦仕认为,煤炭市场区域分化进一步加剧,分区域来看,主要呈现以下特点:欧洲“去煤化”出现波折,美洲煤炭出口增长乏力,非洲煤炭供给仍存在瓶颈,亚太地区煤炭产量和消费量均有增长。

欧洲方面,近十几年来,该地区一直推动能源市场“去煤化”,煤炭消费持续下降。

2022 年 2 月俄乌冲突爆发以后,欧盟对俄煤实行禁运制裁。为保障能源供应安全,德国、意大利、奥地利、荷兰和英国等国相继表明,将延迟淘汰燃煤电厂,并增加燃煤发电量。同时,德国、波兰、捷克以及匈牙利等产煤国加大了煤炭产量。此外,欧洲各国还加快了全球煤炭采购步伐。

梁敦仕指出,据路孚特船运跟踪数据,2022 年,欧盟国家煤炭进口大幅增长,达 1.166 亿吨,同比增长 34%。2022 年欧盟煤炭消费预计增长 7% 左右。

此前,意大利、法国、英国等国承诺 2025 年前后淘汰煤炭,荷兰承诺到 2030 年、德国承诺在 2038 年前淘汰煤炭。西欧各国重启煤电使欧洲的“去煤化”进程出现较大曲折。

美洲方面,美国 2022 年煤炭出口同比下降 0.4%,降至 7690 万吨。美国能源信息署(EIA)最近发布的展望报告显示,2023 年,美国煤炭出口预计增长 2.6%。

作为南美洲煤炭资源最为丰富的国家,同时也是全球第五大煤炭出口国的哥伦比亚,主要生产动力煤。据哥伦比亚国家统计局数据,2022 年,该国煤炭出口量为 6093.5 万吨,同比增长 2.2%。

非洲方面,南非 2022 年煤炭产量为 2.31 亿吨,同比减少 1.2%,已连续 3 年下降。2022 年在高煤价拉动下,该国出口煤炭 7150 万吨,同比增长 8.1%。

亚洲方面,印度 2021/2022 财年煤炭产量达到 7.77 亿吨,同比增长 8.6%。印度煤炭部长普拉哈德·乔希(Pralhad Joshi)表示,为满足国内能源需求,未来 8 年,印度煤炭需求预计将平稳上升。到 2030 年,印度煤炭需求预计将增加到 13 亿吨至 15 亿吨。

此外,作为全球最大的动力煤出口国,印尼 2022 年煤炭产量继续增长,达 6.87 亿吨,同比增长 5.1%。2022 年该国出口煤炭 4.67 亿吨,同比增长 9.2%。2023 年,印尼的产量目标为 6.95 亿吨,预计出口 5.18 亿吨。

除以上国家,作为全球主要煤炭生产国之一,2022 年,澳大利亚出口煤炭 3.47 亿吨,同比减少 1875 万吨,降幅为 5.1%。其中,动力煤出口量为 1.84 亿吨,同比下降 7.4%;冶金煤出口量为 1.63 亿吨,同比下降 2.5%。

不过,澳大利亚政府预测,2023 年,该国出口量将达 3.84 亿吨,同比增长 10.7%。其中,动力煤出口同比增长 9.2%,达 2.01 亿吨,冶金煤出口同比增长 12.3%,达 1.83 亿吨。

未来几年国际煤市供应仍然偏紧

“我们认为,今年乃至未来 2 年至 3 年,国际煤炭市场供应仍然偏紧。”梁敦仕说。

梁敦仕指出,尽管去年末到今年初的几个月,由于北半球冬季气温偏暖、欧洲天然气储备充裕、天然气价格断崖式下跌,燃煤发电出力减少,煤炭库存高企,导致煤价承压大幅下跌,但本轮煤炭周期供应偏紧的基本面没有变。

从煤炭需求来看,今年到 2025 年乃至更长时期,全球煤炭需求仍将处于高位,甚至可能有小幅上升。欧美国家煤炭消费确实在下降,但东南亚、南亚地区煤炭消费仍将大幅增长。国际能源署预测,全球煤炭需求很可能在 2022 年或 2023 年达到峰值,此后趋于平稳。到 2025 年,全球煤炭需求将稳定在 80 亿吨左右。

从国际煤炭进出口态势来看,一方面,世界主要煤炭进口国家和地区需求仍在上升,包括欧盟、印度、东南亚等;另一方面,主要煤炭出口国如南非、美国、哥伦比亚、俄罗斯以及印尼、澳大利亚都存在各种问题,增加煤炭出口具有较大的不确定性。

“煤炭供应偏紧的主要原因不是需求增长太快、增幅太大,而是煤炭产能相对不足。这些年来,欧洲激进退出煤炭,关闭煤矿;受页岩油气冲击,美国煤炭产能减少 40%,严重萎缩;中国推进供给侧改革,化解过剩产能。世界主要产煤国新增煤炭供应能力十分有限。”梁敦仕说。

梁敦仕认为,产能不足的症结是煤炭行业长期投资欠缺。在全球绿色低碳发展的大趋势下,世界上百家大型银行、投资机构陆续宣布不再对化石能源尤其是煤炭投资。跨国企业对煤炭产业加大投资的意愿都不强,不敢投,也不愿投。

梁敦仕指出,煤炭是市场周期性特点十分明显的商品。随着各国提出的应对气候变化、自主减排实现碳中和目标的时间节点日益迫近,碳减排、碳中和的压力将持续积聚且越来越大,煤炭开发面临的挑战也将越来越复杂。若激进的能源转型持续抑制煤炭开发力度,将延长本轮煤炭市场周期景气时间,可能将一直延续到 2025 年以后。

“在市场供应长期偏紧、全球通胀高企的背景之下,预计今年国际煤炭市场价格还将保持高位运行。”梁敦仕说。

(图片来源:veer 图库)

来源 / 中国煤炭报