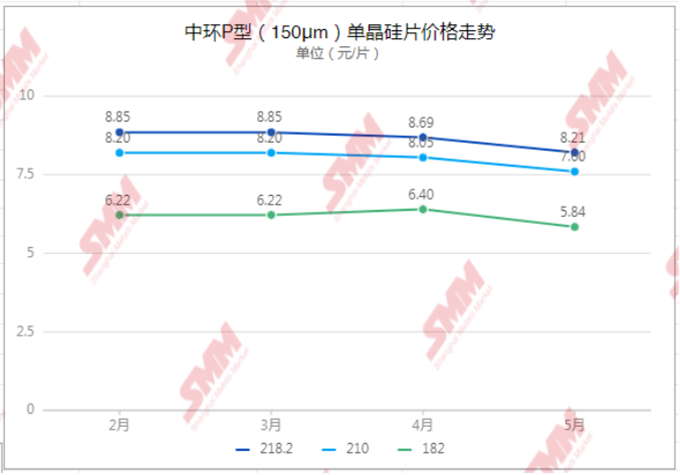

昨日,TCL 中环发布其最新的单晶硅片价格,其中,218.2、210、182 尺寸的 150μm 厚度 P 型硅片价格分别为 8.21 元 / 片、7.6 元 / 片、5.84 元 / 片,较 4 月分别下调 5.5%、5.6%、8.8%;

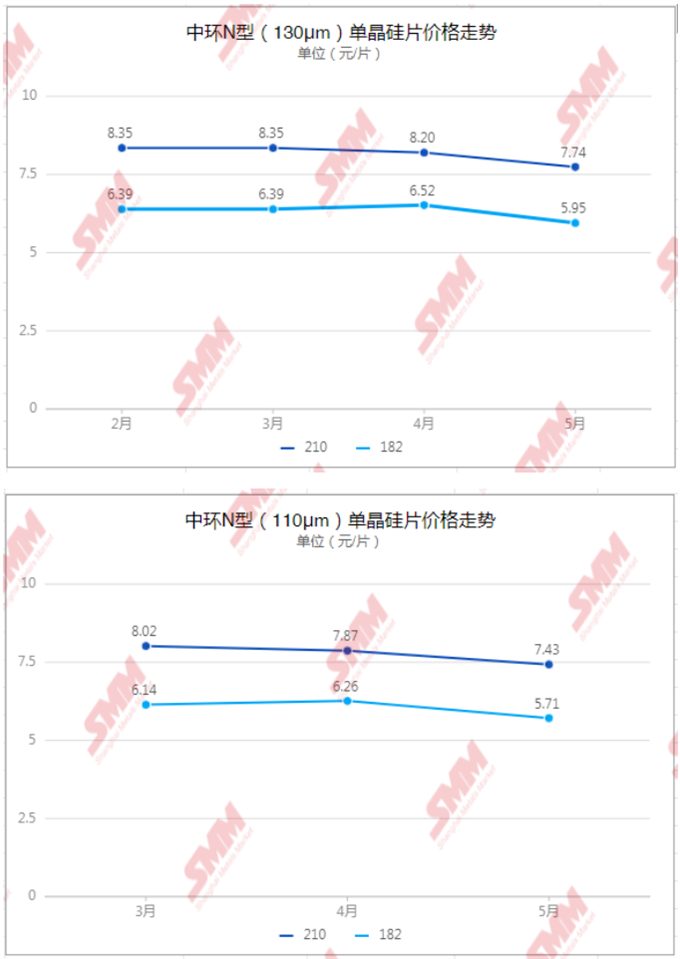

210、182 尺寸的 130μm 厚度 N 型硅片价格分别为 7.74 元 / 片、5.95 元 / 片,较 4 月分别下调 5.6%、8.8%;

210、182 尺寸的 110μm 厚度 N 型硅片价格分别为 7.43 元 / 片、5.71 元 / 片,较 4 月分别下调 5.6%、8.8%。

笔者整理了 218.2、210、182 尺寸的 150μm 厚度 P 型硅片,210、182 尺寸的 130μm 厚度 N 型硅片自 2 月到 5 月以来的价格变动情况以及 210、182 尺寸的 110μm 厚度 N 型硅片自 3 月以来的价格变动情况,具体如下:

从其中可以看出,上述三类硅片价格均在 5 月份有不同程度的下调,出现此情况的原因,自然与其基本面的表现密不可分。

据笔者调研分析,近期硅片价格下调是当前硅片生产过剩和下游成本压制综合影响导致。

至于硅片生产过剩的原因,据笔者了解,与前期硅料价格走低的情况有千丝万缕的联系。据笔者现货报价显示,作为硅片主要原材料之一的硅料价格在 2023 年以来整体呈现下行趋势,截至 5 月 5 日,多晶硅致密料现货报价已经跌至 164~171 元 / 千克,均价报 167.5 元 / 千克,较 2 月 27 日阶段高点下跌 62.5 元 / 千克,跌幅达 27.17%。

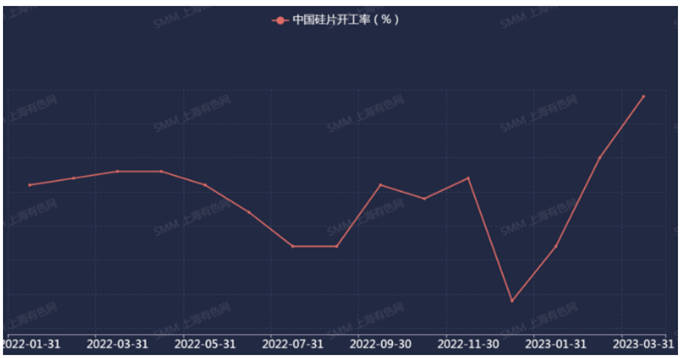

而虽然硅料价格持续走低,但在 4 月中旬之前,硅片价格却在市场热点石英砂的支撑下,价格表现相对较为”稳健”,甚至还一度出现逆势上涨的行情。因此,在此前硅片价格上涨的背景下,硅片侧利润不断提升,较高的利润也带动当时硅片企业开工率持续提升。据笔者数据显示,仅是 3 月份,中国硅片企业月度开工率便已经提升至 79%,在这一情况下,硅片产量也随之攀升,3 月硅片产量已达到 45.1GW。

但在供应端硅片数量持续攀升的同时,下游需求增速却明显不敌供应增速,这也就导致硅片市场出现持续累库的局面。据笔者了解,截至目前,硅片库存已经从春节后的 3 亿片左右增长至如今的 9 亿片左右。硅片生产过剩以及库存的持续累积导致硅片价格难以继续维持高位。

此外,下游强烈的压价心态,同样是促使本轮硅片价格下跌的重要“推手”。据笔者调研显示,因之前终端对高价资源有抵触心理,前期电池片价格并没有及时跟涨硅片行情,电池片企业利润在硅片价格上涨的带动下利润持续收窄,电池片企业利润微薄,对硅片高价资源抵触心态便愈发明显,甚至此前硅片 6.5 元 / 片的价格还曾遭受到多家电池片厂的联合抵制,这也导致了硅片高价难以继续维持。

因此,综合来看,硅片供应过剩、库存持续累积以及下游强烈的压价心态等综合因素的影响下,此轮硅片价格下调可谓是势在必行。

(图片来源:veer 图库)

来源 / SMM 光伏视界