2023 年 1 季度,国内光伏新增装机 33.66GW,电池、组件出口总规模约 57.5GW,合计超过 91GW!如果考虑部分硅片出口,则一季度总需求超过 95GW!

2023 年 2 季度,预期国内光伏新增装机超过 45GW,电池、组件出口总规模预期超过 70GW,如果考虑部分硅片出口,则二季度总需求预期超过 120GW!

一方面,受优质石英砂供应限制,国内优质石英坩埚整体供应受限;另一方面,硅料产能虽然不断释放,但新产能的硅料品质相对较差;而下游 n 型产品需求比例快速上升,导致对高品质硅料需求量大,高品质硅料供应无明显过剩。

综上所述,预期 5、6 月份,在国内外需求均旺盛的情况下,组件价格很难继续下行,很有可能出现上涨。

随着硅料的释放,价格稳步下行,如果组件环节价格稳中有升,则一体化企业利润将会变好,组件环节利润会得到一定修复;

同时,受成本影响,n 型、p 型产品的价格可能会进一步拉大。

二季度国内光伏预期并网规模超过 45GW

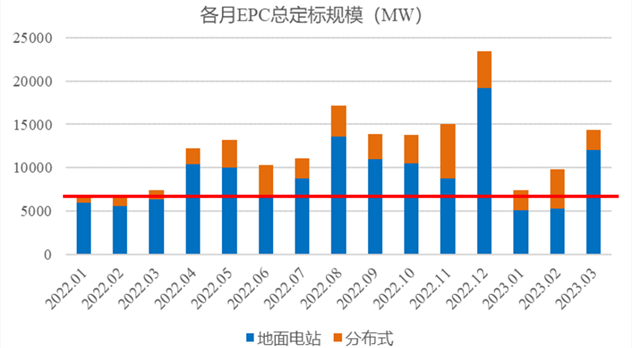

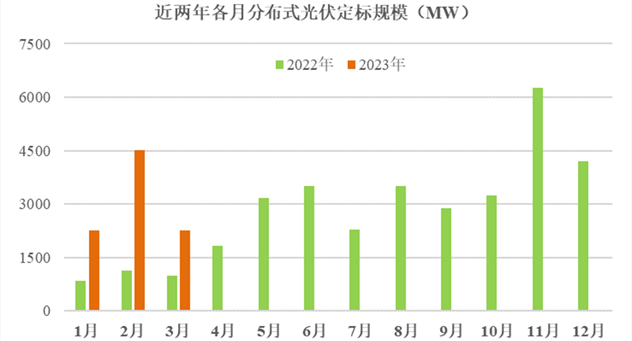

2023 年 1 季度,跟踪到的国内一季度 EPC 定标规模 31.6GW,包含地面电站 22.6GW,分布式光伏项目 9GW。尤其是 3 月份,EPC 定保规模明显高于去年同期水平。

1)地面电站:16GW

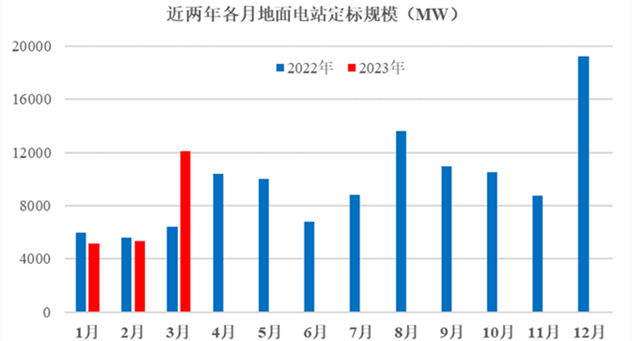

根据公开数据,2023 年 1 季度,国内地面电站 EPC 定标总规模为 22.56GW,与去年同比增长 26%;

2022 年开工结转到 2023 年并网的地面电站项目,以及 2023 年 1~3 月份开工地面电站项目,计划在 2023 年并网的总规模超过 58GW。

其中,计划在 2023 年 2 季度并网的地面电站项目规模约为 16GW!

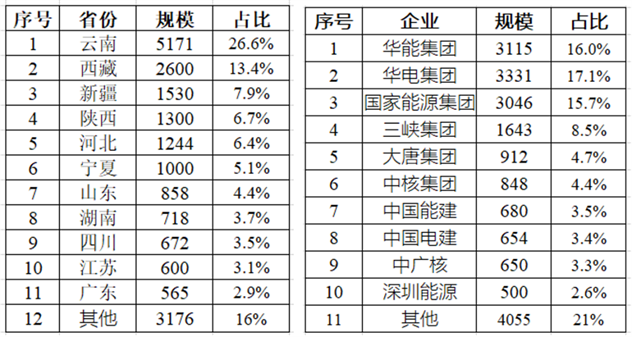

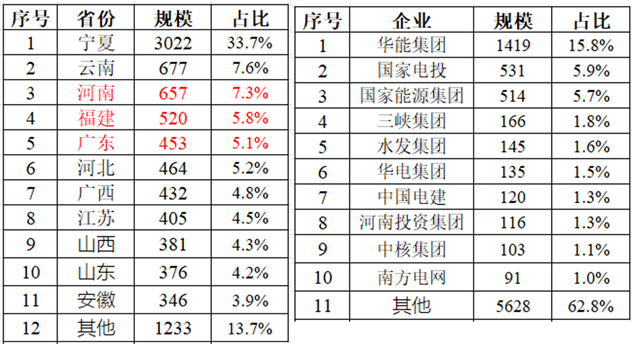

从区域来看,一季度开工地面电站项目主要位于云南、西藏、新疆等地;

从企业来看,一季度开工地面电站项目主要投资方为华能集团、华电集团、国家能源集团等。

2)分布式项目:30GW

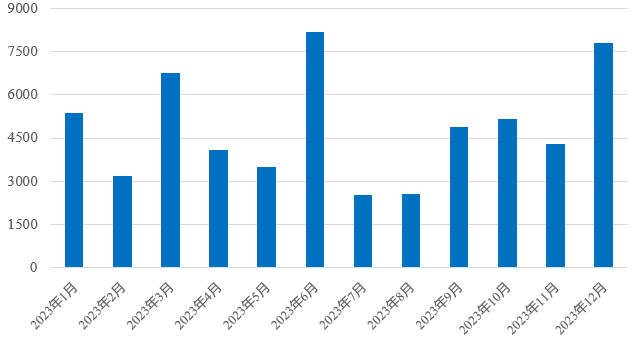

根据公开数据,2023 年 1 季度,跟踪到的国内分布式光伏 EPC 定标总规模为 9GW,与去年同比增长 203%。

由于分布式光伏项目并网周期短,预期 2 季度分布式光伏项目的并网规模,相对于 2022 年同期,将明显上升。

根据国家能源局数据,2022 年 2 季度,国内分布式光伏并网规模 10.8GW;若按比例考虑,预期 2023 年 2 季度,国内分布式总并网规模将达到 30GW 左右。

从区域来看,河南、福建、广东,将会是未来分布式光伏项目并网的热点地区;

从企业来看,华能集团、国家电投、国家能源集团等,未来将有较多的分布式光伏项目并网。

2、海外出口:70GW

2023 年 3 月,欧洲出口明显恢复,单月出口量超过 12GW。除此之外,亚洲、美洲、中东、非洲等地区,与去年同期相比,也有明显的增长。因此,3 月份单月电池、组件合计出口量接近 25GW。

考虑到正常情况下,4、5、6 月的出口量,一般会超过 3 月份的量。因此,保守估计,4~6 月份,电池、组件合计出口量应该会超过 70GW。

3、近期产品价格

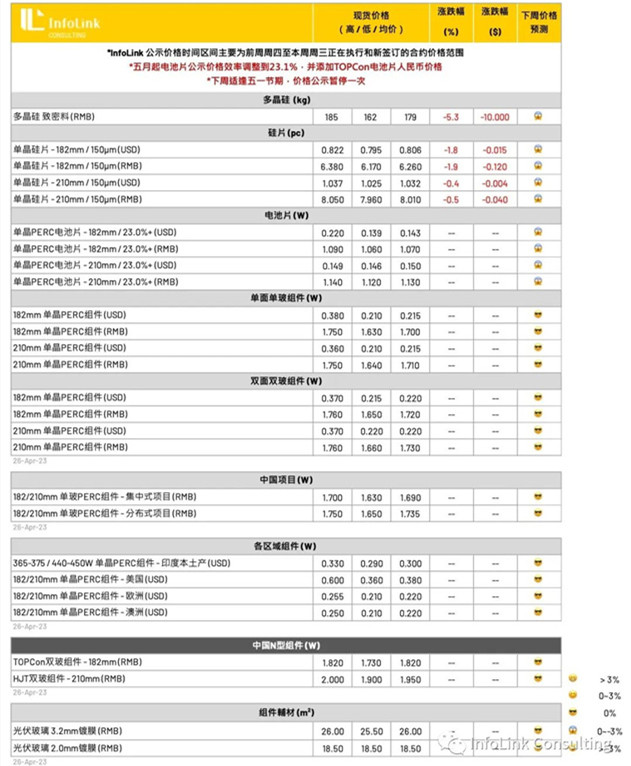

4 月 26 日,Infolink 公布了最新的各环节产品价格,其中:

硅料、硅片价格持续缓跌,电池片、组件价格不变;

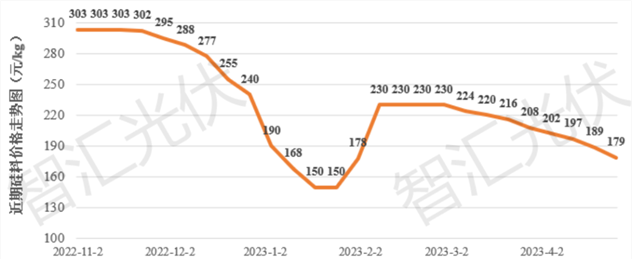

1)硅料价格预期将继续下行

最近半年,硅料价格成下行趋势,尤其是 3 月份开始,进入稳步下行通道。

根据硅业分会(安泰科)介绍:4 月份硅料市场供需两旺,各家库存并未出现大幅波动;5- 6 月随着准特、大全、协鑫、东立、润阳、东方希望等企业投产释放,供应持续增加;同期硅片企业开工情况或将继续受限于石英坩埚等因素,使得总体需求增速小于供应增速,市场对二季度供需关系持悲观预期,因此预期短期硅料价格仍将维持下行走势。

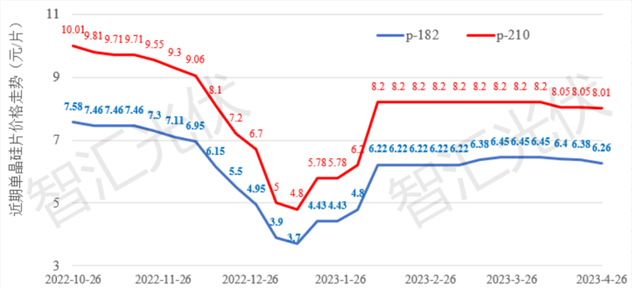

最近半年硅片价格走势

相对于硅料价格 3 月份开始的稳步下行,硅片由于石英坩埚的短缺,价格相对坚挺,近期仅小幅下降,低于硅料成本的下降速度。

虽然根据 Infolink 的报价,近期组件价格持稳,但 5、6 月份,随着国内外需求的增长,预期组件价格会小幅上涨。

Infolink 最新价格公示。

(图片来源:veer 图库)

来源 / 智汇光伏