随着年报季的结束,火电行业各大上市公司的业绩得以全面呈现。整体而言,尽管行业企业整体盈利能力有所改善,但普遍仍处于亏损状态。

各大企业业绩回暖背后,与煤价成本降低有关。为了疏导高昂煤价成本,2021 年 10 月,国家发改委出台政策,将燃煤发电市场交易价格浮动范围扩大为上下浮动不超过 20%,高耗能企业市场交易电价不受上浮 20% 限制。这极大缓解了发电央企的成本与电价倒挂问题,

此外,近期国家统计局公布的能源生产情况,亦传达积极信号。

数据显示,3 月电力生产增速加快,三月全国发电 7173 亿千瓦时,同比增长 5.1%,增速比 1 - 2 月份加快 4.4 个百分点,日均发电 231.4 亿千瓦时。分品种看,3 月份风电增速回落,水电降幅扩大,火电、核电和光伏发电量同比增长,火电同比增长 9.1%。光大证券表示,判断未来短期内动力煤供需宽松,价格有下行压力,利好火电运营商。

华电国际电力股份(01071)作为火电运营商头部企业,2022 年营业亏损约为 41.84 亿元,2023 年向上动力是否充足?与扭亏为盈的中国电力(02380)、国电电力(SH:600795)成色有何不同?

煤电盈利跷跷板 或迎业绩反转

煤炭和煤电如同天平两端的砝码,此起彼伏。

比如,2015 年煤价在底部运行,全国平均煤价在 300 元 / 吨上下浮动,2015 年煤电上市公司合计净利润创新高,达到 426.25 亿元,而煤炭行业创出新低,整体盈利仅为 25.61 亿元。

再比如,2021 年煤电行业更是进入至暗时刻,发电企业煤炭库存及可用天数在去年下半年均告急,包括五大发电集团在内的煤电企业都陷入亏损泥淖。领航智库数据显示,主要发电企业火电板块亏损额在 1000 亿左右。

然而,上游端煤炭行业却在 2021 年转得盆满钵满,拿走了煤电产业链的大部分利润。数据显示,A 股 25 家煤炭公司 2021 年营收合计达 1.3 万亿元,同比增长 31%;总体盈利超过 1542 亿元,同比增长 88.7%,行业营收、净利润均创新高。

两组数据直观显示了两大行业的盈利跷跷板效应。

展望 2023 年,煤炭供需转向宽松,煤价有望进入下行通道,由此火电盈利能力有望迎来较大修复空间。

具体来看,银河证券预计 2023 年煤炭总供给新增 2.5 亿吨,同比增长 5% 以上;需求方面,预计 2023 年全年煤炭总需求增速低于 4%。政策方面,303 号文发布以来中长协履约监管持续强化,目前 2023 年电煤中长期合同签订总量超过 25 亿吨,已基本实现签约全覆盖。长期来看,虽然煤电机组作为压舱石的作用逐步得到重视,但能源转型大背景下国家将持续严控煤炭消费增长。无论是从供需格局还是政策窗口,均为煤价下行提供支持。

反映到数据上,国内及进口煤价均已从 2022 年高点大幅回落。截至 4 月 4 日,京唐港 5500 大卡动力煤市场价 1065 元 / 吨,较 2022 年高点下跌 36%;4700 大卡进口动力煤市场价 861.6 元 / 吨(含税),较 2022 年高点下跌 39%。

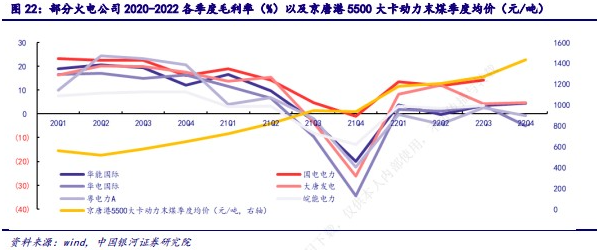

燃料成本下行,促进火电盈利能力改善。从多年平均盈利水平来看,2014 年至今,四大央企火电度电毛利润约为 0.035~0.055 元 /kWh,火电业务毛利率约为 10~15%。2022 年火电盈利虽因电价上浮而有所改善,火电业务毛利率由 -10%~-5% 恢复至 0% 左右,但与多年平均 10%-15% 毛利率相比,后续盈利水平仍有较大修复空间。

华电国际电力股份向上动力,短期来自自于燃料成本下行带来的业绩弹性。根据火电发电量与度电煤耗测算,假设 2023 年入炉标煤单价分别下降 50 元 / 吨、100 元 / 吨,150 元 / 吨。在入炉标煤单价下降 100 元 / 吨的情景下,火电业务毛利率将提升 6 - 7 个百分点,华电国际电力股份将节省超过 60 亿元,火电业务毛利率将恢复至 8%-9% 左右。长期成长性如何,则需进一步研究公司能源结构。

煤电装机比例较高 成长性略显不足

从 2022 年财报业绩可以看出,中国电力及国电电力已实现扭亏为盈,华能国际仍有 73.87 亿元的亏损,华电国际电力股份营业亏损超过 40 亿元;归属于公司股东权益持有人的亏损约为 9.32 亿元。业绩分化如此明显,与清洁能源装机比例有很大关系。

比如,净利润增速最高的中国电力显示,年内公司出售部分煤电业务股权,同时大力推动清洁能源装机,清洁能源装机占比达到约 65%,同比大幅提升 12 个百分点,其中风电和光伏新能源贡献归母净利润超过 21 亿元,占比将近 80%。拥“新”为王,不言而喻。

相较之下,华电国际电力股份含“新”量明显不足。截至年报报告日,公司发电装机容量为 54754.24 兆瓦,主要包括燃煤发电控股装机约 43700 兆瓦,燃气发电控股装机约 8589.05 兆瓦和水力发电控股装机约 2459 兆瓦。煤电装机比例高达 80%。

就新增机组的装机容量而言,全年投产电源项目约 1401.69 兆瓦,主要包括 1340 兆瓦的燃煤发电机组、56 兆瓦的水力发电机组以及约 5.69 兆瓦的自用光伏发电机组。其中燃煤发电机组装机容量占比高达 96%。

华电国际电力股份清洁能源装机比例不高,业绩落后可想而知。

长期来看,随着新能源占比不断提升、电力市场改革不断深入,火电作为调节型电源,其参与容量市场或现货市场有望获得额外收益。此外,火电厂商依托自身装机优势建设新能源项目,成为其成长的新看点。在此背景下,华电国际电力股份清洁能源装机稍显落后,或恐成长动力不足。

综上所述,短期来看,煤价下行带来的业绩弹性值得期待。然而,长期而言,新能源装机容量不足,成为制约华电国际电力股份的成长的一大因素。

(图片来源:veer 图库)

来源 / 智通财经