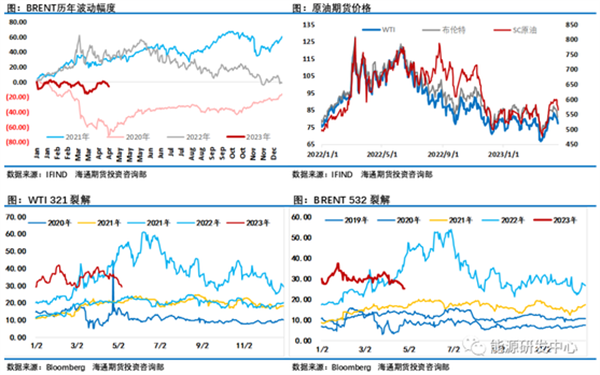

连续四周收涨之后,油价上周一度跌超 6 美元,周五夜盘油价开始有企稳迹象。2023 年的原油市场就是海面,风吹波浪起,除了持续影响市场的各类地缘因素,3 月之后欧美银行业危机及沙特为首的 OPEC+ 自愿减产等因素狂风劲吹油价更是进一步放大了波动。但整体来看今年到现在为止油价整体处于一个多空因素此消彼长下的大震荡区间之内,过去一周油价就迎来了 OPEC 减产之后的单边回调行情,油价下跌的直接原因是需求不振消耗市场信心,欧美成品油裂解差继续走弱让人越来越担心需求端不给力的表现可能拖累油价,而同期宏观层面美联储 5 月加息也对金融市场市场施压,各类风险资产上周普遍回落,这让前期不断累积的调整需求开始主导市场,各类利空因素综合作用下油价出现了单边回落。SC 主力合约靠近 550 元,布伦特一度跌至 80 美元附近,接近回填 OPEC 减产带来的跳空缺口。

油价出现回落显示了目前需求端存在的隐忧,全球范围内欧美、新加坡市场汽柴油裂解差均在走弱,美国需求再次转弱,中国地炼汽柴油裂解差虽有反弹但过去一周产销数据明显不理想,这意味着油价的内生上行驱动不足。但在 OPEC 减产的主动预期管理之下,原油市场供应端收紧限制了油价的下行空间,经过一周持续回落较为充分的释放了调整需求,周五夜盘油价回暖表现也初步显示有止跌迹象。相对于从 3 月下旬的持续近 20 美元的上涨行情,此次油价下跌属于合理的调整范畴。从目前原油市场各类影响因素的演绎来看油价还是大概率会维持区间内波动。

需求端压制市场信心,冲销 OPEC 减产努力

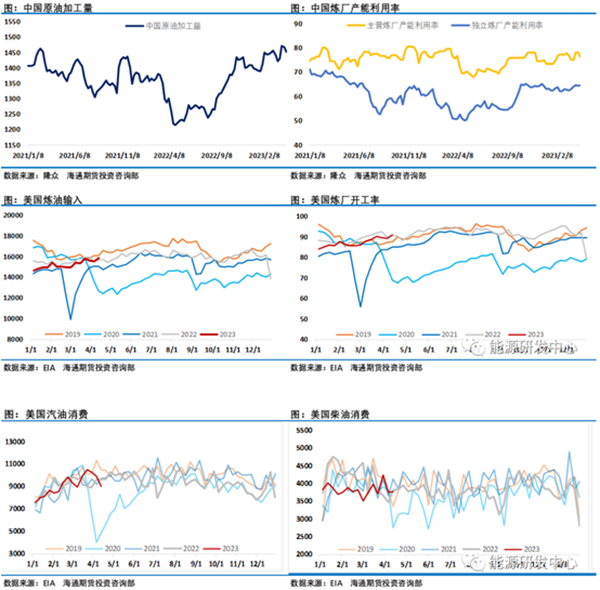

与年初市场对中国需求恢复的高预期给油价带来支撑不同,随着时间推移,需求端成为限制油价表现的因素,原油自身跌幅较大,但汽柴油跌幅跌幅更大,因需求端表现不及预期增加了市场担忧。过去一周全球成品油裂解差持续走弱,显示了投资者对需求展望较为悲观。从中美高频数据来看,需求端亮点不多,美国汽油连续二周汽油表需走弱,柴油市场则一直没有亮点;寄予较高期望的中国市场,在过去一周地炼产销数据也呈现走弱迹象。需求端在消耗市场信心。这让 OPEC 方面强调的主动提前预期管理有了一定的合理性。

供应端在过去一周也是出现持续松动,继伊拉克中断的石油出口恢复,俄罗斯出口保持旺盛,另美国愿意进一步放松对委内瑞拉的制裁,贸易和航运消息人士称,尽管俄罗斯承诺减产,但 4 月份俄罗斯西部港口的石油装运量将升至 2019 年以来的最高水平,超过 240 万桶 / 日。不过整体来看在美国原油产量恢复缓慢,OPEC+ 5 月份开始 366 万桶 / 日的减产加持下,供应端在年内剩余时间整体对油价有明显的利多作用,这将限制油价的下方空间。

库存方面 EIA 高频数据显示原油库存持续回落,全口径库存同样没有恶化,这意味着原油市场整体供应压力不大,具体数据显示美国至 4 月 14 日当周 EIA 原油库存 -458.1 万桶,预期 -108.8 万桶;俄克拉荷马州库欣原油库存 -108.8 万桶,前值 -40.9 万桶。汽油库存 130 万桶,预期 -126.7 万桶,前值 -33 万桶;精炼油库存 -35.6 万桶,预期 -92.7 万桶;取暖油库存 -26 万桶,前值 101.5 万桶。战略石油储备库存 -161.2 万桶,前值 -160 万桶。

需求端压制了油价的表现,而大宗商品市场整体风险偏好降温,让油价从抗跌的震荡调整节奏中加大了调整力度,油价也重新回归了今年来构建的震荡区间,随着原油在过去一周的走出较大级别的调整,调整能量得到了较为充分的释放,周五夜盘油价震荡回升初步显现企稳迹象,考虑到当前供需层面对油价的下档支撑和上方空间都有限制,油价大概率会继续延续震荡走势,今年以来投机净多头持仓出现了不稳定的大幅调整,这也显示投资者对油价整体展望并不明确,油价波动容易在预期影响下呈现情绪化波动,趋势性较差,注意节奏把握,控制好风险。

(图片来源:veer 图库)

来源 / 海通期货能源研发中心